Brasil: nesta sexta-feira, o mercado segue de olho na situação sanitária e instabilidade política do Brasil depois de o ministro Roberto Barroso, do Supremo Tribunal Federal (STF), determinar a instalação pelo Senado da CPI da Covid, que não agradou o presidente da casa, Rodrigo Pacheco, por achar desnecessário neste momento crítico de pandemia e que pode virar um palco de campanha política. O fato é que se tem político, sempre haverá viés de campanha, isso é natural da atividade, porém, a sociedade cobra um posicionamento dos líderes do congresso sobre a tragédia sanitária que o Brasil vive, isso não pode ser ignorado.

Além disso, os investidores seguem atentos ainda à novas declarações do ministro da Economia e do presidente do Banco Central em eventos marcados para hoje, assim como foi no decorrer da semana e não deve trazer novidades e surpresas que possam impactar os mercados. Dados importantes de inflação serão divulgados, e isso sim, pode trazer volatilidade para o juros e bolsa. A questão do Orçamento de 2021 segue indefinida e pairando sobre o mercado, depois de o secretário do Tesouro Nacional, Bruno Funchal, ter afirmado que, para o Ministério da Economia, o veto seria a solução mais adequada.

Europa: as bolsas européias estão sem direção única nesta manhã, refletindo as preocupações com a alta da inflação na China, que afetou os mercados asiáticos. A inflação ao consumidor chinesa (CPI) registrou alta anual de 0,40% em março, acima da previsão de 0,30%; e o PPI (produtor) subiu 4,4%, acima do previsto (3,6%). Além disso, na Alemanha, a produção industrial recuou 1,6% em fevereiro ante janeiro; e o consenso era de alta de 1,1%. A bolsa de Frankfurt subia 0,18%, Londres caía 0,06% e Paris subia 0,30%.

NY/Futuros: Dow Jones sobe 0,21%; S&P 500 +0,10% e Nasdaq -0,14%; Yield da T-note de 10 anos sobe a 1,67110% (1,62720%).

Commodities: Petróleo tipo Brent para junho cai 0,24%, para US$ 63,05 o barril; Ouro para junho cai 0,78%, cotado a US$ 1.744,65 a onça-troy.

Ásia: na China continental, Xangai Composto caiu 0,92%; Hong Kong, Hang Seng cedeu 1,07%; em Seul, Kospi desvalorizou 0,36%; Tóquio, Nikkei subiu 0,20%.

Câmbio: o dólar caiu mais de 1% na quinta-feira, revertendo a alta do dia anterior, com o real obtendo o melhor desempenho dos mercados globais de câmbio numa sessão marcada por otimismo sobre a recuperação econômica global, o que impulsionou a demanda por ativos de risco, como moedas emergentes. Dólar/Real: -1,26%, a R$ 5,5744.

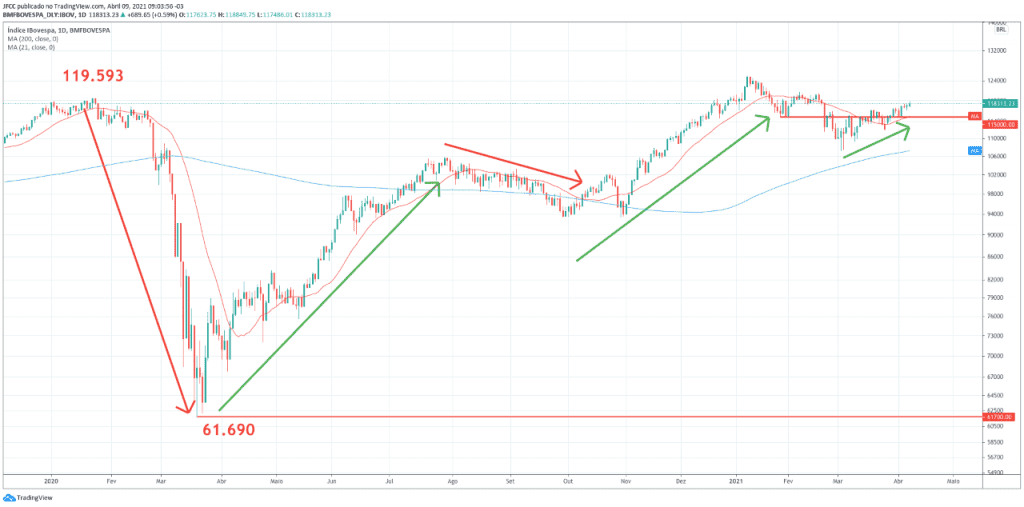

IBOV: o Ibovespa fechou em alta na quinta-feira, acima dos 118 mil pontos pela primeira vez desde fevereiro, com ações de comércio eletrônico entre os destaques positivos, em pregão beneficiado por confiança de investidores em Wall Street. Ibovespa avançou +0,59%, a 118.313,23 pontos. O IBOV retoma uma tendência de alta no curto prazo, após operar próximo do nível dos 117 mil pontos e tenta sair de uma zona de congestão em torno dos 115 mil pontos. No longo prazo, ao ficar acima da média móvel de 200 períodos (linha azul), mantém a sua tendência de alta.

| Indicadores e eventos: |

| Brasil |

| FGV: Primeira prévia de abril do IGP-M (8h) |

| FGV: IPC-S Capitais da primeira quadrissemana de abril (8h) |

| IBGE: IPCA de março (9h) |

| Roberto Campos Neto participa de Reuniões de Primavera do FMI e de live da XP Investimentos e do InfoMoney (11h) |

| Paulo Guedes participa de evento do Brazil Investment Forum, do Bradesco BBI (12h) |

| USA |

| Deptº do Trabalho: PPI de março (9h30): |

| Deptº do Comércio: Estoques no atacado de fevereiro |

| Baker Hughes: poços de petróleo em operação (14h) |