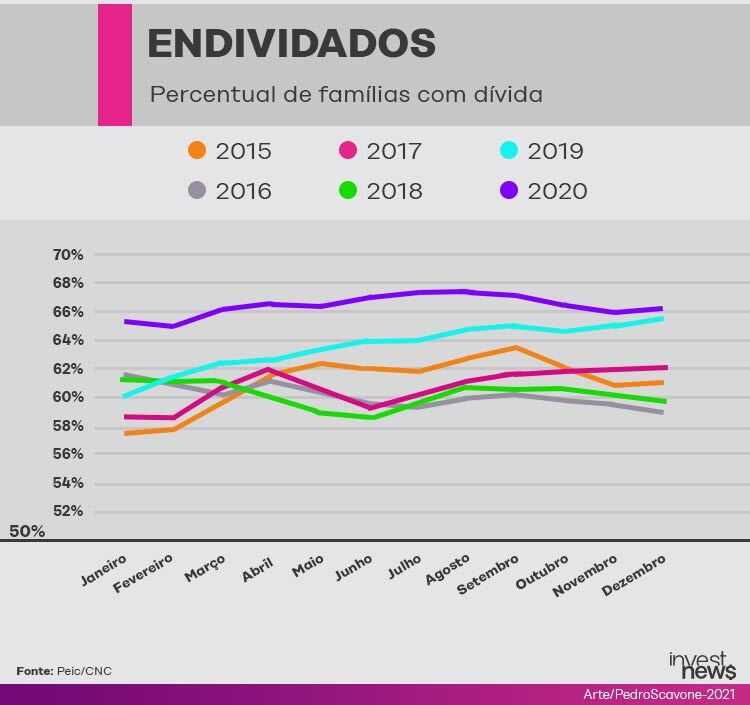

De acordo com resultados da Pesquisa de Endividamento e Inadimplência do Consumidor (PEIC), realizada pela CNC, o percentual das famílias pesquisadas que se declararam endividadas (cartão de crédito, cheque especial, cheque pré-datado, crédito consignado, crédito pessoal, carnês, financiamento de carro e financiamento de casa, entre outras) chegou a 66,5% em 2020, o maior resultado anual da série histórica, que teve início em 2010.

Ainda de acordo com o levantamento, o endividamento médio das famílias com até 10 salários mínimos mensais aumentou 3,2 pontos percentuais, chegando a 67,8% do total. Já acima de 10 salários de rendimentos mensais, também aumentou o percentual médio de famílias endividadas, passando de 59,4% em 2019 para 60,3% em 2020.

Segundo a CNC, os impactos negativos da pandemia decretada em março de 2020 impuseram a adoção de medidas de recomposição da renda, de estímulo ao crédito, incluindo a maior oferta de recursos, como forma de manter algum nível de consumo pelas famílias.

Controle financeiro

O economista Pedro Salanek, professor de finanças do ISAE Escola de Negócios, explica que é importante a pessoa não gastar mais do que ganha. “Essa relação quanto eu ganho e quanto eu gasto é um fator a ser administrado, pois se a pessoa passa a gastar menos do que ela ganha, ela não vai precisar se endividar”, destaca.

Ele diz que é preciso ter um controle financeiro pessoal e lidar com três aspectos: inteligência financeira, disciplina financeira e a independência financeira.

“Na inteligência, é sempre planejar a vida financeira, trabalhar com orçamento e estimativas. A disciplina é o passo seguinte, é seguir aquilo que foi planejado. E elas vão levar a um patamar de independência que a pessoa não vai depender dos empréstimos para pagar suas contas e cumprir seus compromissos”, explica o professor.

Dívidas atrasadas: e agora?

De acordo com levantamento da CNC, o percentual de famílias pesquisadas com dívidas ou contas em atraso totalizou 25,5% em 2020.

Salanek aponta que as famílias que estão com dívida em atraso precisam pensar em renegociação. Para isso, ele recomenda que isso seja feito dentro da capacidade de pagamento e, assim, é preciso buscar uma alternativa que se enquadre na condição financeira de cada um. “Não adianta tentar uma renegociação e, de certa forma, converter em outra dívida que não vai conseguir pagar”, alerta.

Se são diversas as dívidas, é importante organizá-las em uma ordem de prioridades, principalmente se ela inclui despesas básicas, como alimentação, funcionamento da residência e saúde.

Salanek recomenda que a família observe seu consumo mínimo e priorize a negociação das dívidas vinculadas a esses aspectos mais básicos. Já no caso de dívidas com itens de menor necessidade, o melhor é deixar para um próximo passo de negociação, na avaliação dele.

Cartão de crédito: o vilão

Em um certo momento, o cartão de crédito acaba sendo visto por algumas pessoas como um alívio, já que oferece disponibilidade imediata para pagamentos e parcelamentos, mesmo se a pessoa não tem o dinheiro disponível. No entanto, essa pode se tornar uma fonte de problemas.

Dentre os tipos de dívida apurados pela Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC), o cartão de crédito foi o mais citado pelas famílias brasileiras em 2020, por 78% daquelas que disseram ter dívidas, na média anual.

O cartão de crédito foi o principal tipo de dívida no ano passado para 79,4% do total de famílias no país, segundo a CNC.

Salanek afirma que o cartão de crédito é o grande vilão e o que mais eleva o grau de endividamento das pessoas. “Pela facilidade de uso e as altas taxas que acabam sendo pagas quando se opta pelo mínimo da fatura, o custo financeiro é muito alto”, lembra.

Para quem tem dívida no cartão e tem pagado o mínimo da fatura, o especialista recomenda parar de usar o cartão e buscar uma maneira de pagar a dívida com juros mais baixos, ou um prazo maior.

Na falta de recursos para as dívidas, o que fazer?

O especialista diz que, quando uma pessoa precisa pagar uma dívida e não tem disponibilidade financeira nem a opção de renegociação, o empréstimo acaba sendo uma alternativa para honrar os pagamentos de forma mais simples.

Salanek destaca no entanto que, dependendo do volume da dívida em relação à estrutura financeira de cada um, é válido a pessoa analisar a possibilidade de se desfazer de algum ativo, ou seja, vender algo para pagar a dívida.

“Além de acharem que o empréstimo é a solução, há a possibilidade de desmobilizar, desinvestir em alguma coisa que tenha capacidade de gerar liquidez, de ter dinheiro. A opção de poder se desfazer de algum ativo é uma alternativa para a pessoa honrar uma conta que tenha a pagar”, destaca.

No que se atentar antes de optar por um empréstimo?

De acordo com a levantamento da CNC, mesmo com condições adversas no mercado de trabalho e taxa de desocupação elevada, a diminuição dos juros e a recomposição de parte dos rendimentos evitaram um maior comprometimento médio da renda das famílias endividadas com o pagamento das dívidas. Apesar disso, entre as famílias com dívidas, a percepção em relação ao seu endividamento piorou, e uma parcela maior delas relatou estar muito endividada.

Salanek orienta que a pessoa se atente a três pontos antes de contratar um empréstimo ou financiamento: modalidade, prazo e taxa de juros compatível com a capacidade de pagamento.

“É preciso se atentar as essas condições, pois, quando você está com um empréstimo, tudo parece maravilhoso, mas depois será preciso honrar. E o empréstimo só é saudável à medida que eu tenho capacidade de quitá-lo nas condições que foram combinadas”, diz.

Me tornei um inadimplente. Tem salvação?

O estudo da CNC revelou ainda que o percentual médio de famílias que declararam não ter condições de pagar suas contas ou dívidas em atraso e, portanto, permaneceriam inadimplentes totalizou 11% em 2020.

O especialista explica que a condição de inadimplente é mais séria, pois há o risco de crédito – o que pode dificultar processos de renegociações.

O inadimplente, segundo Salanek, precisa encontrar uma forma de voltar a ficar adimplente. E, para isso, de acordo com ele, a possibilidade de se desfazer de um ativo para pagar dívidas acaba não sendo uma opção, mas uma obrigatoriedade, já que a pessoa não consegue fazer renegociações, pois já está com impedimentos, como restrição no CPF, em função de outras dívidas em atraso que possui.

Como evitar o descontrole das dívidas?

Para Salanek, o motivo que leva as pessoas a entrarem em uma situação de descontrole das dívidas é comportamental, quando os gastos ficam acima da possibilidade de consumo.

E, para as dívidas descontroladas serem evitadas, ele recomenda fazer um monitoramento, um controle do ponto de vista psicológico e ter disciplina financeira.

“A dívida vem quando se tem um desequilíbrio comportamental, psicológico. É preciso alterar os hábitos e ser mais rígido com aquilo que se estabelece efetivamente para o que precisa consumir”, recomenda.

Outra dica do especialista é priorizar a formação de uma reserva financeira para ser usada em um momento de emergência. “Como a gente nunca sabe o dia de amanhã, estabeleça um valor condicionado à relação de ganho mensal que você tem, algo de seis meses do seu custo de vida. Isso ajuda muito em um momento de dificuldade financeira para a pessoa não ficar refém dos empréstimos e das taxas de juros, pois ela gerou sua própria reserva”, finaliza.