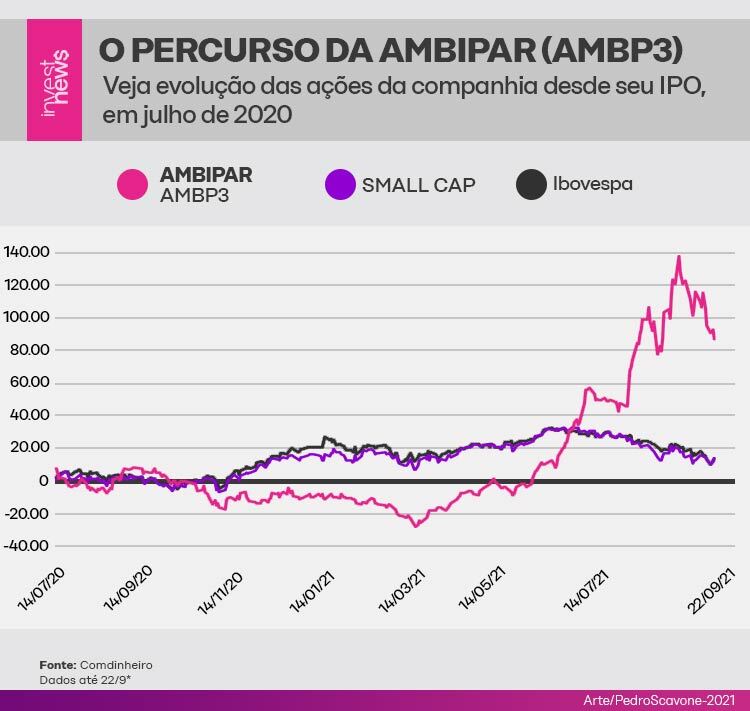

Desde sua estreia na B3 em 2020, a pioneira ESG do mercado de capitais brasileiro, Ambipar (AMBP3), acumula valorização em torno de 87%. Somente em 2021, o papel avançou mais de 100%. O crescimento não foi visto apenas nas ações: a companhia expandiu, adquirindo 15 empresas desde então. Apenas no 2º trimestre, foram sete aquisições. Neste cenário, a dúvida é se existe o risco de o investidor pagar caro demais pela ação.

Recentemente, a companhia também anunciou o IPO de sua subsidiária, a Environmental ESG, que segundo Ilan Arbetman, analista da Ativa Investimentos, pode destravar valor para a companhia, permitindo capturar novas oportunidades para se consolidar no segmento de gerenciamento de lixo no Brasil e no mundo.

Em contrapartida, a empresa tem o desafio de provar seu valor com a divisão de sua área de gestão de resíduos e a diluição dos acionistas. Um risco presente no crescimento inorgânico, mas necessário para garantir o valor das ações.

Esta matéria faz parte da série Small Caps InvestNews, que a cada semana vai trazer um panorama sobre as ações de empresas com grande potencial de valorização na B3. Veja abaixo as publicações anteriores:

- EspaçoLaser: por que a companhia é a ‘Smart Fit da depilação’

- Petz (PETZ3) subiu quase 100% desde IPO, mas expansão é desafio

- Ação da Mobly ‘derreteu’ mais de 50% desde estreia na B3CSU Cardsystem ganhou fama de ‘tesouro ignorado’ na bolsa

- Aura Minerals: 1ª mineradora de ouro na B3 é refúgio na crise

- Kepler Weber, a small cap conhecida como celeiro do Brasil

- Brasil Agro lucra recuperando fazendas improdutivas

- Wiz, a small cap que se reinventou após fim da ‘união’ com a Caixa

Sobre a Ambipar (AMBP3)

Fundada em 1995, a Ambipar atua com serviços ambientais, está presente em mais de 15 países e 150 bases operacionais.

A companhia foi listada no Novo Mercado (maior nível de governança da bolsa brasileira) em 13 de julho de 2020, com o código AMBP3. Segundo a Comdinheiro, desde sua estreia, as ações valorizaram 87,30% até o fechamento de 22 de setembro de 2021. No mesmo período, o índice Small Caps (SMLL) avançou 14,08% e o Ibovespa (IBOV) subiu 13,76%.

Larissa Quaresma, analista da Empiricus, explica que a Ambipar atua em dois segmentos: o environment, destinado a gestão de resíduos sólidos gerados em processos produtivos.

Segundo Larissa, o trabalho da companhia é dar uma destinação a esse lixo, seja em aterros sanitários, por meio do descarte ou reciclagem, e na reinserção da cadeia produtiva. “Ambipar é mais focada na gestão desses resíduos, cuidando de todas as etapas desse processo para grandes clientes como Coca Cola, Natura, Avon, Nestle, Gerdau”.

O segundo segmento de atuação da Ambipar é o response, focado em dar respostas emergenciais para acidentes ambientais. É o caso de vazamento de petróleo, vazamento de lixo ou algum acidente ambiental, exemplifica Larissa. Nestas situações, a Ambipar conta com uma série de estratégias para atendimento emergencial, seja marítimo ou terrestre, no Brasil e em outros países.

“A receita da Ambipar cresce muito rápido por causa do Responde”, aponta. Segundo a analista da Empiricus, cerca de 20% da receita total vem do exterior. No 1º semestre de 2021, a receita líquida da companhia foi da ordem de R$ 618,58 milhões.

No segmento Environment, a receita da Ambipar é na sua maior parte doméstica, enquanto o segmento Response tem forte atuação internacional.

Um olhar setorial

Larissa Quaresma aponta que, no Brasil, a Ambipar é líder absoluta no segmento de Environment, um mercado bastante concentrado. A companhia tem como clientes principalmente blue chips (empresas de grande porte listadas na bolsa) de todos os setores, como alimentos, commodities e cosméticos.

Já o segmento Response faz parte de um mercado fragmentado, o que garante um forte potencial de crescimento para Ambipar, tanto no Brasil como no exterior.

No Brasil, o volume de resíduos reciclados é inferior a 10%, aponta a analista, enquanto nos Estados Unidos 1/3 de todo o lixo gerado é reciclado. “Este crescimento no Brasil é uma das principais oportunidades para a Ambipar”.

Organicamente, nos segmentos de Environment e Response, Ambipar já entrega um crescimento de cerca de 30% ao ano, segundo Larissa.

Outro pilar importante seria a expansão geográfica, com a Ambipar adquirindo empresas nos EUA, um mercado muito mais pulverizado no Brasil em ambos os segmentos de atuação da companhia.

Considerando as aquisições (crescimento inorgânico) para EUA e Europa, Larissa avalia que seria uma boa oportunidade de consolidação para a companhia no setor.

Ela cita que no Brasil, existem poucas empresas e de menor porte que oferecem o mesmo serviço que Ambipar. Uma delas é a concorrente Orizon (ORVR3), que também tem suas ações negociadas na bolsa desde 17 de fevereiro de 2021.

No entanto, a Orizon está focada 100% no tratamento e destinação correta do lixo e não necessariamente na gestão do resíduo ou na reinserção na cadeira produtiva. “A Orizon tem um conjunto de aterros sanitários, que protegem lençóis freáticos, evitam a contaminação do solo e trabalham com o uso do metano para gerar biogás”, explica a analista da Empiricus.

Para ela, o trabalho da Ambipar é bem mais completo, oferecendo o mesmo serviço que a Orizon somado a consultoria, gestão de resíduos na cadeia produtiva.

Diana Stuhlberger, analista da Eleven Research, aponta que o setor em que Ambipar atua é muito fragmentado, então é difícil apontar um par direto para a companhia na bolsa.

Orizon e Ambipar atuam em estágios diferentes da cadeia produtiva. “Enquanto a Ambipar atua na valorização de resíduos diretamente nas empresas, a Orizon opera aterros sanitários, trabalhando essencialmente a destinação do lixo urbano”, aponta Diana.

Ela destaca que a Orizon tem investido em unidades de tratamento e reciclagem de resíduos, embora a maior parte da sua receita ainda venha do segmento de destinação.

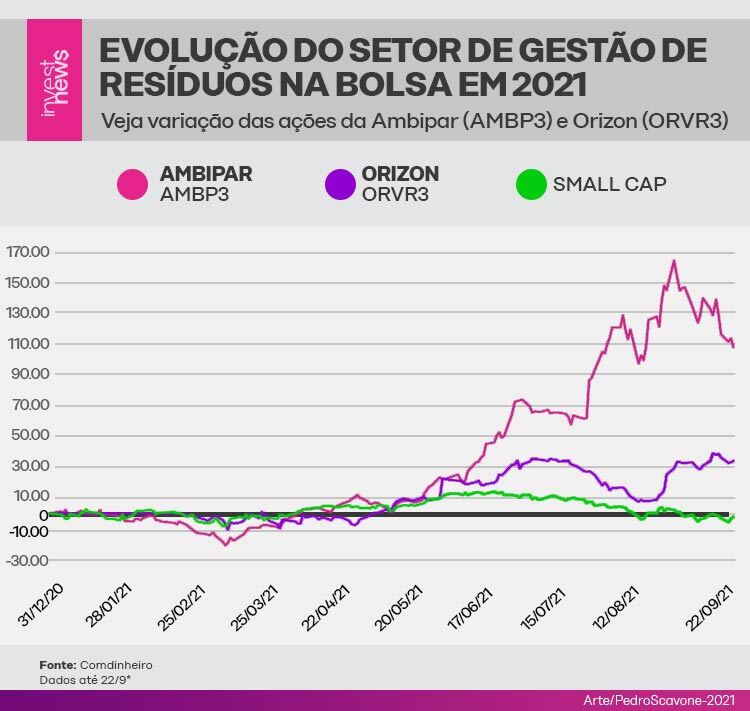

Segundo dados da Comdinheiro, no acumulado de 2021, as ações da Ambipar (AMBP3) valorizaram 107,71% até 22 de setembro, enquanto os papéis da Orizon (ORVR3) tiveram alta de 34,09% no período. O índice Small Caps (SMLL) recuava 2,09%.

Aquisições e avenidas de crescimento

No IPO em 2020, a companhia movimentou R$ 1,08 bilhão, com a maior parte dos recursos destinados a aquisições no Brasil e exterior, somando 15 desde então. “Nesse sentido, a companhia foi bem-sucedida conseguindo adquirir empresas a preços razoáveis e sinérgicas ao seu negócio”, aponta Diana Stuhlberger, da Eleven.

Segundo relatório da Eleven Financial, o investimento em aquisições foi de R$ 1,5 bilhão, com foco em companhias nos Estados Unidos e na América do Sul. Nesta segunda expansão territorial, a companhia investiu cerca de R$ 900 milhões, com a compra da Disal, que trouxe sinergia entre os clientes do segmento de mineração.

De acordo com a Ativa Investimentos, a Disal tem uma carteira robusta de blue chips e participação em mercados-chave como mineração e construção civil. “No segmento de Environment, a Disal deve trazer um ‘know-how’ interessante para Ambipar atender outros nichos”, afirma Ilan Arbetman.

Além da Disal, entraram no leque de aquisições companhias como a EMS e Suatrans Chile, focadas no segmento de Response. Para a Eleven Financial, a Suatrans, que atua no segmento de transporte, vai contribuir com Ambipar no atendimento pré-hospitalar em rodovias. Este serviço ainda não existe no Brasil.

Outras aquisições, focadas no segmento Environment, foram Boomera, Metal Ar, Centro Oeste e Ecológica Nordeste. Segundo a casa de análise, assim como ocorre no Brasil, o objetivo é formar no Chile um serviço compartilhado que opere em ambos os segmentos Environment e Response.

Arbetman destaca que além do crescimento inorgânico, outra oportunidade de crescimento seria a entrada no mercado de créditos de carbono. Segundo o analista, a aquisição da empresa Biofílica no mês de julho deve permitir a monetização com créditos de carbono.

“Este ramo tem tudo a ver com o Environment e vemos potencial de destravar valor para Ambipar, movimento certeiro que deve melhorar os resultados da companhia”, cita. Até agosto, segundo relatório da Ativa, a Ambipar tinha pelo menos quatro milhões de créditos de carbono para alienar.

Além dos créditos de carbono e o crescimento inorgânico, Diana Stuhlberger cita também como oportunidade a crescente preocupação do mercado em adotar práticas ESG, com o aumento da demanda por projetos de valorização de resíduos. “Tudo isso contribui para o crescimento de potenciais clientes”.

Preocupada em se fortalecer com a tendência ESG, recentemente a companhia anunciou a modelo Gisele Bündchen como acionista e membro do Comitê de Sustentabilidade. O objetivo será promover a gestão estratégica dos negócios e soluções com foco em sustentabilidade, além da promoção da imagem institucional da Ambipar com foco no ESG.

Vantagens de investir em AMBP3

Segundo os analistas consultados pelo InvestNews, as principais vantagens de investir em ações da Ambipar (AMBP3) são:

- Forte potencial de crescimento: De acordo com a Empiricus, a companhia entrega um crescimento de 30% ao ano, negócio de altíssima qualidade. Para Eleven, existe uma pressão cada vez maior para que as companhias diminuam resíduos e emissões, o que aumenta a demanda por serviços da Ambipar. O marco legal de saneamento, que pretende acabar com os lixões, também surge como oportunidade.

- Empresa com forte pegada ESG: A Ambipar já nasceu com o ESG na veia, tendência que deve crescer nos próximos 10 anos, segundo analistas. Além de contribuir com a diminuição de gases de efeito estufa e com a valorização de resíduos, a companhia auxilia clientes a terem melhores práticas ESG. Para Arbetman, da Ativa, o ESG deve ganhar uma força muito grande no mundo dos investimentos, principal diferencial da Ambipar.

- Mercado fragmentado com potencial de consolidação: Ainda tem pouco marketshare no mercado de valorização de resíduos e, com novas aquisições, pode se fortalecer no setor. Por sua atuação em diversos nichos, como Environment e Response e créditos de carbono, a Ambipar pode se destacar com crescimento em novos mercados.

- Governança: Larissa e Arbetman citam que Ambipar possui uma gestão muito boa, com o fundador original ainda comandando a empresa, o que se traduz em confiança no longo prazo.

Além destas vantagens, Larissa, da Empiricus, destaca que a Ambipar domina a alocação de capital com rentabilidade, comprovada nos retornos de investimento nos últimos anos por meio de aquisições. “Apesar do ágio pago, o retorno com as aquisições fica entre 20% e 30% e é consistente. É um patamar muito difícil de encontrar na bolsa”, defende.

Riscos de investir em AMBP3

Entre as principais desvantagens de investir nas ações da Ambipar, os analistas consultados pela reportagem destacam:

- Risco de execução na estratégia de aquisições: integrar as novas companhias adquiridas pode exigir custos excessivos ou a Ambipar pode herdar algum passivo destas empresas. Além disso, a consolidação das aquisições pode levar um tempo, diminuindo a rentabilidade, que sempre se caracterizou por ter margens saudáveis.

- Baixa barreira de entrada: com o segmento ambiental em alta, muitos players podem ficar atraídos e tentar entrar neste mercado. O segmento não exige um alto custo de capital, porque os contratos são variáveis e o maquinário reduzido. A principal necessidade é de uma equipe com conhecimento ambiental, que pode ser facilmente replicada pelos concorrentes.

Ainda entre os riscos, Larissa Quaresma, da Empiricus, cita o risco cambial, com 20% das receitas da Ambipar atreladas ao dólar.

Existe também o risco contratual. A analista explica que os contratos da Ambipar com os clientes são de até 5 anos, prazo muito inferior a companhias de energia, saneamento e infraestrutura. “Isso reduz a visibilidade de geração de caixa no longo prazo”.

Embora Ambipar tenha tido 100% dos contratos renovados, existe sempre o risco de perda de clientes.

Diana, da Eleven, cita também o preço da ação elevado, se considerado o múltiplo de 18 vezes EV/Ebitda. Segundo a analista, caso a companhia não entregue o crescimento esperado, o investidor que comprou a ação nesse preço pode estar pagando caro.

Arbetman também destaca o endividamento, que embora hoje este em uma posição bastante confortável, a realidade pode mudar caso as aquisições não apresentem a sinergia esperada. “Neste cenário, Ambipar precisaria captar dívida com bancos ou no mercado de capitais”.

Para a Ativa Investimentos, a recomendação é de compra para as ações da Ambipar, com preço-alvo de R$ 72 até agosto de 2022, embora o analista aponte que este preço deve ser revisado considerando as novas aquisições.

Já a Eleven e a Empiricus também se encontram revisando o valuation da companhia. A visão da Empiricus é bastante otimista para Ambipar, enquanto a Eleven estava com recomendação neutra até junho, mas deve fazer uma atualização da recomendação para a companhia.

- Melhores investimentos: onde investir no segundo semestre de 2021?