Dois fundos de índice (ETFs) cuja carteira é concentrada em empresas de tecnologia snao exemplos dessa tendência.

O fundo Technology Select Sector SPDR Fund (XLK) registrou em 12 meses, encerrados em 31 de janeiro, alta de 46,6%, segundo a Economatica. Nele, estão as ações de big techs listadas no S&P 500, como, Apple, Microsoft, Nvidia, Salesforce, Accenture, entre outras. Já o Invesco China Technology ETF (CQQQ) amargou no mesmo período uma queda de 40,8%. Nele, estão também outros gigantes de tecnologia – mas chinesas. Tencent, Baidu, Bilibili e Meituan são algumas.

Mesmo fazendo um recorte maior, como o desempenho acumulado nos últimos 5, 4, 3 e 2 anos, o retorno do ETF americano também bate o chinês. Logo, o que explica tamanha diferença?

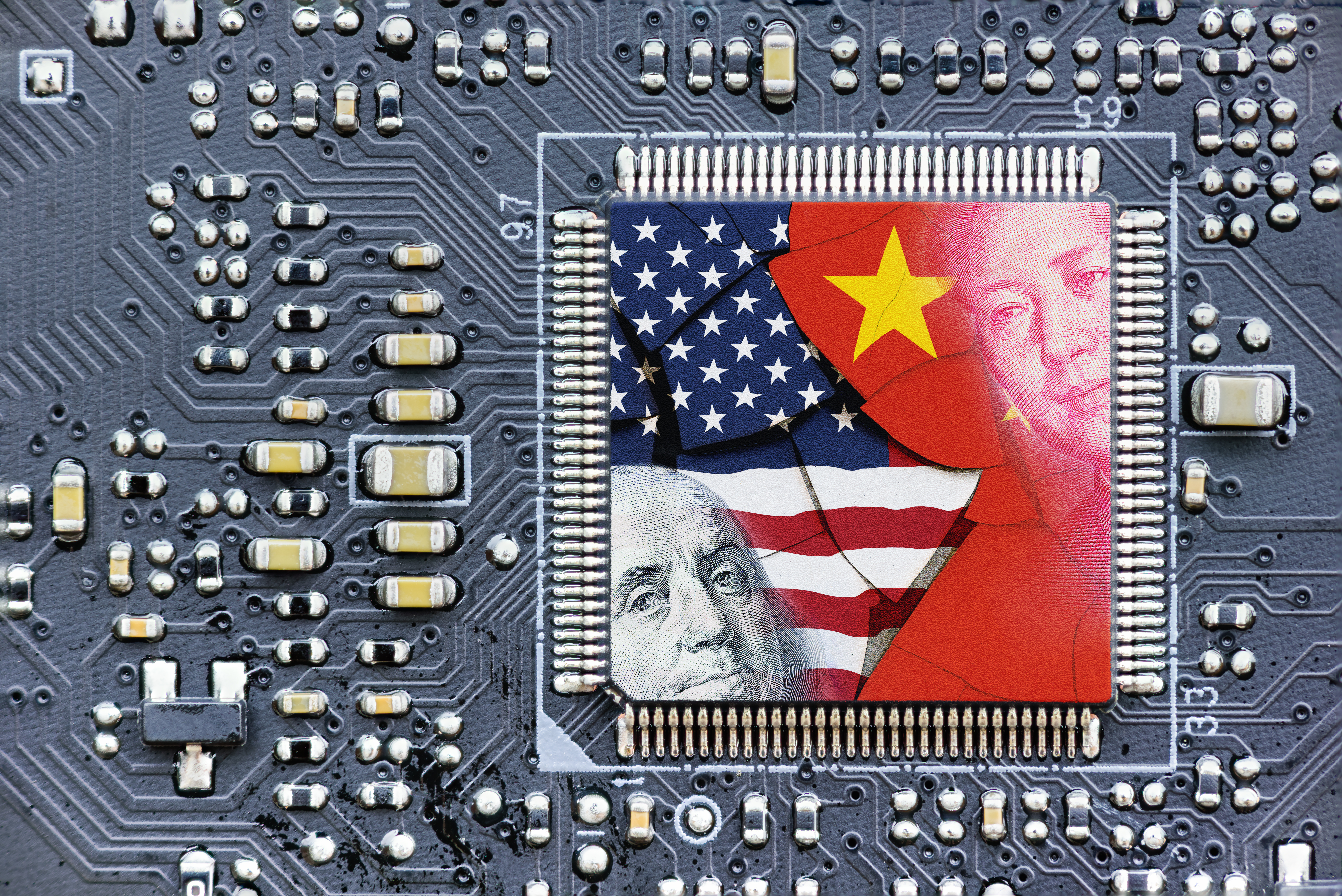

Segundo Enzo Pacheco, analista da Empiricus Research, várias decisões, em especial do governo chinês e americano, impactam os papéis das companhias asiáticas.

“Do lado americano, há várias restrições de acesso à tecnologia. Os EUA chegaram a fazer acordo com a holandesa SML para dificultar a venda de máquinas de semicondutores avançados para a China. Já a Nvidia, principal empresa de chips que utilizam IA, também vinha sofrendo restrições para vender seus produtos para a China”, disse ao InvestNews.

Na quinta-feira (1), o governo dos EUA incluiu empresas chinesas em uma lista do seu Departamento de Defesa sobre agentes que estariam atuando em território americano em conjunto com militares de Pequim. Segundo a Reuters, esse seria um esforço para impedir que informações sigilosas sobre a tecnologia americana sejam acessadas pela China.

A medida pode prejudicar a reputação das empresas, já que os EUA alertaram companhias de distintos setores do país sobre os riscos de negociar com companhias chinesas listadas. O que indica que pode aumentar a pressão por novas sanções.

Mas algumas decisões do governo chinês também impactam negativamente as empresas do país. A indústria de games é um exemplo, dada a repressão entre 2021 e 2022 para limitar a dependência da internet e de jogos online pelos mais jovens. Algumas das proibições estavam relacionadas a recompensas pelo uso diário ou por fazer compras no app pela primeira vez.

“As empresas têm de conviver com o que o governo quer, e não com o empresário quer”, observa Pacheco, apontando que se forem somadas todas as chinesas cujas ações caíram com as restrições de games, como Tencent e Bilibili, foram perdidos pelo menos US$ 80 bilhões.

O Alibaba é outro exemplo de empresa que sofre com sanções. A companhia achou prudente cancelar os planos de se separar da área de computação em nuvem, dadas as incertezas sobre as restrições dos EUA às exportações de chips para a China. E isso a fez perder US$ 20 bilhões em valor de mercado em apenas um dia.

A estratégia de reestruturação da companhia envolvia um IPO da divisão em serviços em nuvem estimado entre US$ 41 bilhões a US$ 60 bilhões. Mas o receio de atrair a atenção de órgãos reguladores, dado o volume de dados administrados, fez a chinesa recuar.

É preciso lembrar que a companhia já foi a mais valiosa da Ásia ao bater US$ 830 bilhões em outubro de 2020. Agora, a empresa, que também é dona das operações do AliExpress no Brasil, está avaliada em US$ 184 bilhões, menos de um quarto do seu maior valor atingido. A fiscalização do governo chinês e desaceleração da economia local pressionaram o resultado.

Sobre este último, o analista da Kinea, Guilheme Amaral, apontou que os dados macro têm decepcionado as expectativas do mercado. A desaceleração do setor imobiliário é um exemplo, o que acaba afetando o consumo, assim como a confiança do consumidor.

“Na realidade, o que estamos vendo no ETF chinês reflete o que está acontecendo na China de uma maneira mais ampla, e não apenas no setor de tecnologia do país”.

Guilheme Amaral, analista da kinea.

Prova disso é o desempenho do CSI 300, índice de Xangai com empresas domésticas de todos os setores que segue na mesma dinâmica de queda do CQQQ. Em 12 meses, o indicador amarga queda de 23%.

Já o índice de Hong Kong (Hang Seng) acumula queda de 27% em igual período e negocia de oito a nove vezes o seu lucro, segundo Pacheco, da Empiricus. Para base de comparação, o S&P 500 e a Nasdaq negociam a mais de 20 vezes e acumulam altas de 17,3% e 26%, respectivamente.

“As maiores empresas da China, que são as de tecnologia, estavam até então impactadas por decisões do governo. Por isso, o desempenho é inferior ao das empresas americanas, o que mostra que não é uma questão dos fundamentos das chinesas”.

Enzo Pacheco, analista da empiricus.

Logo, a regulação chinesa e americana, encargos regulatórios e economia enfraquecida no país asiático atrapalharam a performance das ações de tecnologia “Made in China”.

Segundo o analista da Kinea, a Huawei é a empresa chinesa mais exposta a inteligência artificial concorrendo diretamente com a Nvidia, que também fabrica chips de IA e puxou o bom desempenho do ETF americano. A chinesa não possui capital aberto.

Por dentro do ETF Americano

Com 66 ações na carteira, o XLK negocia um volume médio diário de US$ 1,3 bilhão. São pelo menos US$ 62,3 bilhões em ativos sob gestão e sua cotas estão precificadas em US$ 200.

Para a Kinea, o descolamento do desempenho do ativo em comparação com o ETF chinês se deve ao desenvolvimento de IA no ano passado nos EUA com investidores projetando valuations maiores para as companhias.

“Hoje estamos vivendo a IA da mesma forma que vivenciamos a internet na década de 90, e a expectativa é que esse seja um mercado trilionário nos próximos anos”.

Guilheme Amaral, analista da kinea.

Por dentro do ETF chinês

Já o CQQQ possui 152 ações em carteira e negocia um volume médio diário de US$ 6,1 milhões. O fundo tem sob gestão US$ 526,3 milhões e negocia suas cotas a US$ 29.

Amaral, da Kinea, aponta que parte expressiva das ações da carteira do ETF são de companhias voltadas ao consumo, o que, por sua vez, é impactado pelo desempenho enfraquecido da economia chinesa.

“Essas grandes empresas de tecnologia chinesas são mais expostas a consumo do que as americanas ligadas a grandes empresas que fornecem tecnologia de base voltadas ao segmento B2B”.