O pacote de estímulo da China vai funcionar? Tudo depende destes três fatores

No curto prazo, qualquer estímulo ajudará. Mas, no longo prazo, a forma que o apoio estatal assume é importante

A melhor semana em 16 anos para o mercado de ações da China foi baseada na esperança. Pior, foi baseada na esperança de mais intervenção estatal, uma das razões pelas quais sua economia está com tantos problemas para começo de conversa.

Comecemos com a esperança. A China optou por um impulso triplo na semana passada: cortes nas taxas de juros e outras flexibilizações, empréstimos a investidores e empresas para recomprar suas ações e uma promessa “fiscal” cujo tamanho ainda precisa ser definido.

Os investidores adoraram a ideia de apoio do banco central para a compra de ações, o que não é de surpreender. Se o banco central apoiar os preços diretamente, não há necessidade de confiar na “equipe nacional” de compradores orientados pelo Estado, que interveio após o estouro da bolha de 2015.

Porém, quando o Politburo usou a palavra “fiscal” e decidiu de repente focar na economia em seu encontro no mês de setembro, foi aí que as esperanças realmente cresceram. Será que, se a China começar a distribuir estímulos de um trilhão de yuans (US$ 140 bilhões) aqui e ali, isso conseguirá tirar a economia da desaceleração promovida pelo setor imobiliário?

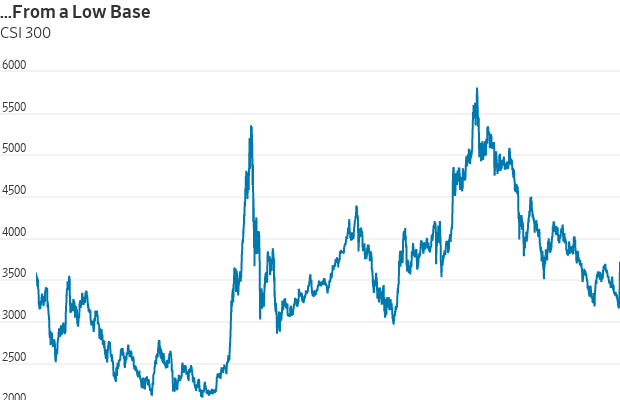

O paralelo para os investidores é 2008, quando o país foi o primeiro a lançar estímulos maciços em resposta à crise financeira global. Funcionou, e os investidores nunca se esquecem. Mas o estímulo também deixou os governos locais com uma dívida enorme, com excesso de capacidade e excesso de moradias, situação agravada pelo subsequente fracasso da China em mudar de um modelo baseado no investimento controlado pelo Estado para um modelo focado no consumo das famílias.

LEIA MAIS: China ‘on fire’: governo vai reduzir custo de empréstimo para US$ 5,3 tri de hipotecas

O último estímulo também foi muito importante para os investidores fora da China, já que o país sugou recursos para sua farra de infraestrutura e ajudou a apoiar a demanda global. É quase certo que os estímulos menores significam que não haverá um efeito tão grandioso desta vez (embora o cobre e outros metais industriais tenham tido uma semana muito boa). Se for realmente grande, será uma maldição, não uma benção: a China tem exportado deflação, e transformá-la em uma fonte de inflação global seria inútil para o resto do mundo.

Ainda não sabemos exatamente o que a China fará. Três coisas são necessárias, mas apenas uma delas foi abordada até agora – e de uma maneira estranha:

Mudança de sentimento

Os consumidores e investidores chineses estão de mau humor desde que a bolha imobiliária começou a murchar. Antes de o Banco Popular da China – o BC de lá – anunciar seus cortes de juros e o programa de apoio ao mercado acionista, as ações estavam sendo negociadas a pouco mais de dez vezes as estimativas de lucro para os próximos 12 meses — o maior gap na comparação com o S&P 500 com base em dados reunidos desde 2010.

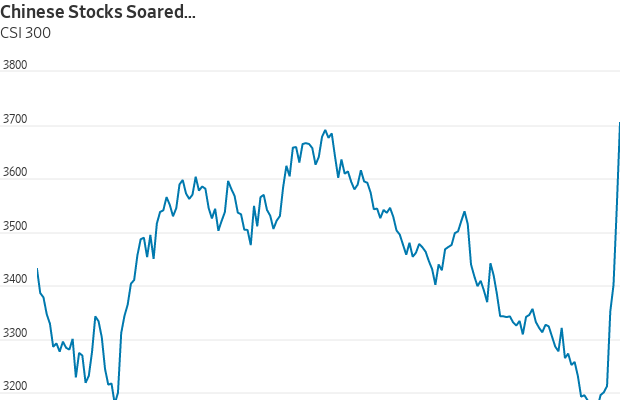

Esse valor baixo ajuda a explicar por que a nova política e os comentários do Politburo levaram a um ganho tão extraordinário, com o índice CSI 300 das maiores empresas subindo 15,7% na semana. Afinal, mesmo os economistas mais otimistas não esperam um suporte comparável ao de novembro de 2008 — quando o ganho semanal foi de 15,8%.

É nítido que o sentimento do investidor mudou. Não é óbvio que isso incentivará as famílias a fazer empréstimos e gastar. As famílias chinesas investem muito menos no mercado de ações do que as americanas, dando preferência a imóveis e a poupança em dinheiro. Na medida em que o mercado é um sinal de sentimento mais amplo, o aumento da manipulação por parte do governo pode diminuir ainda mais a utilidade de suas informações. Por outro lado, incentivos certamente deixam os investidores mais ricos, o que fará, pelo menos, com que se sintam melhor.

Mudança para o consumo

A China não consegue evitar uma recessão no balanço ao estilo do Japão – nem a deflação resultante – com o aumento do investimento em infraestrutura, construção de casas e exportações. O investimento direcionado centralmente deixou o país com taxas de poupança muito altas, muitas casas não acabadas e muita dependência das exportações.

O resultado são retornos ruins sobre o investimento em setores incentivados pelo Estado, como energia limpa e veículos elétricos, e o aumento das exportações para tentar lidar com o excesso de capacidade, o que amplia tensões com os principais parceiros comerciais.

LEIA MAIS: Como a indústria da China está causando um rombo na economia global

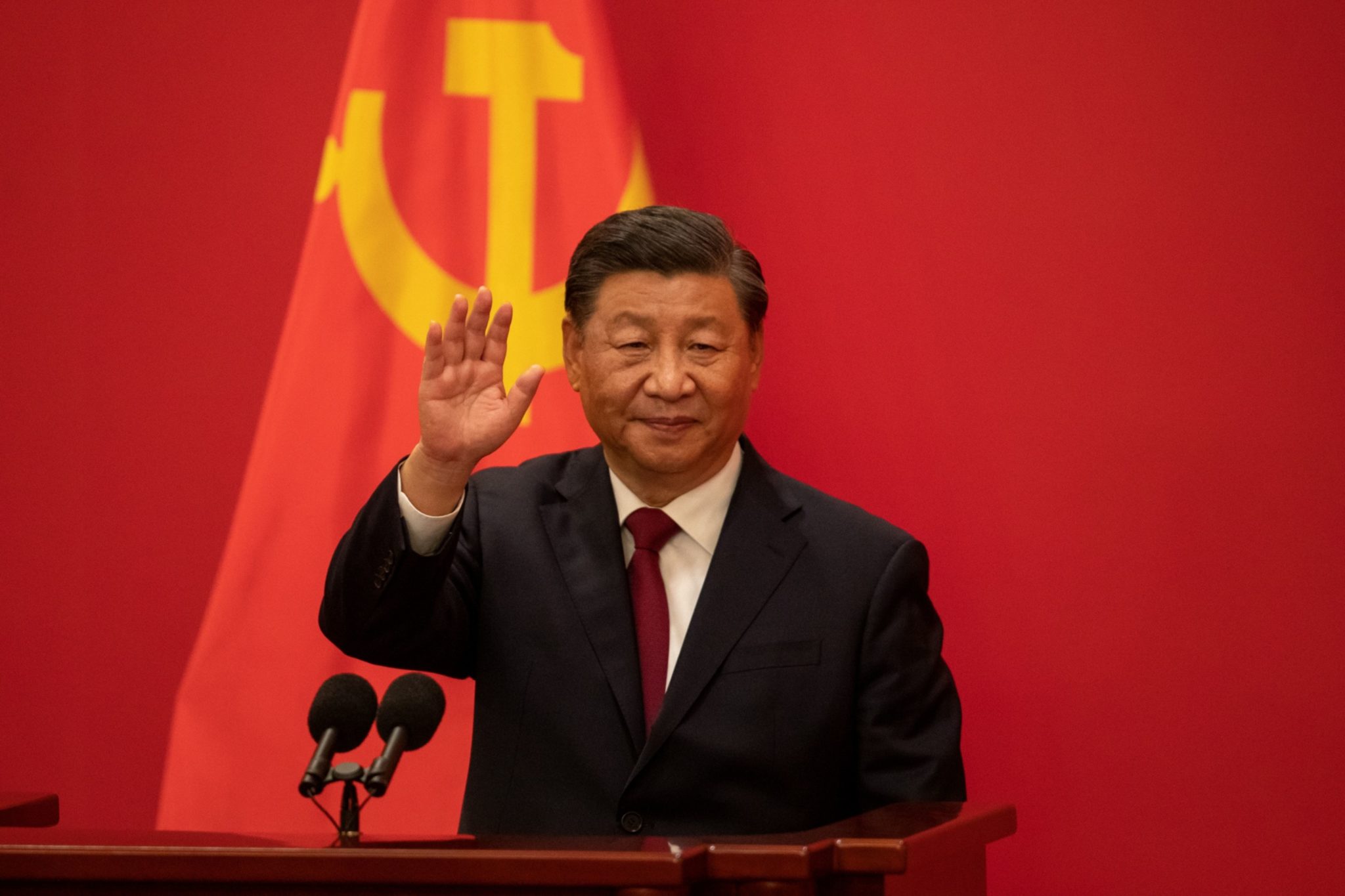

Se o presidente Xi Jinping direcionar o apoio fiscal aos consumidores, talvez reforçando a insignificante rede de seguridade social, isso poderá reduzir as taxas de poupança muito altas e fazer com que se sintam melhor.

Aumento da produtividade

A atitude mais difícil para o governo é parar de se intrometer, mas basta olhar para o que aconteceu com a economia na última década para ver por que isso precisa mudar. A produtividade total dos fatores — que mede a eficácia com que capital, trabalhadores e terra são reunidos — vem desacelerando desde 2010. A razão óbvia para isso é que o governo autocrático de Xi centralizou ainda mais o poder, direcionando empréstimos bancários e capital para setores favorecidos e empresas estatais — e, como resultado, afastando recurso de empresas mais dinâmicas.

A esperança visível no mercado de ações pode durar um pouco, à medida que os detalhes do estímulo fiscal forem surgindo. As ações ainda estão apenas um pouco acima de onde estavam em maio. Pode até haver algum esforço para apoiar o consumo, algo prometido há muito tempo, o que talvez iniciaria o tão necessário reequilíbrio da economia. Mas é difícil acreditar que Xi estará disposto a retomar o programa de reformas que rejeitou em favor do que chamou de “prosperidade comum” — com tons de repressão ao setor privado e às elites ricas.

Sair do buraco deflacionário que a China cavou é crucial e, no curto prazo, qualquer estímulo ajudará. Mas, no longo prazo, a forma que o apoio estatal assume é importante. A China precisa parar de cavar e começar a consumir.

Escreva para James Mackintosh em [email protected]

traduzido do inglês por investnews