O grande problema de caixa das Big Techs

Qualquer tentativa de aquisição feita por empresas como Apple, Amazon ou Microsoft trará escrutínio e atrasos

Ter mais dinheiro do que o necessário costumava ser um problema maravilhoso. Agora é só um problema.

As maiores empresas de tecnologia do mundo também são as mais ricas. Apple, Amazon, Microsoft e as empresas-mãe do Google e do Facebook agora concentram juntas pouco mais de US$ 570 bilhões em caixa e em investimentos de curto e longo prazo — mais que o dobro da soma das próximas cinco empresas não financeiras mais ricas no índice S&P 500, de acordo com dados da S&P Global Market Intelligence.

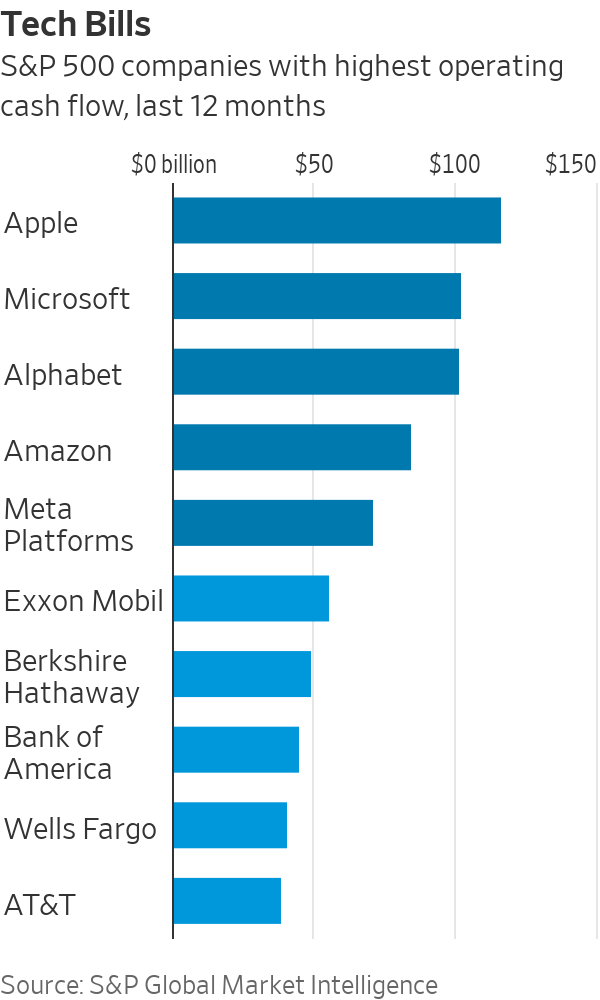

Isso se deve principalmente a modelos de negócios que vendem produtos e serviços amplamente usados sem os custos fixos altíssimos comuns a outros setores. Apple, Microsoft e Alphabet produziram, cada uma, mais de US$ 100 bilhões em caixa com operações no ano passado. O fluxo de caixa operacional da gigante do petróleo Exxon Mobil foi de cerca de US$ 55 bilhões no mesmo período.

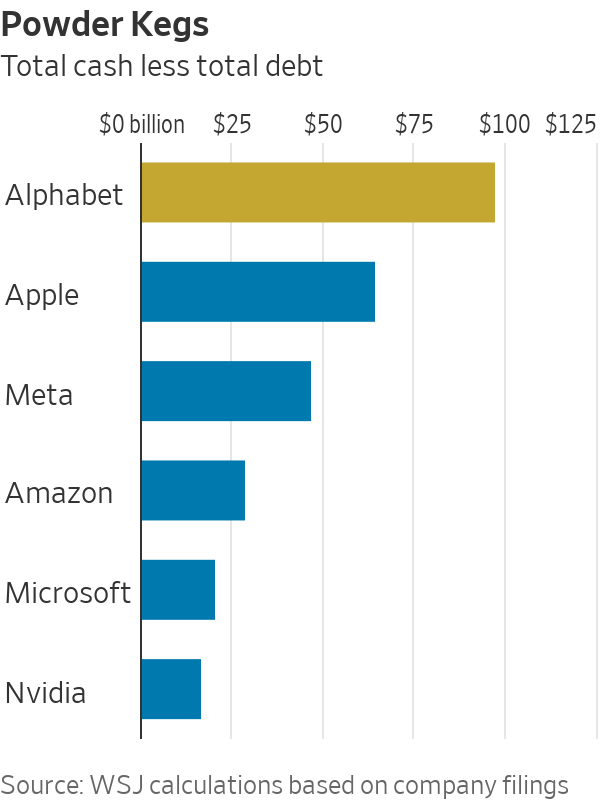

(Fonte: Cálculos do WSJ baseado em declarações das empresas)

É muito capital para pôr em atividade. E fazer isso de forma eficaz se tornou um desafio ainda maior nos últimos dois anos, conforme os reguladores nos EUA e em todo o mundo vão cada vez mais se concentrando nas Big Techs, visando evitar que cresçam.

Amazon, Adobe e Intel tiveram que aumentar seu foco nas tentativas de aquisição no ano passado por causa da resistência dos reguladores globais. E as negociações aprovadas estão demorando mais e exigindo esforços dispendiosos de lobby. A aquisição da Activision Blizzard pela Microsoft levou quase dois anos completos para ser concluída. Seu segundo maior negócio — a compra do LinkedIn em 2016 — levou pouco menos de seis meses.

Ainda assim, pilhas de dinheiro não utilizado podem estar rasgando alguns bolsos. O Google está considerando a compra da HubSpot, provedora de software baseado em nuvem usado em marketing por e-mail e outras funções relacionadas à publicidade. O preço dessa negociação provavelmente chegaria a mais de US$ 40 bilhões — 30% a mais em relação ao valor de mercado da HubSpot antes que a Reuters relatasse o interesse do Google na empresa na semana passada. Isso seria mais de três vezes o tamanho da maior aquisição da empresa até hoje — a da Motorola Mobility por US$ 12,5 bilhões em 2012.

Empresas da S&P 500 com maior fluxo de caixa operacional nos últimos 12 meses

Tal movimento parece temerário, especialmente porque pode ser entendido como um reforço do império de publicidade de US$ 238 bilhões anuais do Google, que o governo dos EUA já considera dominante demais. Mas a empresa também tem o maior poder de fogo — mesmo em comparação com as outras do setor — com quase US$ 98 bilhões em caixa arrecadados em seu último trimestre. Isso é o dobro do caixa da arquirrival Meta Platforms e bem maior que o da Apple, de US$ 64,5 bilhões.

O Google também pode estar se sentindo mais confiante após o sucesso da Microsoft em finalmente concluir sua compra da Activision. Falando em uma conferência da Bloomberg Intelligence na noite de quinta-feira passada, a conselheira geral do Google, Halimah DeLaine Prado, não quis responder perguntas sobre um acordo com a HubSpot. Porém, disse que a empresa trata produtos e negociações “com a noção de que precisamos ser ousados e responsáveis”, de acordo com uma transcrição do evento. Prado acrescentou: “Isso não significa que o caminho será sempre fácil”.

LEIA MAIS: O grande problema das empresas de maconha é o que fazer com tanto dinheiro

A tentativa do Google de fechar um acordo de US$ 40 bilhões no setor publicitário definitivamente não será fácil. O preço das ações da Alphabet caiu quase 3% na quinta-feira após a reportagem da Reuters, embora tenha recuperado parte dessa perda na sexta-feira. “Questionamos a lógica desse acordo e se esse é o melhor uso de capital”, escreveu Brent Thill, da Jefferies, em nota a clientes na sexta-feira, citando as altas chances de “forte reação antitruste” e o fato de que o software da HubSpot roda na Amazon Web Services — o maior concorrente do Google em computação em nuvem.

Mas também há muitas maneiras de utilizar uma quantidade tão grande de dinheiro. A controladora do Google gastou US$ 61,5 bilhões em recompras de ações no ano passado e US$ 59 bilhões no ano anterior, de acordo com a FactSet. E mesmo isso está se tornando polêmico. Em seu processo antitruste contra a Apple no mês passado, o Departamento de Justiça mencionou os US$ 77 bilhões em recompras de ações da empresa no ano passado — mais do que o dobro dos quase US$ 30 bilhões que gastou em pesquisa e desenvolvimento — como evidência de que “a Apple tem menos incentivo para inovar porque se isolou da concorrência”.

A Apple também gasta cerca de US$ 15 bilhões por ano agora com seus dividendos. Mas a fabricante do iPhone há muito evita grandes negócios; sua compra da Beats Electronics por US$ 3 bilhões em 2014 continua sendo a maior de todos os tempos. Na reunião anual da Apple em 2010, o cofundador e então CEO Steve Jobs brincou sobre torrar a então quantia recorde de US$ 40 bilhões da empresa em uma enorme festa. Esse pode ser, na verdade, um dos usos menos controversos do excesso de capital atualmente.

Escreva para Dan Gallagher em [email protected]

traduzido do inglês por investnews