Starbucks está sem clientela para seu café caro

A rede aposta em estrangeiros, especialmente na China, para comprar muito mais de suas bebidas, mas a concorrência é insana

Latte de porco, alguém?

Para os americanos, que ainda se empolgam com a temporada de especiarias, a bebida que a Starbucks testou na China recentemente parece exagerada. Mas tempos desesperados exigem medidas desesperadas, e a empresa precisa de toda vantagem possível em um mercado no qual, pode-se dizer, introduziu a cultura do café há um quarto de século.

O motivo: não dá mais para garantir que seus principais clientes nos Estados Unidos continuarão comprando, então é preciso dominar a China. Infelizmente, isso requer um tremendo esforço.

A Starbucks é uma gigante, indo de 165 lojas quando abriu o capital em 1992 para uma empresa avaliada em quase US$ 150 bilhões em seu auge. Mas tropeçou duas vezes em sua história, e em ambas as ocasiões o principal responsável por esse crescimento fenomenal, Howard Schultz, voltou a assumir como executivo-chefe. Ele não retornará para uma nova tentativa.

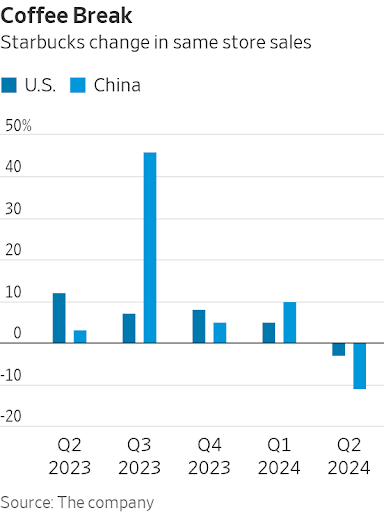

Apenas um ano depois de assumir como único CEO, Laxman Narasimhan teve uma semana de pesadelo. Os analistas já estavam preocupados com os consumidores cautelosos, mas nem de perto com o que a empresa revelou na terça-feira. Pela primeira vez desde que a Covid afastou as pessoas de suas lojas, o número de transações em seus estabelecimentos norte-americanos caiu — e drasticamente. Brian Harbour, analista do Morgan Stanley, observa que o quadro foi ainda pior do que durante a crise financeira global.

Isso nem teria sido tão ruim, exceto pelo fato de que as vendas nas lojas chinesas caíram muito mais. As ações da Starbucks despencaram quase tanto quanto quando a Covid-19 fechou a rede em março de 2020. A administração tinha várias explicações para o déficit dos EUA, desde não conseguir atender à demanda bem o suficiente até aquela velha desculpa sempre guardada na manga: o clima. Até o fechamento de quarta-feira, a ação ficou atrás do índice S&P 500 em 56 pontos percentuais em um ano.

Durante a fala para os investidores, Narasimhan se referiu repetidamente ao seu plano de transformação que beira a estranheza total, “Triple Shot Reinvention With Two Pumps” (algo como “reinvenção tripla com acompanhamento duplo”). O rebaixamento dos analistas veio de qualquer maneira.

Mesmo que a cautela do consumidor nos EUA seja passageira, isso não importará para os investidores se a grande esperança de Schultz, a China, vacilar. Em 2022, ele disse que o país asiático era o mercado mais importante da rede. A Starbucks estabeleceu um plano para abrir uma loja no país a cada nove horas até 2025. Por mais selvagem que isso pareça, a realidade local é ainda mais frenética.

Só no ano passado, o número de cafeterias de marca na China cresceu 58%, para quase 50 mil pontos de venda, de acordo com o World Coffee Portal, o que dá cerca de duas a três por hora. Em um país famoso por cidades fantasmas e excesso de capacidade em tudo, de painéis solares a cimento, isso é irracional? Na terça-feira, Narasimhan repetiu a estatística a analistas: o chinês médio bebe apenas 13 xícaras de café por ano, em comparação com 380 nos EUA.

Sim, mas o número de lojas agora é maior do que nos EUA, e a líder de mercado da China, a Luckin Coffee, tem mais que o dobro de unidades da Starbucks. No ano passado, adicionou mais lojas do que a líder norte-americana em 25 anos no país, e a startup Cotti Coffee afirma que tem quase o mesmo número. Isso ocorre no momento em que empresas estrangeiras, muitas não conhecidas por vender café, estão cada vez mais participando da ação.

Por exemplo, a principal rede de fast-food estrangeira na China é a KFC, de propriedade da Yum China. A empresa disse que vendeu 50 milhões de copos no primeiro trimestre, um aumento de 30% em relação ao ano anterior. Muitas dessas vendas ocorrem através de suas lojas KCOFFEE autônomas ou em quiosques. Na mesma linha, o McDonald’s, que também tem uma grande presença na China, abriu lojas McCafé autônomas e oferece entrega de café.

Ainda mais ameaçadoras são as cadeias estrangeiras, onde o café não é um negócio paralelo. A TH International, master franqueada listada na Nasdaq e empresa mãe da Tim Hortons, entrou na China em 2019, 20 anos depois da Starbucks. Ela já tem cerca de tantos membros locais em clubes de fidelidade quanto a Starbucks e uma meta de 2.750 lojas no país até 2026.

E ainda há o chá, produto concorrente com raízes históricas na China que também se expande a uma velocidade vertiginosa. Um punhado de cadeias de casas de chá abriu o capital ou está no processo de fazê-lo, mas suas ações estão sofrendo em meio à concorrência acirrada. A terceira colocada, a ChaPanda, com cerca de oito mil lojas, foi a última a abrir o capital em Hong Kong, em abril. A empresa observou em seu prospecto que, entre cada uma das dez principais áreas comerciais da China, há cerca de 50 lojas de chá em um raio de um quilômetro e dez lojas dentro de cada um dos dez principais shoppings chineses.

Se fosse qualquer outro negócio, a Starbucks reduziria os preços. Os executivos insistem que não.

“Estamos optando por não participar disso”, disse Narasimhan esta semana. “Somos uma marca premium. Construímos um negócio ao longo de 25 anos com muitas vantagens competitivas.”

Em algum nível isso faz sentido. Como acontece com as bolsas extravagantes, a Starbucks é o que os economistas chamam de “bom Veblen” — algo mais desejável porque custa mais. Ao expandir para lugares que nunca tiveram lojas e introduzir mais chineses ao café, há uma teoria de que a Luckin e a Cotti estão preparando as bases para que marcas premium financeiramente fortes se beneficiem mais tarde — uma possibilidade levantada recentemente pelo diretor da Tims China, Greg Armstrong.

O que está claro é que a própria Starbucks nunca pareceu tão barata, obtendo cerca de 2,3 vezes as vendas em 12 meses, em comparação com uma média de quatro vezes em dez anos. Se inverter o curso e começar a competir no preço, então a avaliação mais baixa parece certa, considerando o quanto reduziria as margens. Mas, se perder muito mais participação de mercado, os caçadores de pechinchas podem ter uma terrível surpresa, como, por exemplo, encontrar um pedaço de carne em seu café.

Escreva para Spencer Jakab em [email protected]

traduzido do inglês por investnews