LEIA MAIS: Lucro do Itaú cai 29,7% no terceiro trimestre

O maior banco da América Latina se tornou sócio da corretora fundada por Guilherme Benchimol há três anos, ao comprar 49,9% do negócio em uma operação vista à época como um movimento de proteção contra a emergência de plataformas de investimentos digitais e com estratégia ousada de captação de clientes. O negócio, apesar da recente rusga pública, virou um dos investimentos mais rentáveis da história do Itaú.

Hoje, o Itaú tem 46% da XP – a fatia do banco foi diluída após a abertura de capital da corretora na Nasdaq, pregão da Bolsa de Nova York dedicado a negócios de tecnologia. Depois de pagar R$ 12 bilhões para ficar com quase metade da XP há três anos, o Itaú Unibanco hoje tem uma participação um pouco menor que é avaliada R$ 130 milhões – mais de dez vezes o valor investido.

O estudo divulgado na terça-feira é visto por fonte de mercado como uma porta de saída para o Itaú. O banco entregar a maior parte dos papéis – 41%, de um total de 46% – aos acionistas do banco. Essas ações irão para uma nova companhia, por enquanto batizada pelo banco de “Newco”. Essa sociedade teria como único objetivo a alocação das ações que o banco possui na XP.

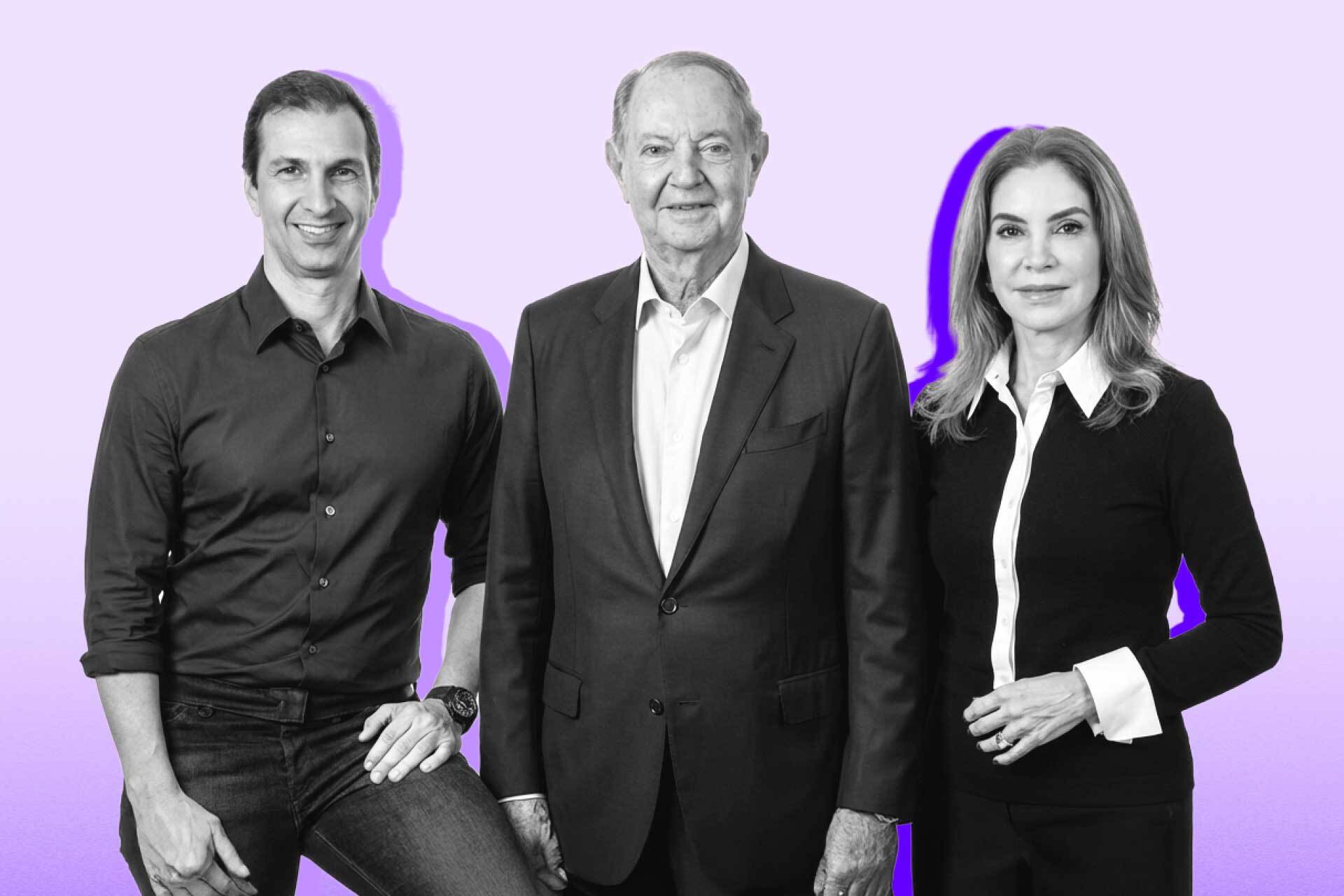

A participação dos acionistas nessa nova sociedade respeitaria a participação de cada um no banco. Parte da participação da XP irá, portanto, para AIupar e Itaúsa – instituições que, juntas, possuem 46% do Itaú Unibanco e são controladas, em grande parte, pelas famílias Setubal, Villela e Moreira Salles (a Itaúsa tem capital aberto e, por isso, mais acionistas).

Mesmo com a cisão que levaria à alocação de 41% da participação do Itaú nessa nova companhia, restariam 5% nas mãos do banco. Conforme os estudos em andamento, essa participação remanescente poderá ser vendida por meio de uma oferta de ação. O Itaú disse, ontem, que esse movimento deve gerar um aumento do Índice de Basileia do banco.

O Itaú informa que a referida venda, se concretizada, vai “depender das condições aplicáveis de mercado”. O negócio ainda estará sujeito à aprovação do conselho de administração, que avaliará detalhadamente as condições a elas aplicáveis e seus efeitos. O banco também ressaltou ontem que esse movimento não ocorrerá durante o ano de 2020.

‘Queda de braço’

A rusga entre Itaú e XP ocorreu com uma campanha publicitária lançada em horário nobre, na Rede Globo, pela qual o Itaú criticava um dos pilares do negócio da XP: a distribuição via agentes autônomos. O banco questionou a remuneração desses profissionais, feita por meio do comissionamento, o que poderia fazer esse profissional indicar ao seu cliente um produto com a melhor remuneração para ele – e não necessariamente para o cliente.

A XP prontamente reagiu. A corretora usa como “mantra” que seu principal concorrente são os grandes bancos, que concentram grande parte dos investimentos dos brasileiros. Roberto Setubal e João Moreira Salles já foram do conselho de administração da XP, mas deixaram o posto antes da abertura de capital da companhia.

Procurada pelo “Estadão” para comentar o anúncio do Itaú, a XP não quis se pronunciar.