O advogado Eduardo Munhoz, assessor jurídico da companhia, deu a pista em entrevista ao Estadão, afirmando que “o foco deixa de ser venda da empresa na forma como vinha sendo feito até agora”. “A InterCement vai se concentrar na reestruturação financeira, negociando com seus credores podendo fazer potenciais vendas de alguns ativos.”

O motivo é que, se aprovada a recuperação judicial, a InterCement poderá fatiar seus ativos em Unidades Produtivas Isoladas (UPIs) e vendê-las separadamente. Então, o parque de 10 fábricas no país, três marcas de cimento e 21 centros de distribuição poderão ser vendidos em blocos. A joia da coroa, a posição de controle da cimenteira argentina Loma Negra, não está no pedido de recuperação judicial, mas é um ativo desejado pelo mercado.

Do lado de quem compra, existe a vantagem de, ao adquirir ativos dentro de uma RJ, não ter que assumir dívidas, como seria caso a CSN tivesse concluído a compra da InterCement antes do pedido.

Na prática, isso muda o jogo.

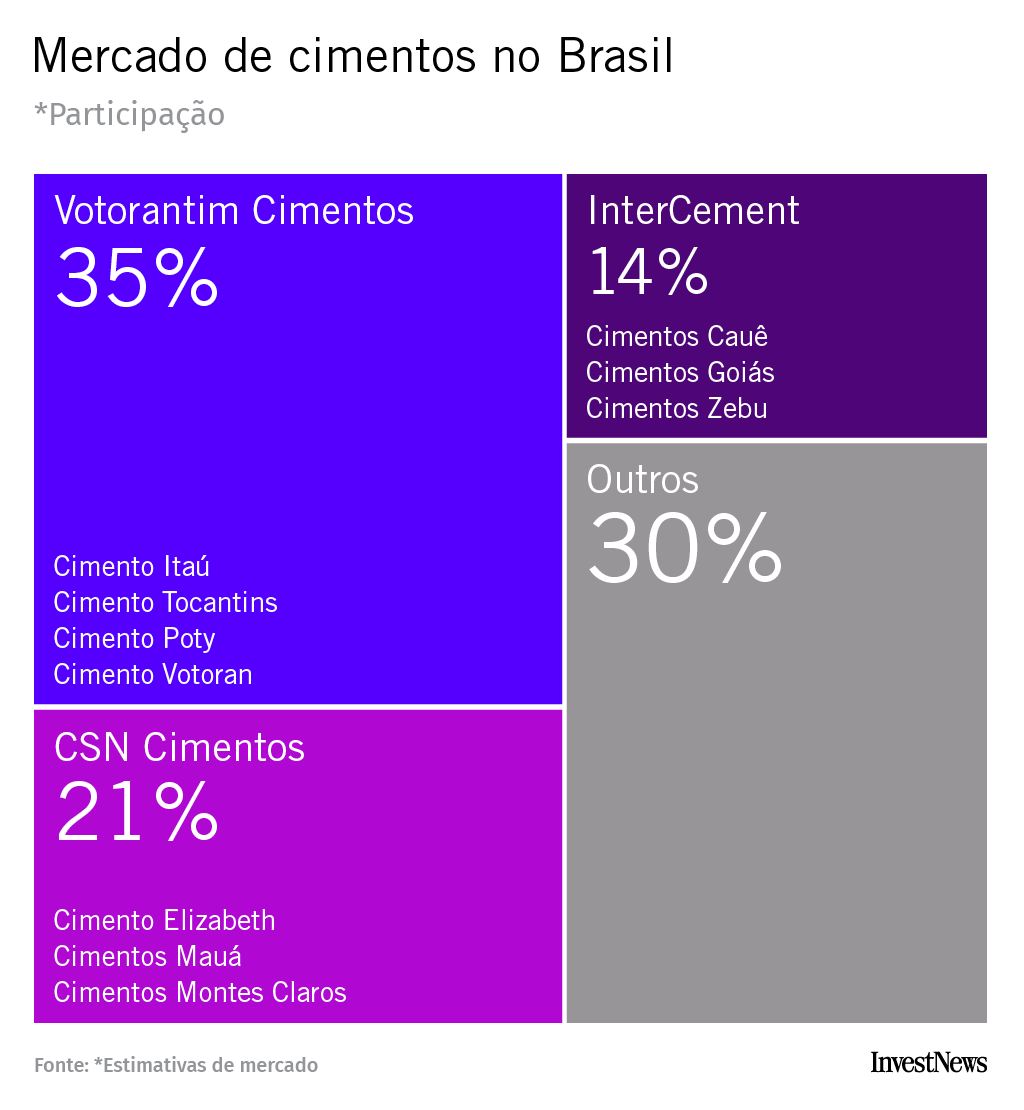

E quem pode sair ganhando com um eventual fatiamento de UPIs é a Votorantim Cimentos (VC) que, no início deste ano, tentou comprar alguns ativos da InterCement. A VC, por ser líder de mercado, encontraria dificuldades no Conselho Administrativo de Defesa Econômica (Cade) para absorver sozinha toda a estrutura da concorrente.

Outro concorrente que corre por fora é a Polimix, dona da Mizu Cimentos, que, no início do processo de venda, também chegou a demonstrar interesse pela InterCement. A organização tem mostrado apetite nos últimos meses, comprando pedreiras da Queiroz Galvão e a Cimentos Maranhão. Um executivo experiente no setor lembra que não é o estilo da Mizu assumir grandes dívidas para comprar ativos, mas que, em um eventual fatiamento, o interesse pode voltar.

A própria CSN Cimentos segue bem viva na disputa, apesar de ter declarado nesta quarta-feira (4) que não está mais engajada no negócio. O grupo de Benjamin Steinbruch já trabalhava com a ideia de recuperação judicial da InterCement, como o InvestNews mostrou em julho. Parte da alta cúpula da CSN via essa possibilidade como favorável para uma negociação, porque permitiria a definição de um preço mais limpo, sem a necessidade de assumir qualquer dívida – ponto esse que ajudou a emperrar as negociações que vinham desde maio.

Com dívidas de R$ 14,2 bilhões com bancos, bondholders e debenturistas – sem contar outros R$ 15 bilhões de dívidas com empresas do próprio grupo –, a InterCement tentava uma recuperação extrajudicial desde setembro, mas não obteve maioria entre os credores para aprovar o plano.

A companhia acabou levando junto para a RJ sua controladora Mover (antiga Camargo Corrêa), como forma de proteger a participação de 14,86% que a holding tem na CCR, sendo hoje um dos principais ativos do grupo fundado por Sebastião Camargo. Com a aprovação da RJ, o grupo terá seis meses para renegociar sua dívida e aprovar um plano de reestruturação financeira.