O Índice de Força Relativa é um excelente indicador de análise técnica para traders. É uma métrica simples que pode indicar compra ou venda do ativo, além de sinais de tendências de alta ou baixa, servindo, portanto, para tomar decisões melhores na hora de operar.

Entenda o que é IFR e aprenda a calculá-lo e interpretá-lo de uma forma simples.

O que é IFR?

O IFR (Índice de Força Relativa) é um indicador da classe dos osciladores que mede a supervalorização ou subavaliação de ativos. Ele varia dentro de uma faixa de 0 a 100 e serve para mostrar, principalmente, a força da tendência de um papel.

É um indicador de momentum, ou seja, métrica que indica o aumento ou queda de preços no mercado. Quando mostra aumento, indica a força do ativo (por isso o nome) e, quando mostra queda, indica a fraqueza no preço.

Ao dizer que é da classe dos osciladores, significa que temos um gráfico de linhas que varia entre dois extremos (nesse caso, 0 e 100).

Embora seja bastante utilizado na análise técnica atualmente, J. Welles Wilder Jr introduziu o termo em 1978, no seu livro “New Concepts in Technical Trading Systems”.

Como funciona o IFR?

Convencionalmente, o IFR funciona da seguinte forma: se a leitura for maior que 70, a indicação é de sobrecompra, ou seja, o ativo pode estar supervalorizado. Se a leitura for menor que 30, o ativo é considerado de sobrevenda, ou seja, está subvalorizado no mercado.

O valor do índice é calculado com base na comparação da força do título entre o dia de alta e o dia de baixa. Desse modo, os traders têm uma noção de como o ativo pode se comportar.

Por exemplo, vamos imaginar que as ações de uma empresa apareçam no gráfico com o valor de 80. Isso pode significar, então, que o ativo está supervalorizado — geralmente um sinal de venda.

Agora, se estivesse com um valor de 18, o ativo estaria subvalorizado, sendo, portanto, um sinal de compra, geralmente, já que a expectativa é a valorização dos preços.

Dentre algumas das suas funcionalidades, podemos citar que ele serve para:

- Avaliar tendências e reversões;

- Prever o preço de um ativo;

- Indicar ativos supervalorizados ou subvalorizados;

- Ter sinais de compra ou venda.

Como é calculado o indicador IFR?

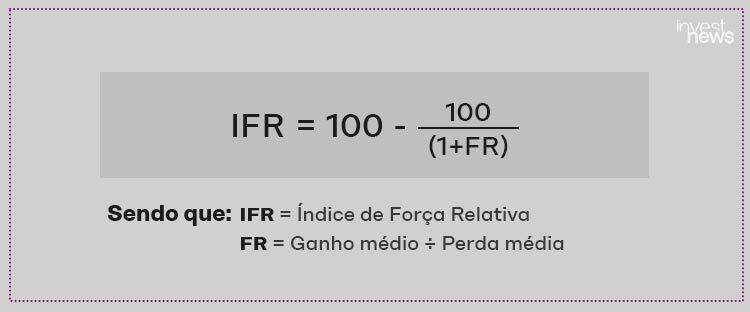

O cálculo do IFR é baseado na seguinte fórmula:

Nesse caso, o ganho médio representa a valorização percentual média de um ativo em um período de tempo. Por outro lado, a perda média indica a desvalorização no mesmo período.

O cálculo utiliza somente valores positivos. Desse modo, os períodos de perda de preço contam como zero no cálculo de ganho médio, enquanto e períodos de aumento de preço contam como zero nas contas de perda média.

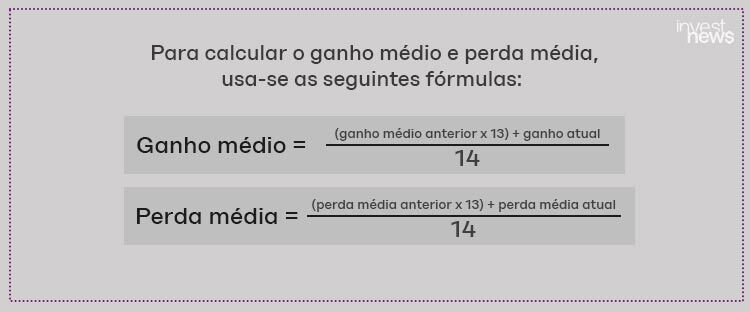

E qual é o período ideal para medir? Wilder indica 14 períodos em seu livro.

Para calcular o ganho médio e perda média, usa-se as seguintes fórmulas:

A intenção de somar o valor atual à média de valores anteriores é dar mais precisão ao cálculo da média.

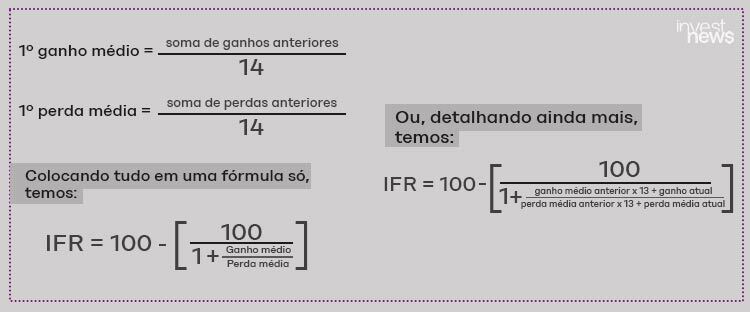

Para descobrir o primeiro ganho médio e perda média, basta pegar a soma de todos ganhos e perdas nos 14 períodos anteriores e dividir por 14, ficando:

Claro, o investidor não precisa fazer esse cálculo todo para descobrir o IFR de um ativo. A própria corretora já mostra o valor preciso.

Interpretando o IFR

O gráfico do índice de força relativa indica supervalorização ou sobrevalorização de ativos, mas, sabendo interpretar, o investidor descobre outras informações valiosas para sua análise.

Confira:

Zonas de alerta

As zonas de alerta são pontos em que o indicador atinge picos de atenção. Nesse caso, temos:

- Igual ou acima de 70: ativo sobrecomprado, portanto, indicação de venda. Quando atinge esse valor, o título pode estar perto de uma reversão de tendência ou retração de preço corretiva, de modo que, geralmente, é melhor vender.

- Igual ou abaixo de 30: ativo sobrevendido, então, indicação geralmente é de compra. Nesse caso, a tendência é contrária, visto que o ativo já caiu o bastante e pode indicar a correção de preço ou reversão de tendência para cima.

Embora esse seja o principal padrão, a depender da estratégia, o investidor pode considerar outro, como 80 de limite de alta e 20 de limite de baixa.

Intervalos

Entre o 30 e o 70, o investidor pode analisar os intervalos para identificar as tendências do mercado.

Em tendências de alta, o comportamento do IFR é passar de 30 e atingir 70 com frequência, de modo que, se o investidor analisar que o gráfico não atingiu 70 várias vezes consecutivas, isso pode significar que a tendência perdeu força e está caindo.

Em tendências de baixa, ocorre de forma semelhante: o indicador atinge de 30 para baixo com frequência. Quando o indicador não estiver batendo valores de 30 para baixo, a tendência de baixa enfraquece e a expectativa é que o ativo valorize.

Divergências

A divergência do índice de força relativa ocorre quando o preço se movimenta na direção contrária ao IFR, ou seja, o gráfico mostra uma variação antes mesmo do preço do ativo mudar.

Se o valor do ativo estiver em novos máximos, mas você observar que o IFR está exibindo uma baixa, a indicação é a cotação desse título entrar em uma tendência de baixa. O mesmo serve para o contrário: se o ativo estiver com novas mínimas e IFR começar a subir, pode ser um sinal de tendência de alta.

Saber identificar esses momentos de divergências pode ser ótimo para antecipar uma tendência e, portanto, tomar a decisão mais rápida.

Por exemplo, vamos supor que a cotação de um ativo atingiu R$ 100 e o IFR alcançou 72 em 25 de março. No dia 30 de março, o preço do ativo cai para R$ 90 e o IFR cai para 65. Então, em 5 de abril, o preço sobe para R$ 110, mas o IFR fica apenas em 70. Essa divergência pode indicar que a máxima não durará muito e a tendência é de baixa.

Vale lembrar que o índice de força relativa é apenas um indicador. Logo, é interessante avaliar todo o contexto antes de tomar a decisão de compra ou venda do ativo.