Mas, enquanto as criptos blue chip escorregam, alguns tokens nadam contra a maré. O movimento reforça o quanto a indústria ficou diversa: hoje, há nichos que já não andam exatamente colados ao bitcoin.

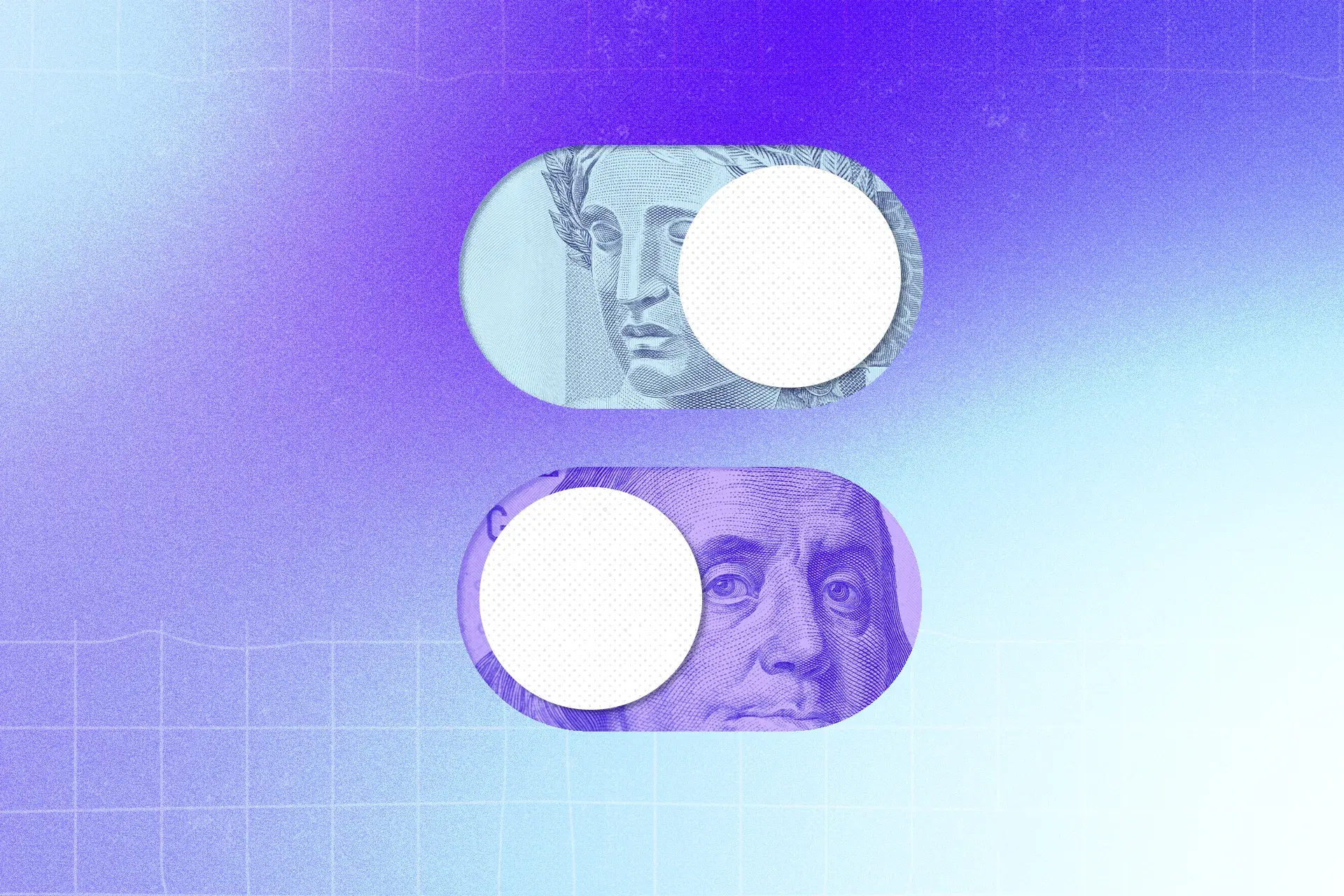

Esse grupo de criptos “descorrelacionadas” revela três tendências claras. Primeiro: projetos ligados a stablecoins – ativos atrelados a dólar ou ouro – seguem em alta. Segundo: plataformas descentralizadas focadas em derivativos também se destacam. Terceiro: tokens novos, especialmente ligados à narrativa de IA, atraem fluxo especulativo mesmo em dias ruins para o mercado.

As criptomoedas que nadam contra a maré

Kite (KITE)

Alta de 200% entre 1º de janeiro e 20 de fevereiro. Esse foi o salto da KITE, token de uma plataforma voltada à economia de agentes de inteligência artificial. A proposta: permitir que agentes de IA – softwares que executam tarefas e tomam decisões – realizem transações com stablecoins de forma autônoma.

É um projeto novo, lançado em setembro do ano passado. Parte da disparada vem de listagens em grandes exchanges, como Binance e Coinbase, e do hype em torno de IA no universo cripto. Mas não só. O projeto levantou US$ 18 milhões em 2024 de investidores como General Catalyst e PayPal Ventures, o que ajudou a colocá-lo no radar do mercado.

Stable (STABLE)

Outro nome que tem andado na contramão é o Stable, lançado no fim de 2025. Em poucas palavras, trata-se de uma infraestrutura de pagamentos focada em stablecoins, especialmente USDT, a maior cripto atrelada ao dólar. A rede permite que transferências sejam feitas usando a própria stablecoin como “combustível” das transações.

O projeto tem um apoio simbólico importante: Paolo Ardoino, CEO da Tether (emissora da USDT), atua como conselheiro. Só neste ano, o token STABLE subiu cerca de 113%. Parte da valorização acompanha o boom das stablecoins, que viraram um dos temas mais quentes do setor, com bancos, gestoras e fintechs entrando na corrida.

Hyperliquid (HYPE)

Outra cripto relativamente descorrelacionada é a Hyperliquid. Seu token, HYPE, avança cerca de 30% no ano. A plataforma é focada em negociação descentralizada de derivativos, como futuros perpétuos – contratos sem data de vencimento.

Um dos impulsionadores é a possibilidade de negociar na plataforma contratos que acompanham o preço do ouro. Na prática, o investidor não compra o metal físico nem um derivativo tradicional de bolsa, mas um produto em blockchain atrelado a índices da commodity.

Com o metal em máximas históricas nas últimas semanas, o interesse por esse tipo de instrumento ajudou a impulsionar o ecossistema.

Tether Gold (XAUt) e Pax Gold (PAXG)

E falando em ouro: Tether Gold e Pax Gold, as duas maiores stablecoins lastreadas no metal, sobem cerca de 15% no ano, andando na contramão do mercado. Cada token equivale a uma onça-troy de ouro (cerca de 31 gramas).

Juntas, essas criptos somam US$ 4,87 bilhões em valor de mercado – praticamente 91% de todo o setor de criptos de ouro. A alta recente acompanha a valorização global do metal, que virou porto seguro em meio a incertezas macro.

Os riscos das altcoins menores

Apesar da alta recente, é importante lembrar que as altcoins costumam ser mais instáveis que o bitcoin e outras criptomoedas maiores no longo prazo. Em geral, esses tokens têm valor de mercado menor, liquidez mais baixa e maior concentração em poucas carteiras, o que faz com que oscilações de preço sejam mais intensas diante de entradas ou saídas de capital.

No caso das stablecoins, a volatilidade tende a ser menor por causa do lastro em ativos como dólar ou ouro, mas ainda existem riscos relevantes, principalmente o de emissor: a transparência das reservas nem sempre é total e algumas empresas por trás desses ativos já foram alvo de questionamentos e rebaixamentos de avaliação por esse motivo.