“É muito difícil ter condições de formar preço e demanda neste momento, porque as ofertas precisam de uma combinação de investidores importantes para botar os ativos em pé”, avalia o estrategista-chefe da Eleven Financial, Adeodato Netto.

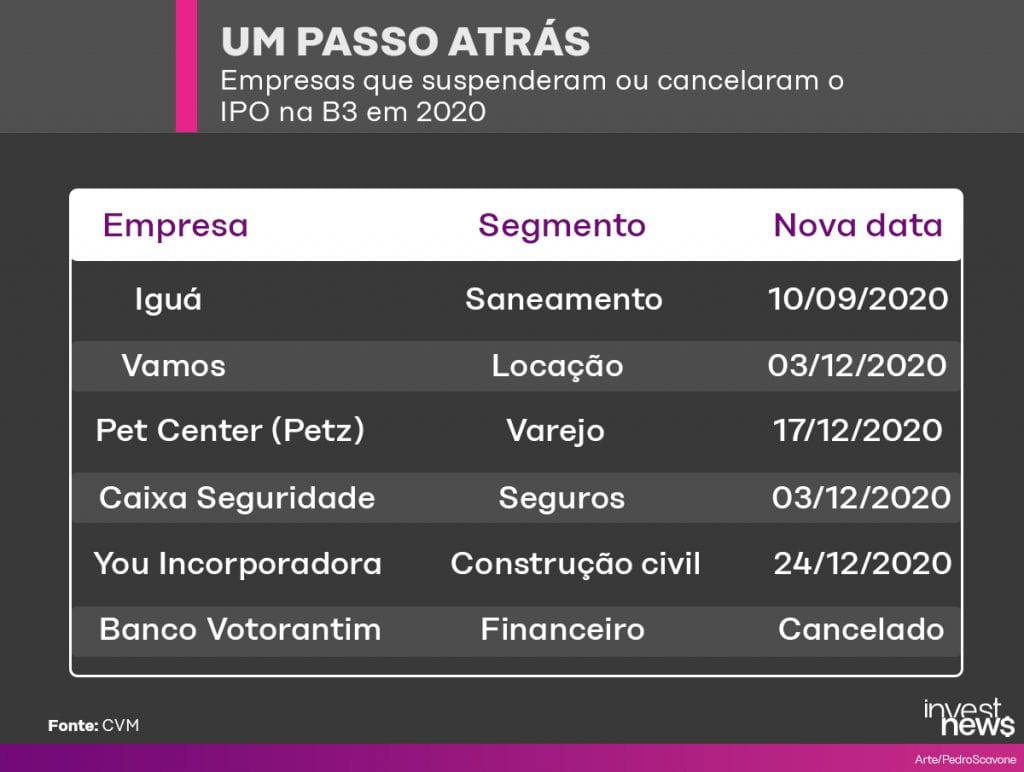

A maior parte das empresas suspendeu a oferta de ações para dezembro. Foi o caso da varejista de produtos para animais de estimação Petz, que faria seu IPO em breve. A companhia pediu registro de oferta na CVM em fevereiro.

A Caixa Econômica Federal também pediu para interromper a análise da documentação para fazer a oferta pública de ações da Caixa Seguridade, braço de seguros e previdência do banco estatal. A operação, estimada em R$ 15 bilhões, ficou para o início de dezembro.

Na construção civil, setor que mostrava fortes sinais de recuperação após uma longa crise, já há incorporadora que decidiu ficar em compasso de espera, como a You Inc, que havia pedido para entrar na bolsa em fevereiro.

Cenário nebuloso pela frente

O especialista em governança corporativa da Mesa Corporate, Luiz Marcatti, acredita que o adiamento com data marcada serve para reafirmar o interesse das empresas em caminhar para o IPO quando o cenário estiver menos nebuloso. “Todas elas só poderão avaliar o melhor momento com um cenário econômico mais claro, o que, acredito, só teremos para o segundo semestre”.

O BV (antigo Banco Votorantim) desistiu de abrir seu capital. A oferta, que poderia levantar R$ 5 bilhões, havia sido protocolada na CVM no dia 11 de fevereiro. O IPO estava previsto para ocorrer já em abril deste ano.

Ciente das dificuldades pela frente, a Comissão de Valores Mobiliários (CVM) decidiu conceder, no dia 13 de março, um prazo maior para a distribuição de ações de empresas que pediram para fazer seu IPO.

Para Netto, da Eleven, qualquer previsão de quando as aberturas de capital de fato poderão ser retomadas é precoce. “As ofertas estão sendo deslocadas no tempo e esse tempo é tão incerto quanto a falta de visibilidade pela frente”, diz, acrescentando que é preciso colocar na balança a frustração que se seguiu após expectativas muito positivas para o mercado de ações.

Um ano que prometia

Antes de a epidemia do coronavírus representar uma ameaça real para a economia, a expectativa era de um ano recorde para a bolsa brasileira, impulsionada pelo cenário prolongado de juros baixos. Entre aberturas de capital e novas emissões de empresas já listadas na B3, esperava-se que o total movimentado este ano poderia chegar a R$ 200 bilhões, segundo bancos de investimento.

O começo do ano havia se mostrado promissor para as aberturas de capital: estrearam na B3 desde janeiro as construtoras Moura Dubeux (MDNE3) e Mitre (MTRE3), a empresa de hospedagem de sites Locaweb (LWSA3) e a companhia de manutenção industrial Priner (PRNR3), que marcou o retorno dos “mini” IPOs no Brasil.

Foi um começo de ano e tanto, se comparado a todas as cinco aberturas de capital na B3 ao longo de 2019: Centauro (CNTO3), Neoenergia (NEOE3), Vivara (VIVA3), BMG (BMGB4) e C&A (CEAB3). Nos últimos anos, uma leva de empresas brasileiras esnobou a B3 e preferiu a bolsa de Nova York. Seguiram esse caminho a Stone (STNE), a PagSeguro (PAGS), a Arco Educação (ARCE), a Afya (AFYA) e a XP (XP).

Para Marcatti, da Mesa Corporate, só uma combinação favorável das condições econômicas e da precificação das ações (que mostra o interesse dos investidores por um papel) dará segurança para as empresas planejarem abrir o capital novamente. “A meu ver, é um cenário para 2021”.