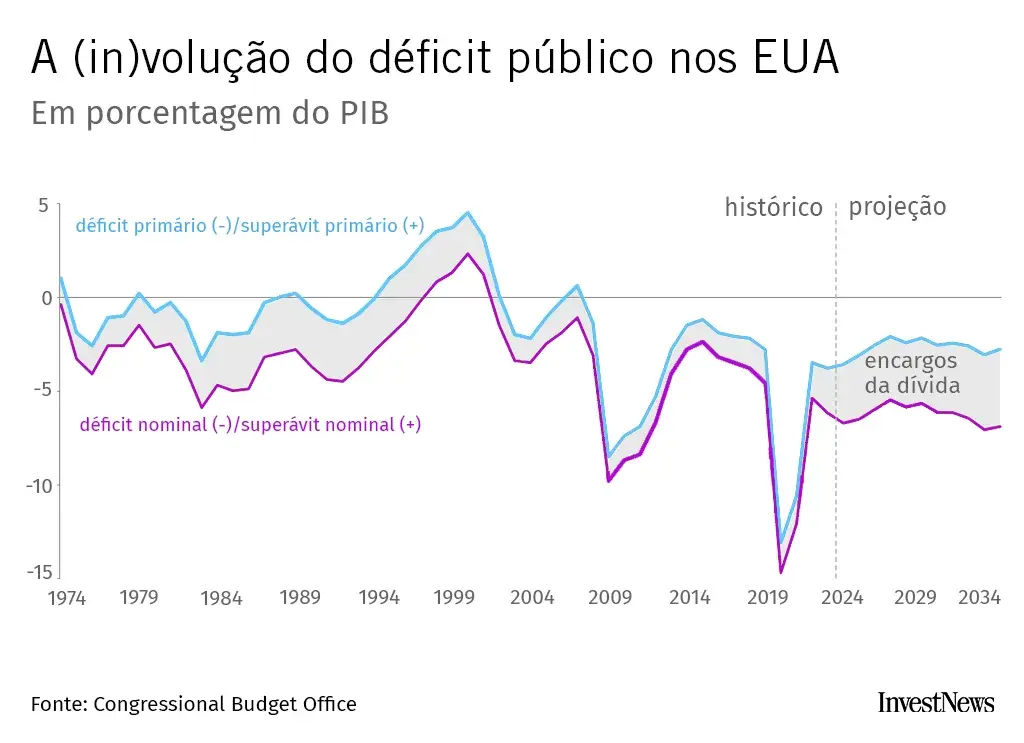

O contexto: neste século, os Estados Unidos só gastaram menos do que arrecadaram em três ocasiões: 2001, 2002 e 2007. Nos outros anos, o saldo foi negativo. Rolou déficit, como dizem no jargão.

E isso em termos de déficit primário – aquele que exclui gastos com o pagamento dos títulos públicos que foram vencendo. Na conta completa, a do déficit nominal, que inclui os titulos, todos os anos do século 21 fecharam no vermelho por lá.

E a gastança já vinha de antes. Nos últimos 50 anos, os EUA só registraram superávit primário (o oposto do déficit primário) em 13 anos. Superávit nominal, aquele em que sobra dinheiro mesmo depois de quitar dívidas, quase nada: só quatro vezes desde 1974.

Com tudo isso, o governo americano agora soma US$ 35 trilhões em dívidas. É um número tão grande que nem cabe no cérebro. Há 35 trilhões de segundos, para dar uma ideia, a humanidade não existia – isso dá 1,1 milhão de anos.

Vamos fazer como os economistas, então, e mostrar o volume da coisa na forma de “relação dívida/PIB” – a melhor, pois permite comparar épocas diferentes e países distintos. Por esse critério, a dívida pública dos Estados Unidos está em mais de 120% do PIB deles (a nossa, perto de 80% – mais sobre isso adiante).

O que esses 120% dos EUA significam? Tudo. A última, e única, vez em que a dívida da maior economia do mundo chegou a esse patamar foi em 1946 – com a rolagem das dívidas da Segunda Guerra Mundial.

Dali em diante, um controle mais rígido dos gastos públicos e uma alta rampante do Produto Interno Bruto foram amassando a relação dívida/PIB até que ela chegasse a esquálidos 30%, no início da década de 1980.

A Alemanha, referência planetária em austeridade fiscal, mantém sua dívida pública na casa dos 60%. E tudo certo. Na verdade, é até bom que a relação dívida/PIB não fique abaixo de 60%, já que gastos públicos bem feitos impulsionam a economia, diria Keynes.

Não dá para negar. Paul Krugman, Nobel de economia, disse certa vez: “O que realmente pôs um fim na Grande Depressão americana foi um programa massivo de obras públicas chamado Segunda Guerra Mundial”.

Bom, nos EUA a dívida pública também chegaria aos sacrossantos 60%, nos anos 1990. E ficaria nesse patamar saudável até 2008 – o ano de uma crise que, de certa forma, ainda não terminou. É o que vamos ver agora.

A Grande Recessão

O uso de gastos públicos para fortalecer a economia é uma opção. Quando o assunto é salvar a economia, não. É uma obrigação mesmo.

Em 2008, uma onda de falências bancárias levou a economia dos EUA ao seu pior momento em quase um século, a “Grande Recessão”. Para evitar que ela virasse uma nova Grande Depressão, o governo endividou-se para soltar US$ 1,5 trilhão entre ajudas para bancos e pacotes de estímulo em geral – o mais pitoresco, comprar carros usados de pessoas comuns com dinheiro público para forçar a troca por modelos novos, de modo a movimentar a indústria automobilística.

Em paralelo, o Banco Central dos EUA reduziu os juros a 0,25% ao ano no final de 2008. E os manteve abaixo de 1% por nove anos. A intenção era deixar o dinheiro mais barato no mercado de crédito, o que agita a economia como um todo. No fim, o juro baixo foi fundamental para tirar os EUA do sufoco.

LEIA MAIS: Exportadoras aproveitam janelas de negociação com o dólar forte

Mas essa moeda tem outro lado. Dinheiro mais barato na praça estimula o governo a fazer mais dívida – mesmo que ele não esteja precisando de dinheiro. Gastos públicos, afinal, também são um ativo político. Rendem votos. E se dá para gastar mais pagando menos juros, gaste-se mais. Nisso, a dívida foi crescendo. Em 2017, chegava a 104% do PIB.

Dali até 2019 o Fed elevou os juros para a casa dos 2%. O normal seria eles terem ficado por muitos anos num patamar assim (que não chega a estumular a economia, mas também não atrapalha). Mas uma pedra foi parar nesse caminho: a pandemia.

A Grande Inflação

De novo, os EUA (e o mundo) estavam sob a ameaça de uma Grande Depressão. Isso exigiu um antídoto barra pesada: juros prematuramente de volta a 0,25% ao ano mais um pacote trilionário de auxílios governamentais para manter a economia respirando. Aí não teve jeito. A dívida chegou à casa dos 120% do PIB.

Para piorar, juro baixo demais por tempo demais cria inflação. Gastos públicos em excesso, idem. Natural: começa a existir mais dinheiro na economia do que coisas para comprar com esse dinheiro, e os preços não têm outra direção a seguir que não para cima. Foi o que aconteceu. Por lá, a inflação acumulada em 12 meses chegaria a 9,1% em junho de 2022 – a maior em 40 anos.

Para combater esse dragão, o Fed subiu os juros para o patamar mais alto desde 2001 (5,5% ao ano). Mas isso não bastou para conter a sanha gastadora do governo. Talvez os anos e anos de gastos à vontade, com efeitos benéficos, tenham baixado o sarrafo da disciplina fiscal.

E a verdade é que, mesmo com o dinheiro agora caro na praça, o governo seguiu gastando como se não houvesse amanhã – com programas como o Chips and Science Act, que banca com toneladas dinheiro de público o renascimento da indústria de semicondutores nos EUA.

Em 2023, por exemplo, os Estados Unidos arrecadaram US$ 4,4 trilhões. Mas gastaram US$ 6,1 trilhões. A maior parte nem foi para os programas, mas para a rolagem de dívida – ou seja, o pagamento de empréstimos antigos com empréstimos novos, numa bola de neve.

No gráfico aqui embaixo, elaborado pela Fundação Peterson, fica mais claro. A diferença entre o déficit primário e o déficit nominal representa os gastos só com os encargos da dívida. Eles engordaram brutalmente. E a tendência segue firme. Veja:

A consequência de tanto déficit, de tanta dívida, é tétrica. “Eles estão caminhando cada vez mais para ser um país desenvolvido com perfil de emergente”, define Sérgio Werlang, da FGV e ex-diretor de Política Monetária do BC.

Significa o seguinte: com a sucessão de déficits profundos a todo vapor, investidores começam a exigir juros quase que de país emergente para emprestar para os EUA. “As taxas de juros mais longas são muito maiores hoje do que eram no pré-pandemia”, diz Solange Srour, diretora de macroeconomia para o Brasil no UBS Global Wealth Management.

“Taxas mais longas” são aquelas dos títulos que vencem daqui a 20 ou 30 anos. Essas são mais afetadas pelas perspectivas de sustentabilidade da dívida do que as taxas curtas, que respondem mais à inflação corrente.

De fato. Em 2019, o Treasury com vencimento de 30 anos pagava 2% a.a. Hoje, 4%. “Isso não acontece só por conta da inflação maior. Acho que os investidores também passaram a demandar mais retorno para carregar as dívidas”, completa Srour.

E o que o Brasil tem a ver com esse pastel? É o que vamos ver agora.

Os estilhaços no Brasil

Não tem muito jeito. Se os EUA ficam com “perfil de emergente”, os emergentes de fato, como nós, decaem para submergentes no mercado global de títulos públicos.

Já não somos um exemplo de equilíbrio fiscal. Há 10 anos, nossa relação dívida PIB estava na casa dos 50%. Agora, se aproxima dos 80%. Com essa curva ascendente, nosso governo também precisa oferecer juros maiores para cobrir seus déficits.

Em condições normais de temperatura e pressão, com os EUA oferecendo 2% ao ano nos juros longos, já é difícil concorrer. Agora, então, nem se fale. E a rolagem da nossa dívida vai ficando cada vez mais cara. Pois é. O Brasil praticamente não tem neve. Mas também tem bola de neve.

Tem mais. Numa realidade com títulos americanos pagando juros mais sedutores, aumenta a demanda por dólares mundo afora – pois você precisa de notas verdes para comprar esses papéis. Isso impulsiona a cotação da moeda americana. Dólar mais caro aumenta o preço dos importados. Isso gera inflação. E pressiona o BC a aumentar a Selic – o que freia a economia.

Só problemas, basicamente – como se os do nosso governo já não bastassem.

Cartão rotativo

Mas e aí? Se nem o amor é eterno, posto que é chama. Porque o cartão rotativo dos EUA duraria para sempre?

Não vai durar. “Em algum momento nos próximos dez anos, cinco anos, não sei, terá de haver algum evento nos Estados Unidos”, diz Samuel Pessôa, pesquisador do FGV Ibre e sócio-diretor do Julius Baer Family Office. Esse “evento” seria o seguinte: investidores questionarem, em massa, se os EUA têm mesmo condições de continuar rolando sua dívida sem produzir superávits. Caso essa dúvida evolua para um pânico, veríamos um evento improvável: queda na demanda por títulos americanos e, por consequência, desvalorização do dólar – o que colocaria fogo na inflação por lá.

Num cenário assim, pela visão de Pessôa, fazer superávits se tornaria uma iminência política. O governo frearia gastos, aumentaria impostos… E aí a relação dívida PIB dos EUA voltaria a níveis mais terráqueos, mais seguros.

Foi o que aconteceu depois da Segunda Guerra Mundial. Que a volta à normalidade, desta vez, não precise de uma Terceira.