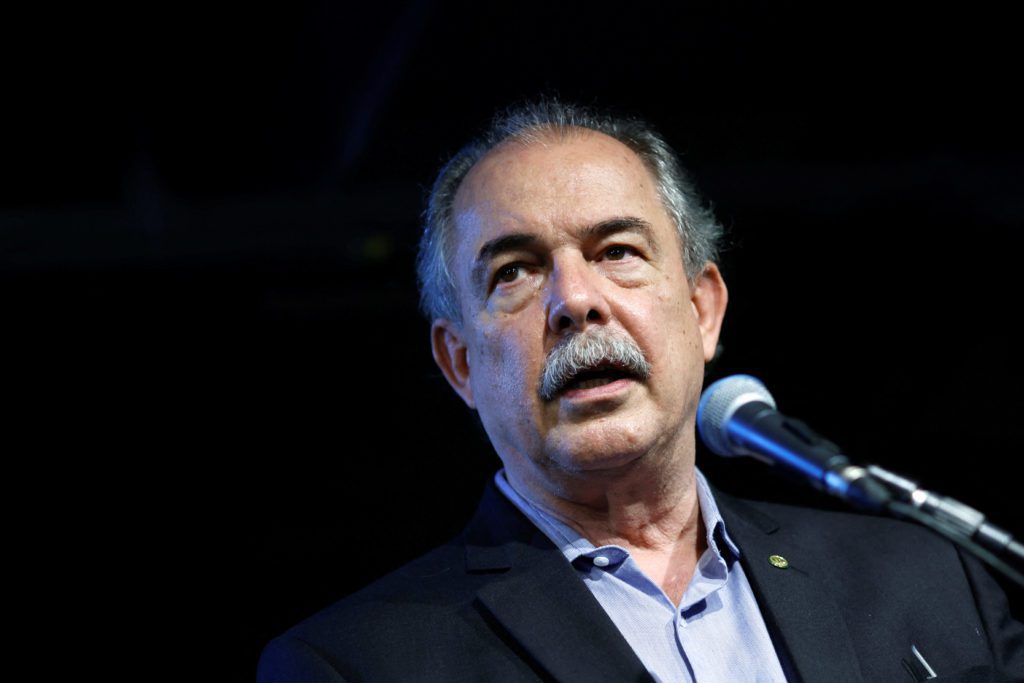

Nesta semana, o presidente eleito, Luiz Inácio Lula da Silva (PT), anunciou que o ex-ministro Aloizio Mercadante será o próximo presidente do Banco Nacional de Desenvolvimento Econômico e Social (BNDES). Com isso, de acordo com especialistas, é esperado um aumento na concessão de créditos subsidiados pelo BNDES, que pode impactar negativamente a rentabilidade de bancos privados e elevar a concorrência nas ofertas de crédito.

O nome de Mercadante não foi bem recebido pelo mercado financeiro. No dia do anúncio, o Ibovespa fechou em baixa de 1,71%, aos 103.540 pontos, zerando os ganhos do ano.

Entre os receios do mercado é que Mercadante, que é economista e de perfil desenvolvimentista, possa fazer com que o banco retome política de crédito subsidiado e incentivo aos investimentos em grandes empresas, podendo entregar crédito mais barato que bancos privados, por exemplo.

No dia do anúncio, ações dos grandes bancos privados listados na bolsa de valores brasileira fecharam em queda. O Santander (SANB11) fechou em queda de 3,51%, Bradesco (BBDC4) com recuo de 2,97% e Itaú Unibanco (ITUB4) de 3,78%.

Simone Pasianotto, economista-chefe da Reag Investimentos, destaca que o que se sabe até agora é apenas que Mercadante estará à frente do BNDES, mas que ainda não se tem certeza de como será a gestão. Ela destaca, no entanto, que já existem preocupações do mercado financeiro.

“O mercado receia a adoção da política de financiamento setorial subsidiado. O governo petista menciona recolocar o BNDES em papel de destaque, o que pode ser entendido como crédito subsidiado e pressão nos outros bancos público”, diz Pasianotto.

Bruno Komura, analista da Ouro Preto Investimentos, diz ser esperado um aumento na concessão de crédito pelo BNDES como houve da última vez no governo Lula e, assim, o crédito mais barato deve desestimular os bancos privados a fazerem ofertas, pois devem ter uma relação de risco e retorno ruim, impactando negativamente nos resultados das instituições financeiras.

Impacto nos resultados dos bancos

No terceiro trimestre deste ano, a maioria dos bancos privados listados na bolsa brasileira apresentaram queda nos lucros.

O Santander Brasil registrou lucro líquido gerencial de R$ 3,122 bilhões, queda de 23,5% em relação ao trimestre anterior.

O Bradesco, por sua vez, encerrou o terceiro trimestre de 2022 com lucro líquido recorrente de R$ 5,223 bilhões, uma queda de 22,8% em relação ao mesmo período do ano passado.

Já Itaú Unibanco teve lucro recorrente de R$ 8,079 bilhões no terceiro trimestre, aumento de 19,2% ante mesmo período de 2021.

De acordo com Komura, em meio às perspectivas da política de atuação do BNDES no governo Lula, o principal desafio dos bancos privados será manter o crescimento com rentabilidade.

“Eles até podem crescer, mas a qualidade deve ser pior, afetando a rentabilidade posteriormente. Quando comparamos BNDES com bancos privados, deve ter um forte aumento da concorrência, sim”, diz o analista da Ouro Preto Investimentos.

Pasianotto destaca que a oferta de crédito subsidiado pelo BNDES, se for concretizada no governo Lula, certamente, poderá afetar o preço das ações dos bancos listados na bolsa de valores brasileira, que perdem valor de mercado, pois perderiam fatia significativa do mercado de crédito brasileiro. Segundo a economista, no entanto, é preciso aguardar sinalizações mais concretas da política do BNDES.

“Ainda temos muita especulação e nada de concreto. Temos que esperar pelos próximos capítulos dessa ‘ novela’ ”, diz a economista.

Impactos na política monetária

O presidente do Banco Central, Roberto Campos Neto, alertou em entrevista a jornalistas nesta quinta-feira (15) que um eventual aumento do crédito subsidiado por meio de de bancos públicos acaba retirando a potência da política monetária do país.

Neto destacou ainda que a diminuição do crédito subsidiado nos últimos anos teve grande relevância na diminuição da taxa neutra de juros do país e que uma alteração nessa política pode reverter esses fatores.

Komura alerta que um dos problemas do crédito subsidiado é que funciona como uma medida parafiscal, pressionando a inflação. O analista destaca ainda que existem outros impactos que podem ser sentidos mais para frente, como a estagnação ou redução da produtividade, dado que haverá subsídios para setores/empresas específicas.