Simulador de Aposentadoria

A aposentadoria é um dos momentos mais aguardados da vida de um trabalhador, seja ele servidor público ou da iniciativa privada. Não poderia ser diferente, afinal essa fase representa a conquista do merecido descanso após anos de trabalho árduo. No entanto, para desfrutar desse período com tranquilidade e conforto é essencial planejá-lo desde cedo.

O segredo para uma aposentadoria segura e estável está na construção de uma reserva própria, a fim de evitar a dependência completa da aposentadoria do INSS, por exemplo. Por isso, convidamos você a explorar a importância desse planejamento e a descobrir como a calculadora e simulador de aposentadoria do InvestNews pode te ajudar a planejar o seu futuro.

Caso prefira, confira o conteúdo abaixo em áudio:

Como calcular e simular a minha aposentadoria?

Calcular e simular uma aposentadoria envolve estimar o valor que você precisará ter acumulado até o momento em que decidir se aposentar, com base no seu padrão de vida desejado e nas despesas esperadas nessa fase da vida. Para isso, você deve se atentar para os seguintes passos:

- Estime seus gastos na aposentadoria: Comece fazendo uma lista das despesas que você espera ter quando se aposentar, como moradia, alimentação, cuidados de saúde, lazer e outras despesas regulares;

- Avalie sua expectativa de vida: Considere a sua expectativa de vida ao calcular a duração da aposentadoria. Lembre-se de que as pessoas estão vivendo mais tempo atualmente, o que significa que você pode precisar de recursos financeiros para sustentar um período mais longo de aposentadoria;

- Calcule a inflação: Leve em conta a inflação ao estimar os custos futuros. Os preços tendem a aumentar ao longo do tempo, e é importante garantir que sua renda na aposentadoria possa acompanhar esses aumentos;

- Avalie suas fontes de renda na aposentadoria: Considere as fontes de renda que você terá disponíveis, como a previdência social e possíveis pensões. Some essas fontes à sua renda de investimentos e outras fontes de renda para ter uma visão completa;

- Ajuste sua estratégia de economia: Com base nos resultados da simulação, ajuste sua estratégia de economia e investimento para alcançar a meta de aposentadoria desejada. Isso pode envolver aumentar suas contribuições para a previdência privada, investir de forma mais agressiva ou fazer outras mudanças financeiras;

- Use uma calculadora de aposentadoria: Existem diversas ferramentas disponíveis que podem ajudá-lo a estimar o valor que você precisa economizar para atingir seus objetivos de aposentadoria. Elas levam em consideração fatores como taxa de retorno de investimentos, inflação e seu plano de aposentadoria desejado.

Lembre-se de que o cálculo da aposentadoria é uma estimativa e pode variar ao longo do tempo devido a mudanças em suas circunstâncias financeiras e econômicas. É importante revisar periodicamente o seu plano de aposentadoria e fazer os ajustes necessários para manter-se no caminho certo para alcançar seus objetivos financeiros na aposentadoria.

Calculadora de aposentadoria

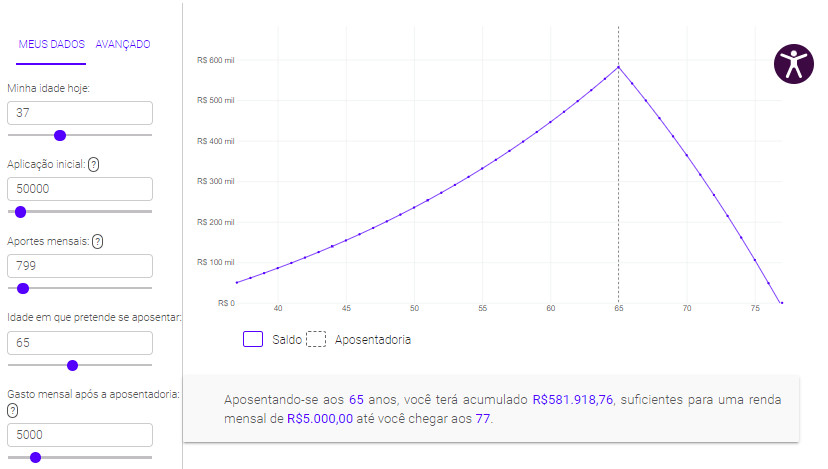

Está em dúvida sobre como calcular a aposentadoria? Então, esqueça as fórmulas complicadas e simplifique o processo com o Simulador de Aposentadoria do InvestNews.

Com ele, você só precisa incluir os valores apropriados em cada campo e conferir se eles batem com as fórmulas que ensinaremos adiante. Você pode incluir tanto os salários acumulados ao longo da carreira quanto uma média do que ganha atualmente.

Para isso, basta preencher os campos apropriados e clicar em “calcular” para gerar uma média aproximada de quanto você precisará para se aposentar.

A importância da reserva para se aposentar

Montar uma reserva financeira por conta própria é uma das melhores coisas que você pode fazer para o seu patrimônio. E o principal motivo é que, ao construir sua própria reserva, você se torna menos dependente dos benefícios da previdência social do governo.

Além de ter maior controle sobre suas finanças, você reduz a incerteza relacionada às possíveis mudanças nas políticas previdenciárias e, no Brasil, isso é cada vez mais essencial.

Contar exclusivamente com a previdência social muitas vezes não é suficiente para manter o padrão de vida desejado na aposentadoria. Por isso, ter uma reserva financeira complementar permite que você mantenha seus gastos e desfrute de conforto financeiro.

Uma reserva financeira também atua como uma rede de segurança em caso de despesas médicas inesperadas, imprevistos ou emergências. Assim, em caso de emergências, você não precisa recorrer às economias destinadas à aposentadoria em situações de crise.

Leia também: 7 formas de aumentar a renda da aposentadoria.

Tipos de previdência

No Brasil, o planejamento da aposentadoria envolve a compreensão dos dois principais tipos de previdência: a previdência privada e a previdência social. Cada uma delas desempenha um papel fundamental na segurança financeira na aposentadoria.

Neste artigo, vamos explorar como esses dois sistemas funcionam, destacando as diferenças cruciais entre eles. Entender essas opções é essencial para tomar decisões informadas sobre o seu futuro financeiro.

Como funciona a previdência privada?

A previdência privada é um sistema de previdência complementar ao INSS (Instituto Nacional do Seguro Social), que oferece aos indivíduos a oportunidade de investir e acumular recursos para a aposentadoria de forma voluntária.

Existem duas modalidades de previdência privada: o Plano Gerador de Benefício Livre (PGBL) e o Vida Gerador de Benefício Livre (VGBL). Esse tipo de previdência funciona da seguinte forma:

- Contribuições voluntárias: Os participantes fazem contribuições regulares para o seu plano de previdência privada, que são investidas em diferentes opções de fundos, como renda fixa, renda variável e multimercados;

- Acúmulo de recursos: Com o tempo, o dinheiro investido gera rendimentos e acumula valor, o que ajuda a construir uma reserva significativa para a aposentadoria;

- Tributação: Uma das vantagens da previdência privada é a possibilidade de postergar o pagamento de impostos. Os impostos sobre os rendimentos são pagos apenas no momento do resgate, o que pode proporcionar uma economia fiscal;

- Flexibilidade: Existe certa flexibilidade na escolha da data e da forma de receber os benefícios, podendo optar por rendas mensais ou resgates únicos, por exemplo.

Como funciona a previdência social?

A previdência social, por sua vez, é o sistema público de previdência no Brasil, operado pelo INSS. Ela é financiada por contribuições obrigatórias dos trabalhadores e empregadores. Eis como a previdência social funciona:

- Contribuições obrigatórias: Tanto empregadores como empregados são obrigados a contribuir para o INSS com base em seus salários. Essas contribuições formam a base para os benefícios da previdência social;

- Benefícios padronizados: A previdência social oferece benefícios padronizados, como aposentadoria por idade, aposentadoria por tempo de contribuição, pensão por morte e auxílio-doença, entre outros. A quantia recebida depende do valor contribuído ao longo da vida laboral;

- Gestão governamental: O sistema de previdência social é gerido pelo governo e, como tal, está sujeito a possíveis mudanças nas regras e regulamentos ao longo do tempo.

Diferença entre previdência privada e previdência social

Como é possível observar, a principal diferença entre a previdência privada e a previdência social reside na origem dos recursos e no grau de controle que você tem sobre o seu plano de aposentadoria.

Enquanto a previdência privada é uma opção para quem deseja complementar os benefícios da previdência social e ter mais controle sobre seus investimentos, a previdência social é um direito garantido a todos os trabalhadores, mas com benefícios padronizados e sujeita a possíveis mudanças nas políticas governamentais.

Como se aposentar com 100% do salário?

Quando falamos em aposentadoria, uma dúvida frequente que surge entre os trabalhadores é a possibilidade de se aposentar com 100% do salário. Essa possibilidade está diretamente relacionada ao sistema de previdência do país em que você reside e ao seu histórico de contribuições.

Aqui no Brasil, onde a aposentadoria é regida pela previdência social do INSS (Instituto Nacional do Seguro Social), existem duas maneiras principais de alcançar uma aposentadoria com 100% do salário: com o tempo de contribuição e por pontos. Funciona da seguinte forma:

Aposentadoria por tempo de contribuição

Para se aposentar com 100% do salário pelo INSS, você precisa cumprir os requisitos de aposentadoria por tempo de contribuição, que varia de acordo com o gênero. Nesse caso, o valor da aposentadoria é calculado com base na média de todos os salários de contribuição ao longo da vida laboral.

Aposentadoria por pontos

Outra maneira de se aposentar com 100% do salário é pela regra dos “pontos”, que considera a soma da idade com o tempo de contribuição. Com a Reforma da Previdência, a lei passou a valer da seguinte forma: Para os homens, são necessários 65 anos + 15 anos de contribuição, enquanto para as mulheres, 62 anos + 15 anos de contribuição.

Como fazer o cálculo para se aposentar?

Para calcular a sua aposentadoria, seja ela por meio da previdência privada, seja pelo INSS, é importante que você tenha alguns dados concretos em mãos. Para isso, você vai precisar de:

- Tempo de contribuição: Reúna o total de anos, meses e dias que contribuiu para a previdência social. Isso inclui contribuições para o INSS, se for trabalhador CLT, e também contribuições como autônomo, facultativo, entre outras;

- Média dos salários de contribuição: Calculada com base em todas as contribuições feitas desde julho de 1994. Isso significa que os valores de contribuição mais antigos são atualizados para valores atuais e, em seguida, uma média é calculada;

- Fator previdenciário (opcional): O fator previdenciário é um coeficiente que leva em consideração a idade, o tempo de contribuição e a expectativa de vida do segurado. Ele pode aumentar ou reduzir o valor do benefício. Você pode optar por incluí-lo no cálculo ou não;

- Valor da aposentadoria: O valor da aposentadoria por tempo de contribuição é calculado aplicando-se a média dos salários de contribuição e o fator previdenciário (se escolhido) à seguinte fórmula: Valor da Aposentadoria = Média dos Salários de Contribuição x Fator Previdenciário.

Lembrando que as regras previdenciárias podem mudar e que esse é apenas um exemplo básico de como calcular a aposentadoria por tempo de contribuição no Brasil.

Para cálculos precisos e atualizados, é altamente recomendável consultar um profissional da área previdenciária ou utilizar as calculadoras oficiais disponibilizadas pelo INSS, que levam em consideração as regras vigentes no momento da aposentadoria.

- Confira nossa calculadora de 13°

Qual a menor idade possível para se aposentar?

A idade mínima para se aposentar varia de acordo com o sistema previdenciário e a categoria de aposentadoria em vigor em cada país. No Brasil, após a Reforma da Previdência, vigora a seguinte regra:

- Mulheres: A idade mínima para se aposentar por idade é de 60 anos;

- Homens: A idade mínima para se aposentar por idade é de 65 anos.

Já se o caso for aposentadoria por contribuição, a exigência é de 15 anos de tempo de contribuição para ambos os sexos, com idade mínima de 62 anos para as mulheres e 65 anos para os homens.

Últimas Notícias

Imposto de Renda 2025: Como declarar aposentadoria?

Conheça os limites de isenção para maiores de 65 anos e evite cair na malha fina

Idade mínima para se aposentar no INSS muda em 2025; veja como acessar benefício

Idade mínima é requisito para algumas modalidades de aposentadoria do governo

China aprova ‘aumento gradual’ da idade mínima para aposentadoria

Medida aprovada na sexta foi 'calibrada' para evitar reação popular negativa, dizem especialistas

O jogo dos sete erros do investidor brasileiro

Achar que bet é investimento, preferir poupança a títulos públicos... Veja os deslizes mais graves