Segundo dados da B3, existem hoje 281 fundos imobiliários listados na bolsa brasileira. O número de cotistas mostrou um forte crescimento mesmo durante a pandemia. Do final de 2019 até junho, a base de investidores dos FIIs disparou de 645 mil para 901 mil, de modo que 74% do patrimônio investido pertencia a pessoas físicas. Isso mostra o apetite do pequeno investidor por essa categoria de investimento, com os juros no piso de 2% ao ano.

Talvez o investor não saiba, mas em 2020 os principais fundos imobiliários do país acumulam desempenho negativo. O valor das cotas do IFIX, índice negociado na bolsa, recua em torno de 15% no ano, longe de recuperar tudo o que perdeu no início da pandemia da covid-19. Ainda assim, boa parte dos fundos continua pagando dividendos atrativos aos investidores.

1 – Descubra em quais ativos o fundo imobiliário investe

Comprar cotas de um fundo imobiliário apenas com base no código e em sugestões feitas por outras pessoas, sem saber em quais setores ele investe, é um grande erro, aponta Raul Grego, especialista em FIIs da Eleven Financial. Afinal, há fundos dos mais variados perfis: os de tijolo, que investem em galpões logísticos, hospitais, moradias, shoppings e hotéis; e os de papel, como os atrelados a CRIs (Certificados de Recebíveis Imobiliários).

É possível escolher desde os fundos mais segmentados até os que fazem um “mix” de diferentes perfis de imóveis e regiões. “O primeiro passo para decidir qual fundo escolher é olhar o setor onde ele atua”, afirma Grego. Um exemplo foi o desempenho dos fundos de shoppings durante a crise da pandemia, que apesar de terem um passado glorioso, sofreram bem mais que os FIIs de galpões logísticos, beneficiados pela demanda no comércio eletrônico. Grego recomenda sempre olhar os ativos dentro do fundo para não cair em ciladas e se arrepender depois. “O ideal é fazer uma pesquisa caso a caso, saber quem é o gestor e quem são os inquilinos dos imóveis”, recomenda.

2 – Leve em conta o risco de vacância

O nível de vacância é um dos indicadores mais mencionados pelos especialistas ao analisar a atratividade de um FII de “tijolo”. Vacância é a quantidade de imóveis desocupados que pertencem ao fundo. Em outras palavras, é o potencial de aluguel que deixa de ser usado. Se um imóvel comercial de 500 metros quadrados tem um espaço vacante de 50 metros quadrados, a taxa de vacância é de 10%. Portanto, quanto menor a vacância, maior a rentabilidade do seu investimento.

“É um risco, como o que vimos na pandemia: o locatário pode alegar que não consegue pagar o aluguel e pedir para sair”, observa Grego. O retorno de um fundo imobiliário cuja rentabilidade é atrelada aos aluguéis tem tudo a ver com o nível de ocupação. Não é possível definir o percentual máximo de vacância considerado ideal para investir, já que essa métrica varia com o perfil do fundo (se ele é dono de hospitais, salas comerciais, shoppings etc). O ideal, segundo especialistas, é comparar o histórico da taxa de vacância em diferentes períodos com o de fundos com perfil semelhante.

3 – Compare o valor patrimonial

Esta métrica é importante para o investidor saber se está pagando caro ou barato por um fundo imobiliário (ágio ou deságio). O preço da cota que o investidor encontra na sua corretora é o valor de mercado do FII, que é diferente do valor dos imóveis físicos do fundo (por quanto eles seriam vendidos na prática se o gestor quiser vendê-los). O valor patrimonial mostra em quanto os imóveis foram avaliados. Quando um imóvel tem valor patrimonial de R$ 100 e é negociado no mercado a R$ 80, há um desconto de 20% na “compra” do fundo. Mas se pagar R$ 120, estará pagando um ágio.

O valor patrimonial pode ser encontrado nos relatórios mensais dos FIIs. É sempre bom avaliar quais fundos imobiliários são negociados acima e abaixo do seu valor patrimonial. Mas quando o desconto é muito grande, a recomendação é checar se está tudo certo, já que não estão descartados graves problemas estruturais, ou se há algum algum risco de finalizar o contrato em pouco tempo. Isso afugenta investidores e acaba reduzindo o preço de mercado.

O indicador P/VPA (preço/valor patrimonial por ação, usado para avaliar ações da bolsa) também pode ser aplicados aos FIIs. Ele mostra a relação entre o preço da cota e o valor do patrimônio, dividido pelo número de cotas. Difícil? Veja na prática como se descobre o VPA do fundo e como é feito o cálculo para entender se ele está barato ou caro:

- Valor da cota: R$ 120

- Valor patrimonial: R$ 75 milhões

- Número de cotas: 500 mil

- VPA = R$ 75 milhões/500 mil

- VPA = R$ 150

Agora que você sabe que o VPA do fundo é R$ 150, dá para saber que existe um desconto no preço da cota, que é de R$ 120. Neste caso, o P/PVA é de 0,8. Quando este indicador é maior que 1, as cotas estão super valorizadas. Quando é menor, significa que o fundo está barato.

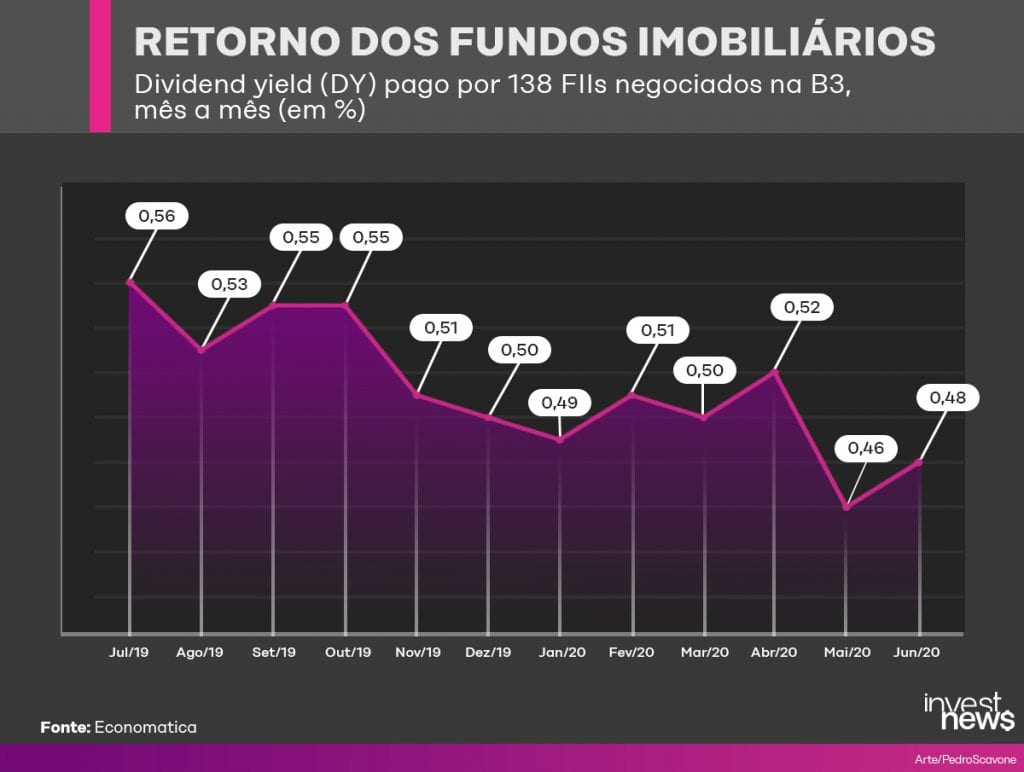

4 – Fique de olho no dividend yield

Quem nunca sonhou em receber uma renda mensal por um investimento? Este é o “milagre dos dividendos”. Mas é preciso saber se o retorno pago por eles é atrativo. O dividend yield (DY) de fundos imobiliários nada mais é que o percentual entre o que você investe no fundo (o preço pago pela cota) e o que recebe em troca (o rendimento pago em dividendos).

Mas como saber se o dividend yield do fundo escolhido por você é bom ou ruim? Primeiro, é bom descobrir não só o DY oferecido no momento, mas também o histórico do fundo, que mostra se esse percentual de retorno é constante. Uma das formas é entender qual o DY no acumulado em 12 meses, pegando todos os rendimentos pagos e dividindo pelo valor da cota atual.

Muitas vezes o dividend yield está alto não porque o fundo paga dividendos generosos, mas porque o preço da cota caiu com a saída de investidores. Por isso é válida a comparação com fundos de perfis semelhantes, como os imóveis de shoppings em grandes centros urbanos. “Um erro comum é olhar o DY no passado e achar que isso vai se repetir”, observa Grego, da Eleven Financial. Alguns fundos oferecem uma renda mínima garantida, na qual o gestor separa uma quantia para pagar uma renda mensal aos cotistas, mas para isso você acaba pagando mais caro pelo fundo.

Vale observar o valor nominal dos dividendos pagos pelos FIIs (o valor em R$) ao longo do tempo, para saber se os pagamentos daquele fundo são constantes ou se sofrem algumas escorregadas. Lembrando da regra clássica: estabilidade no passado não garante os mesmos retornos no futuro.

5 – Saiba calcular o retorno potencial dos fundos imobiliários

Para conhecer o rendimento real de um FII ao longo de um ano, a taxa de capitalização (conhecida como cap rate) é um bom termômetro. Ela é usada para calcular o retorno potencial de um investimento no mercado imobiliário. É o rendimento mensal em 12 meses sobre o valor do fundo: um imóvel que vale R$ 100 mil e que paga R$ 1 mil por mês em dividendos rende R$ 12 mil por ano. Ou seja, o cap rate é de 12% ao ano. Percentuais próximos de 10% ao ano são considerados bons quando se trata de FIIs.

Alguns riscos podem afetar essa taxa de retorno, especialmente o aumento da vacância e inadimplência dos imóveis na carteira do fundo. Se os imóveis não estiverem em situação regular junto a prefeituras e outros órgãos públicos também podem impedir a licença de funcionamento e dificultar o aluguel do imóvel.

6 – Diversifique e busque liquidez

A liquidez de um fundo imobiliário (ou qualquer outro investimento) é a facilidade de vender o ativo e trocá-lo por dinheiro quando necessário. Alguns FIIs são bem menos líquidos que outros, a depender de seu perfil. De modo geral, quanto mais cotistas um fundo possui, maior a facilidade para o investidor vender estas cotas. “Muitos fundos com poucos cotistas não têm liquidez nenhuma e o investidor pode ter dificuldade em se livrar do papel”, diz Grego. A quantidade de cotas negociadas em um fundo pode ser encontrada nos relatórios no tópico “volume”.

A diversificação também deve ser levada em conta, já que ela ajuda a diluir o risco de inadimplência. Imagine um fundo de um único imóvel alugado para um único locatário. Um risco e tanto, certo? Mas será que quanto mais imóveis um fundo tem na carteira, mais diversificado ele é? Depende. É importante observar a quantidade de ativos, desde que sejam de perfis diferentes. “O investidor não necessariamente está diversificando se comprar 30 FIIs de shoppings. E sim se tiver uma parte em shoppings, outra em setor público e outra em galpões, por exemplo”, explica Grego, da Eleven.