Além da diversificação, requisito básico para qualquer carteira saudável, investir nesse mercado pode ser uma boa estratégia para quem pensa a longo prazo. É um dinheiro que requer um horizonte mínimo de cinco anos, sendo ideal um período de pelo menos uma década para resultados mais expressivos no patrimônio, de acordo com especialistas ouvidos pelo InvestNews.

Portanto, só pode ser destinado para esse mercado aquele dinheiro do qual você sabe que não vai precisar no curto prazo. Os profissionais recomendam destinar aproximadamente 30% do dinheiro que você tem para investir para esse segmento. E opções não faltam.

A questão aqui é entender como funciona cada tipo de investimento, o retorno financeiro e sua disposição para aceitar a dinâmica de cada um desses instrumentos. São eles:

- LCI (Letra de Crédito Imobiliário): Emitida por bancos, tem isenção de imposto de renda para pessoas físicas e garantia do Fundo Garantidor de Créditos (FGC) até R$ 250 mil;

- LIG (Letra Imobiliária Garantida): Possui os mesmos benefícios da LCI e conta ainda com dupla garantia (do patrimônio da instituição emissora e de uma carteira de ativos imobiliários);

- CRI (Certificado de Recebíveis Imobiliários): Emitido pelas empresas (por meio de securitizadoras), possui mais risco do que LCI e LIG, mas oferece retornos maiores. Tem isenção de IR, mas não tem garantia do FGC;

- FII (Fundo de Investimento Imobiliário): Investem ativos imobiliários, como shoppings, escritórios e títulos, distribuindo dividendos mensais. É negociado na bolsa e sofre oscilação;

- Imóvel próprio para aluguel: Investimento para geração de renda extra. Tem reajuste garantido pelo IPCA (inflação oficial) ou IGP-M (a “inflação do aluguel”).

Os FIIs

Os fundos que investem em ativos imobiliários são, na teoria, o caminho mais simples para quem quer começar. Exigem um aporte pequeno, algo em torno de R$ 100, têm isenção de imposto de renda e pagam dividendos mensais (proporcionais ao número de cotas que você possui). Mas, para entrar nesse universo, é preciso estudar muito pra entender como cada modalidade funciona.

O mercado brasileiro conta com mais de 400 FIIs, divididos principalmente em duas categorias: fundos “de papel” (que investem em títulos como CRI, LCI e LIG) e fundos “de tijolos” (que adquirem imóveis para locação). Existe ainda uma terceira categoria: os fundos de fundos, que investem em cotas de outros FIIs.

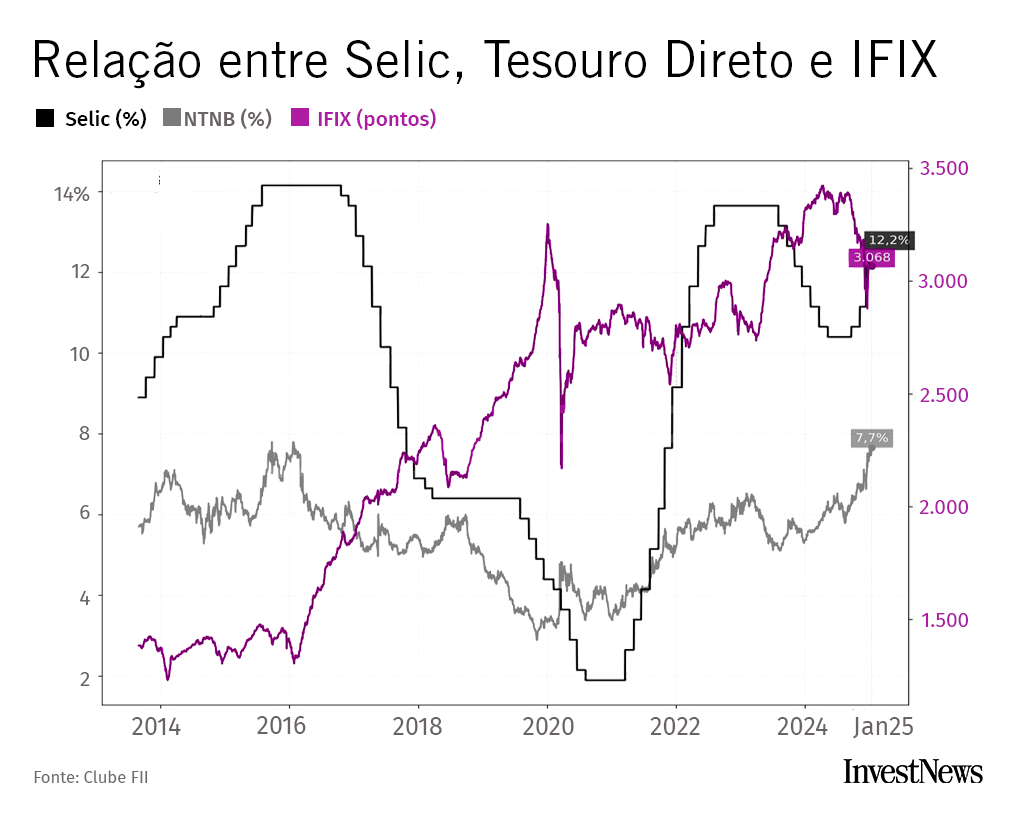

Com os juros altos como agora, os FIIs de papel tendem a mostrar um resultado melhor. Isso porque, na carteira desses fundos, estão papéis que pagam IPCA (a inflação) ou CDI (indicador que é uma proxy da Selic) mais um prêmio – o popular “IPCA+” ou “CDI+”.

Já os de tijolos sofrem com a queda do poder aquisitivo de seus clientes – o remédio amargo da Selic em alta –, abrindo margem para devolução do imóvel ou inadimplência, com risco de retorno menor. Em momentos de economia aquecida, esses FIIs conseguem fechar bons contratos de locação com prazos extensos.

Diante das opções e características, a regra fundamental é conhecer a carteira de ativos desses fundos e quem são os devedores ou locatários. Outro ponto é analisar o histórico de longo prazo do FII. Obviamente que ganhos passados não são garantia de retornos futuros, mas ajuda a entender como aquele gestor lida com momentos de crise e se ele é constante em seus rendimentos.

De maneira geral, nos últimos 10 anos, os FIIs conseguiram competir de igual para igual com o CDI, o principal adversário de qualquer fundo de investimento – com juros acima de dois dígitos há quase três anos, é muito difícil achar qualquer investimento que supere esse indicador.

“Nos Estados Unidos, quando comparamos os REITs [o equivalente americano do FII] contra o S&P 500 e a renda fixa, em qualquer recorte de longo prazo, os ativos imobiliários entregam melhor performance. Isso também começa a se confirmar no Brasil”, diz Vitor Bidetti, CEO da Integral BREI.

De acordo com levantamento do Clube FII feito para o InvestNews, o Ifix, índice que mede o desempenho dos fundos imobiliários mais relevantes, entregou um retorno acumulado de 133% nos últimos 10 anos, contra 141% do Ibovespa e de 121% do investimento em CDI já considerando o desconto de imposto de renda. Separando por segmento do Ifix, o maior retorno foi dos fundos de papel, com 165% no período.

Já em uma janela menor, de cinco anos, o desempenho é outro. Com os fundos de tijolo enfrentando turbulências com a pandemia, o retorno do Ifix foi de -3%, ante 42% do CDI líquido e 4% do Ibovespa. Destrinchando o Ifix, o retorno dos fundos de papel foi de 34% no período, enquanto as lajes corporativas recuaram 29%.

Mas não basta entender o retorno de cada modalidade. Existe aqui também um fator psicológico que não pode ser desprezado. Os FIIs são negociados na bolsa de valores e sofrem com a “marcação a mercado”, ou seja, o valor da cota muda todo dia, e isso pode assustar muitos investidores.

Um exemplo é o HGLG11, um fundo de galpões logísticos que é um dos mais negociados do país. Embora o pagamento de dividendos tenha se mantido estável nos últimos 12 meses, o valor da cota caiu mais de 8% (R$ 13), sendo negociado por algo em torno de R$ 150. Com um dividend yield (retorno com dividendos) de 8,81% em 12 meses, o custo de oportunidade pesa – ficaria mais atrativo investir em ativos que paguem CDI+, por exemplo.

O caso do HGLG11 resume a forte desvalorização que os FIIs vêm enfrentando nos últimos anos, retratando o pior cenário para qualquer investidor: comprar na alta e vender na baixa. “É importante o investidor não desistir do produto porque existem fundos com uma qualidade tremenda que hoje estão descontados”, diz Danilo Barbosa, sócio do Clube FII.

Barbosa lembra que, atualmente, muitos fundos estão sendo negociados abaixo de seu valor patrimonial, ou seja, abaixo do valor ativos que o fundo tem em carteira. Isso significa que, caso o FII venda todos os ativos para pagar seus cotistas, vai levantar um valor mais alto do que o da cota que está sendo negociada na bolsa.

É por isso que, na visão de todos os especialistas ouvidos pela reportagem, para quem deseja entrar ou ampliar os investimentos nesses ativos, o momento é favorável.

Os papéis

Se a lógica dos fundos de investimentos não faz o seu perfil, você pode escolher diretamente papéis de renda fixa de ativos imobiliários: as LCIs, LIGs e CRIs. E a grande vantagem desses papéis é a isenção do imposto de renda.

As taxas podem ser menores quando comparadas a um CDB. Só que nos CDBs há cobrança de imposto de renda – daí é importante fazer as contas. A dica de Ângelo Belitardo Neto, diretor de gestão da Hike Capital, é calcular a taxa de remuneração da LCI e dividir por 1 menos a taxa de imposto de renda.

Em um exemplo hipotético, se uma LCI paga 12,5% ao ano e levarmos em conta um IR de 22,5%, cobrado para investimentos de até 180 dias: a conta é 12,5/(1 – 0,23), resultando em 16,20% – esta é a taxa que deve ser comparada com CDBs, Tesouro Direto e outros títulos de renda fixa que cobram IR.

Imóvel físico tem seu valor

Caso você tenha recursos suficientes para comprar um imóvel físico e alugar, vale pontuar que não é o investimento preferido dos especialistas ouvidos pela reportagem, mas é também uma forma de diversificação.

Uma entrada acima de 40% do valor do imóvel é o indicado para “não perder dinheiro” para o custo de oportunidade – ou seja, com esse aporte fica mais vantajoso pagar a parcela do que investir esse mesmo recurso no CDI. Outro número que deve ficar na cabeça é que o valor mensal do aluguel costuma ser algo em torno de 0,5% do valor do imóvel: se um apartamento custa R$ 500 mil, o usual seria um aluguel em torno de R$ 2,5 mil.

“Para quem tem liquidez, é indiscutível que alguma parte do seu patrimônio esteja alocado em imóvel físico, mas tudo depende do tamanho do bolso”, explica Felipe Laragnoit Leite, sócio da gestora Primaz. “Os melhores preços dos imóveis, por assim dizer, são nesses momentos de falta de interesse por causa da atratividade da renda fixa. Depois que os juros começarem a cair, a competição vai aumentar e o preço tende a subir.”

Vale lembrar que existem também custos que não podem ser esquecidos: a comissão da imobiliária, a responsabilidade de manutenção do imóvel é sua e você provavelmente terá que pagar imposto de renda mensal sobre o aluguel. Na tabela do IR apenas aluguéis inferiores a R$ 2.122,00 estão livres da mordida do leão. Aqui está a tabela:

| Base de cálculo mensal | Alíquota | Dedução |

| Até R$ 2.112,00 | Isento | Isento |

| De R$ 2.112,01 a R$ 2.826,65 | 7,5% | R$ 158,40 |

| De R$ 2.826,66 a R$ 3.751,06 | 15% | R$ 370,40 |

| De R$ 3.751,07 a R$ 4.664,68 | 22,5% | R$ 661,73 |

| Acima de R$ 4.664,69 | 27,5% | R$ 884,96 |

O imóvel físico é um ativo que exige muitos cálculos comparativos para tomar a melhor decisão. Bidetti diz que, normalmente, indica essa modalidade de investimento para quem tem uma carteira consistente em FIIs e renda fixa e que já possui um patrimônio acima de R$ 1 milhão. “É um investimento extremamente conservador e não é para todo mundo”, lembra o especialista.

Leia mais na série Investir para Viver – Edição 2025

-

Série ‘Investir para viver’ mostra como realizar planos de vida por meio de investimentos -

Invista – e não deixe que o dólar alto atrapalhe seus planos de viajar para o exterior -

Reserva de emergência: como criar um colchão financeiro seguro e rentável -

Quer comprar um carro novo? Use os juros (e o tempo) a seu favor -

Quer proteger seus investimentos? Contrate um seguro -

Vai estudar no exterior? Invista em você – e em dólar -

Vai comprar uma casa ou apartamento? Juros altos e bolsa barata podem ser seus aliados -

Investir lá fora e em dólar nunca foi tão simples e barato. Veja aqui o passo a passo -

CDBs, Tesouro Direto e crédito privado vão ser mais importantes do que nunca no ano da renda fixa -

Bitcoin: o que você sempre quis saber, mas tinha vergonha de perguntar -

Como garantir de R$ 5 mil a R$ 10 mil por mês para o seu ‘eu do futuro’ -

Investir na bolsa em 2025? Só pra quem tem visão de longo prazo e nervos de aço -

A dor, e a oportunidade, de investir em fundos imobiliários com a Selic lá em cima -

Sua tia agora compra bitcoin. E essa é uma ótima notícia para os fãs da criptomoeda -

Renda passiva? Com planejamento (e o juro mais alto) dá pra conquistar -

Você pensa em casar? Com planilha e renda fixa, é possível ser feliz (quase) pra sempre -

Agora que o dólar caiu abaixo de R$ 5,90, já vale aproveitar para investir lá fora? -

Calma que dá tempo: um guia para quem passou dos 30 e acha que ficou para trás na vida financeira

Gostou deste conteúdo? Tem dúvidas ou sugestões para a série Investir para Viver? Escreva para redacao@investnews.com.br

![A imagem mostra a movimentada entrada da B3, a bolsa de valores brasileira, com fachada clássica e painéis laterais azuis destacando o logotipo [B]³ e o texto "BRASIL BOLSA BALCÃO", enquanto várias pessoas transitam em trajes casuais e de trabalho.](https://media.investnews.com.br/uploads/2025/01/ibovespa.webp)