A reformulação de vários anos, financiada por um novo investidor da Arábia Saudita, marca um afastamento histórico do confronto direto com os maiores players de Wall Street e uma tentativa sem precedentes de criar um banco de investimento boutique.

E, no entanto, muitos analistas e investidores expressaram preocupação de que alguns dos elementos mais decisivos não serão determinados por enquanto, e alguns até questionaram se as medidas foram extremas o suficiente.

“Esperávamos uma contenção mais radical”, disse Stefan Stalmann, analista da Autonomous Research. Kian Abouhossein, do JPMorgan Chase, tem opinião semelhante, pois esperava “um maior encolhimento no banco de investimento”, tendo classificado o plano de mais complicado do que as reestruturações do Deutsche Bank (DBAG34) e UBS (UBSG34).

Em meio à diluição com a próxima venda de ações e a perspectiva de apenas dividendos “nominais” até 2025, os papéis caíram 19%.

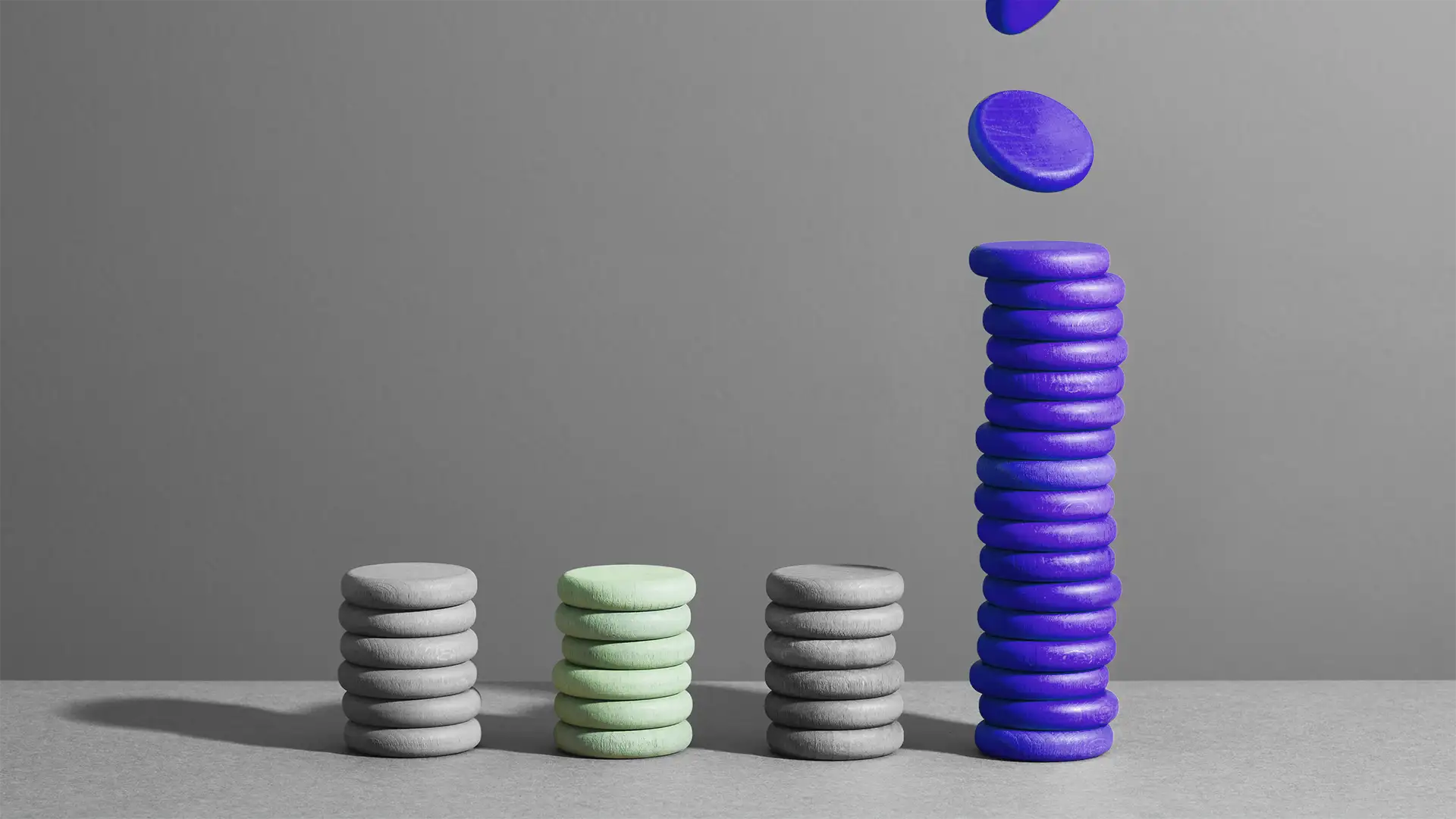

A necessidade de algo drástico pode ser vista na escala da queda do banco. Com o impacto de US$ 4 bilhões no terceiro trimestre, o prejuízo do Credit Suisse neste ano vai eliminar o lucro obtido na última década. O valor de mercado da instituição financeira encolheu para menos de US$ 10 bilhões este mês, em relação a US$ 50 bilhões há menos de cinco anos.

Com a crise, o banco voltou a focar em gestão de patrimônio e serviços bancários triviais. A complexa reestruturação apresentada pelo CEO Ulrich Koerner e pelo presidente do conselho Axel Lehmann envolve levantar 4 bilhões de francos (US$ 4,1 bilhões) em um aumento de capital apoiado pelo Saudi National Bank, reduzir a força de trabalho em 17% e dividir a unidade de banco de investimento.

Mas os custos são altos, e a outrora venerável empresa está pedindo aos acionistas que esperem muito tempo por um retorno limitado.

O aumento de capital, equivalente a cerca de um terço do valor de mercado do Credit Suisse, é uma indicação do nível de desespero. Executivos do banco queriam evitar a venda de ações, já que os papéis estavam sendo negociados perto de mínimas históricas, mas a fuga de clientes de gestão de patrimônio falou mais alto.

Analistas ficaram decepcionados com a meta modesta de elevar o retorno sobre o patrimônio tangível do grupo para 6% em 2025, como Andrew Coombs, do Citigroup, que a classificou de “humilde”. O número é inferior à meta para este ano do Deutsche Bank, que iniciou um plano de reestruturação surpreendentemente semelhante em 2019.

Para sua reformulação, o Credit Suisse mergulhou no passado ao resgatar o nome First Boston, que havia sido deixado de lado em 2005 depois da má reputação com escândalos e rentabilidade em declínio. O banco de investimento se tornará uma unidade separada com base em um modelo de parceria – um retrocesso à era de Wall Street quando funcionários-chave recebiam uma participação acionária.

A entidade, batizada de CS First Boston, juntamente com a venda da maioria dos ativos no grupo de produtos securitizados para a Apollo Global Management e Pacific Investment Management fazem parte do plano para reduzir o banco de investimento. A empresa quer diminuir os ativos ponderados por risco em 40%. Stalmann, da Autonomous Research, disse que esperava uma redução de cerca de 75%.

O CS First Boston será liderado pelo veterano Michael Klein, um ex-negociador do Citigroup, e incluirá a tradicionalmente forte unidade de consultoria e finanças alavancadas do banco. Mas a estrutura acionária permanece obscura, um sinal de que o Credit Suisse pode um dia ter que resgatar a unidade como em 1990.

![A imagem mostra a movimentada entrada da B3, a bolsa de valores brasileira, com fachada clássica e painéis laterais azuis destacando o logotipo [B]³ e o texto "BRASIL BOLSA BALCÃO", enquanto várias pessoas transitam em trajes casuais e de trabalho.](https://media.investnews.com.br/uploads/2025/01/ibovespa.webp)