“Tentamos acalmar os investidores após o caso da Americanas vir à tona no sentido de que não tínhamos debêntures da companhia, logo, não ia virar pó”, disse Pedro van den Berg, CEO e diretor de gestão da Zagros.

12/1/2023 REUTERS/Ueslei Marcelino

“Isso prova como não é preciso desespero, uma vez que o GGCR é um fundo de imóveis e não é fundo de dívida”, complementou, citando ainda “ações que refletem muito mais essas questões de a empresa valer zero ou da dívida dela não ser paga”.

Segundo ele, no limite, a gestora iria fazer um reposicionamento do ativo – por sinal, foi visto que o valor pago pela varejista estava abaixo da média do mercado.

“Quando olhamos para os fundos imobiliários em geral, alguns deles mostravam exatamente isso. E com a Americanas tendo rescindido alguns contratos, deixando alguns imóveis, estamos vendo os fundos alocando esse mesmo ativo com um valor acima do contrato que tinha com a varejista”.

Pedro van den Berg, diretor de gestão da Zagros

De acordo com Diego Rodrigues, diretor de engenharia e novos negócios da gestora, o imóvel locado para a varejista pela Zagros tem excelente localização, infraestrutura, condomínio, acesso a rodovias importantes. Ele diz que a Americanas entendeu o valor do imóvel. Foi falado também que, nos mais de 90 mil metros quadrados locados para a varejista, não há sequer “uma goteira, tamanho zelo com o imóvel”.

Segundo a Zagros, apesar do risco de crédito, o patrimônio do fundo não foi envolvido no caso. “A fraude foi assumida pela Americanas, não reflete no nosso contrato. A varejista tem um contrato atípico com o GGCR11, o que significa que, caso venha a ter uma rescisão, ele deve ser pago em sua totalidade”.

Para Van Den Berg, o impacto acaba sendo sobre o rendimento entregue aos cotistas, que acaba por ser reduzido. Porém, no caso do GGCR, “os rendimentos ficaram dentro da média do mercado”.

O executivo reiterou ainda que o desespero generalizado do mercado com os FIIs que, de alguma forma, tinham algum contrato com a Americanas acabou criando uma janela de oportunidades para investimentos em outras cotas de fundos imobiliários.

A gestora tem também um Hedge Fund iniciado em novembro do ano passado que vem sendo usado como um “laboratório” com investidores profissionais antes de ser listado e oferecido ao público em geral. O Zagros Multiestratégia entregou em oito meses 15% em rendimentos mais valorização das cotas. Seus pares ALZM11, VGHF11, RBRF11, JSAF11, WHGR11, MANA11, SPXS11, RBRX11, MCHF11 e GAME11 entregaram retornos entre 14,7% e 2% em igual período.

“O caso Americanas abriu uma janela de investimento que a gente até aproveitou para nosso Hedge Fund, sendo este um momento onde vimos a necessidade de ter um pouco de calma e serenidade para olhar as boas oportunidades”.

Ainda segundo o CEO da Zagros, é preciso que investidores se prendam aos fundamentos do fundo, da gestora e não focar apenas em burbuinhos do mercado.

“Ninguém tem bola de cristal, mas o fundamento você consegue analisar”.

Pedro van den Berg, Diretor de Gestão da Zagros

Retorno GGCR11

O fundo, que completa sete anos, vem consistentemente batendo os índices de mercado, segundo a gestora, sendo este “um feito considerado difícil no setor de FIIs”.

O ativo entregou nos últimos 12 meses 19,6% entre retorno de cotas e rendimentos à sua base de cotistas que está em 103,6 mil, atualmente, segundo a Zagros. BRCO (23,6%), LVBI (23,4%), XPLG (23,3%) e HSLG (20%) foram os que registraram maiores retornos.

Segundo Van Den Berg, a conclusão é que o mais relevante são os rendimentos entregues aos cotistas, e não o valor da cota em si.

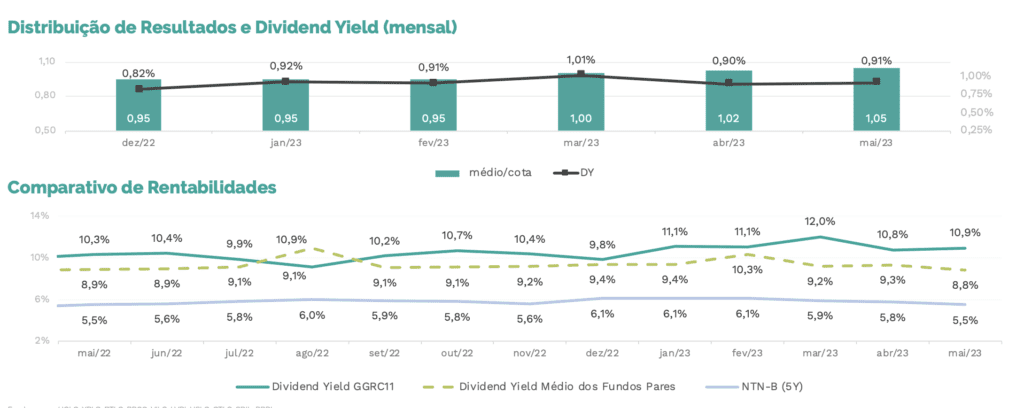

Em carta da gestora datada em 3 de julho, foi informado que o fundo vai distribuir o valor de R$ 1,05 por cota em 10 de julho de 2023 aos cotistas titulares de cotas em 03 de julho do mesmo ano. O dividend yield é de 0,91% no mês (10,93% anualizado), com base na cota de fechamento de maio (R$ 115,29). Foram negociadas 236.010 cotas do fundo na B3, com volume diário de aproximadamente R$ 1,2 milhões, uma variação negativa de 14,29% versus o mês anterior, segundo relatório de gestão.

“Isso é uma coisa que a gente tem trabalhado para que cada vez mais os rendimentos sejam melhorados, assim como o portfólio com as devidas correções dos contratos, para continuar distribuindo um nível interessante ao investidor”, diz Van den Berg.

Ainda segundo o executivo, passado o período mais difícil para o segmento desde a pandemia, neste semestre, o mercado imobiliário em geral “está respirando aliviado”.

“Passamos por um período em que quem sobreviveu sobreviveu e vai colher os frutos agora da eventual melhora da economia. Mas no meu ponto de vista, a resiliência é quem faz a gestão e o fundo evoluir.”

“O mercado imobiliário não é um uma corrida curta ou uma maratona, mas sim um voo longo. E não dá para se apavorar a qualquer momento de turbulência. É preciso entender que vai passar. “

Van den Berg

O GGRC não apresenta vacância física no portfólio e sua base de cotistas registrou crescimento de 8,25% nos últimos 12 meses até final de maio.

2º semestre

A gestora, que tem R$ 2 bilhões sob gestão e 18 ativos no portfólio do GGRC, diz estar de olho em bons imóveis no segundo semestre, uma vez que um bom contrato e bom inquilino são momentâneos.

“Um imóvel bom é interessante para o mercado, com infraestrutura, perto de rodovias, aeroportos, sendo onde estamos com nossos olhares voltados. Essa é a filosofia das novas aquisições”, apontou Diego Rodrigues.