O objetivo é conseguir entregar US$ 1,5 bilhão em eficiências da operação, também chamadas de sinergias, que foram estimadas pela empresa no anúncio da fusão – a maior parte disso em até um ano. O Itaú BBA tem uma estimativa bem mais conservadora: entre US$ 800 milhões e US$ 1,2 bilhão.

“Tem sido uma integração intensa – e é bom que seja assim mesmo”, diz Décio Oddone, o CEO da Brava Energia, em conversa com o InvestNews na sede da B3, em São Paulo.

Para entregar o prometido, prossegue o executivo, o desafio será o extrair valor de seu portfólio de seus 12 campos de exploração de óleo e gás ao menor custo. E isso pode significar, inclusive, a venda de alguns ativos, como a empresa vem sinalizando ao mercado.

LEIA MAIS: Como 3R e Enauta iniciaram a consolidação das junior oils de maneira improvável

“Estamos olhando os nossos ativos e avaliando se existem campos que alguém possa conduzir melhor do que a gente”. Para definir o que faz ou não sentido no portfólio da empresa, a rentabilidade será o indicador chave. “O nosso jogo não será apenas de volume.” A previsão é que tudo esteja definido no plano estratégico que a Brava vai apresentar até o fim deste ano.

Os movimentos ocorrem ao mesmo tempo em que também busca regularizar dois ativos importantes para sua operação: o Papa Terra, campo que entrega 15 mil barris por dia e que está paralisado por determinação da Agência Nacional do Petróleo (ANP), e o início das atividades da plataforma Atlanta, que poderá entregar 50 mil barris diários.

Ganho de escala

Oddone diz que não vê sentido em ter um número expressivo de produção de barris de petróleo por dia a qualquer custo. Mas reconhece que o incremento de volume será uma das vantagens da empresa combinada, especialmente na obtenção de financiamentos mais competitivos – uma coisa e tanto para empresas de capital intensivo.

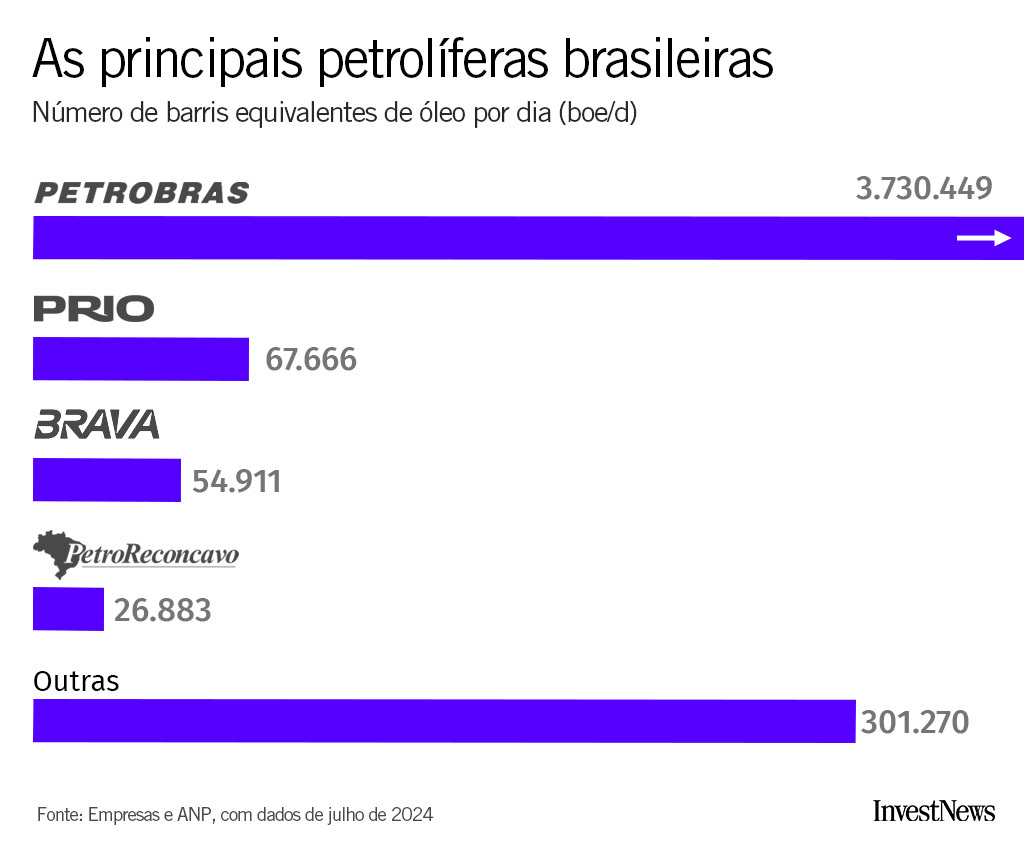

Antes da fusão, a Enauta entregava mensalmente cerca de 5 mil barris por dia, mas com potencial no longo prazo de passar dos 50 mil barris diários. Já a 3R produzia pouco mais de 45 mil barris por dia ao longo de um mês (veja dados recentes de produção abaixo).

“Nossa indústria é de escala, e ter escala te permite conseguir um custo de capital competitivo. Quando falamos na indústria do petróleo, tudo é grande. Se você não entrega 75 mil barris por dia, você não existe para as agências de rating”, exemplifica Décio Oddone.

LEIA MAIS: Novonor e Petrobras propõem que bancos façam parte do bloco de controle da Braskem

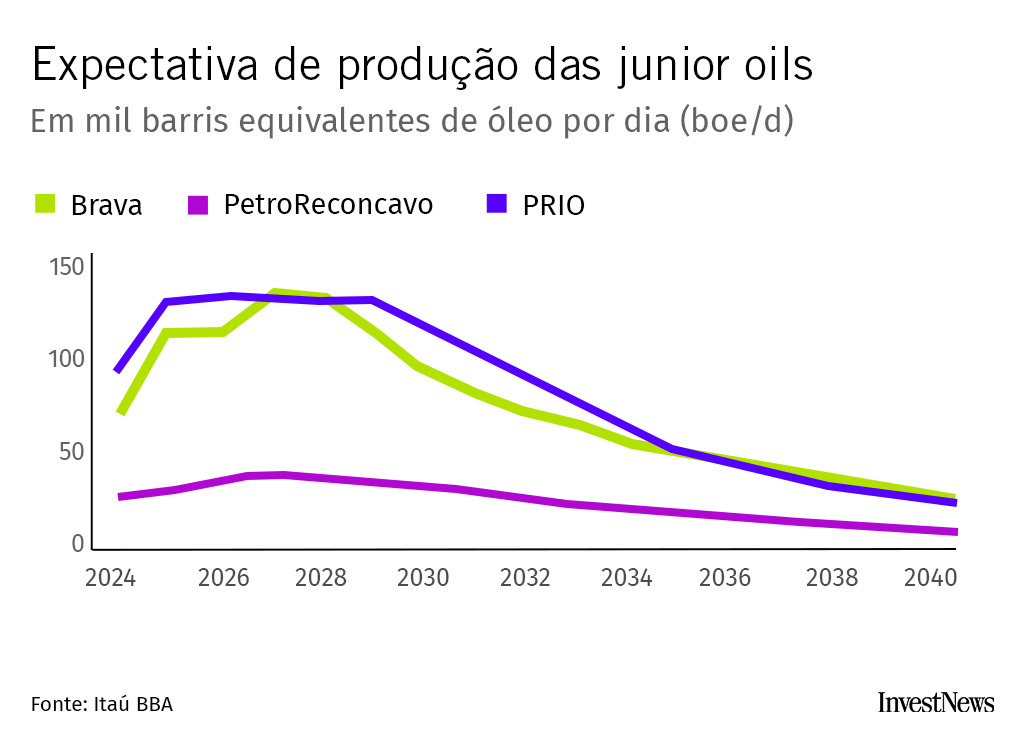

Seguindo essa lógica, a Brava Energia ainda “não existe” para as empresas que avaliam o crédito corporativo – pelo menos por enquanto. Com produção diária de 54,9 mil barris em julho, a expectativa de analistas do Itaú BBA é que a empresa produza mais de 110 mil barris por dia já no ano que vem, encostando na Prio (ex-PetroRio) que tem capacidade para produzir 100 mil barris diários.

“Nós não damos guidance [orientação]. Mas estamos trabalhando para entregar o máximo possível com rentabilidade. Existe ansiedade [do mercado] para os resultados aparecerem, mas estamos em uma indústria de longo prazo.”

O longo prazo

Não é só com o futuro da produção e dos resultados que analistas e investidores têm demonstrado interesse. Há ansiedade também em relação ao futuro da base acionária da Brava Energia. Com acionistas de referência majoritariamente ligados ao setor financeiro, como o Bradesco e a gestora JiveMauá, existem dúvidas no mercado sobre por quanto tempo esses investidores seguirão dando as cartas no negócio.

Além da dupla, as famílias Bartelle (fundadores da Grendene) e Gerdau, além de Vinci, BNDESPar e Santander, possuem posições na companhia. A falta de um prazo que trave a venda de ações (“lock-up“) ajudou a alimentar dúvidas sobre se há pressa ou não desses investidores para que a nova empresa siga seu plano estratégico de longo prazo sem solavancos.

Como o InvestNews mostrou recentemente, o Bradesco tornou-se o maior acionista da Brava por ocasião. Em meados de março, o banco converteu dívidas do Grupo Queiroz Galvão em ações da Enauta e deu impulso extra para que a fusão com a 3R ocorresse em tempo recorde. Na proposta encaminhada para a concorrente, a Enauta salientou o potencial de valorização rápida da empresa combinada.

“Nossos acionistas e o conselho sabem que o negócio de óleo e gás é de longo prazo. A diretoria tem total liberdade para maximizar o valor da companhia”, afirma Oddone. “Pode ser uma percepção do mercado essa questão de curto prazo dos acionistas, mas isso não se reflete no dia a dia da companhia.”

Petróleo em queda

A Brava Energia nasce também com o desafio de gerar rentabilidade em um momento em que os preços do barril do petróleo estão pressionados por uma menor demanda da China e dos Estados Unidos, o que vem gerando a sobreoferta do produto no mercado.

A cotação do barril tipo Brent, a referência internacional, está caindo cerca de 20% neste ano, após atingir o pico de US$ 90 por barril. E a tendência é que o valor da commodity siga nos patamares de US$ 70 por barril nos próximos meses, na avaliação de grandes tradings do óleo, como Gunvor e Trafigura.

Oddone diz que a volatilidade de curto prazo nos preços não afeta a empresa – e nem a indústria como um todo. Para o executivo, no horizonte de longo prazo, o valor de referência é de US$ 70 por barril. Com isso, diz o CEO da Brava, a empresa conseguirá manter seu nível de investimento.

LEIA MAIS: Com ou sem Maduro, Chevron continua querendo explorar o petróleo da Venezuela

A postura mais conservadora em relação aos preços se reflete na gestão do endividamento da companhia. Antes da fusão, o nível de alavancagem da 3R Petroleum, de 2,8 vezes a dívida líquida pelo lucro operacional (Ebitda), era uma preocupação do mercado.

Já a Brava nasceu com um índice estimado em 1,9 vez, considerado um nível aceitável. Oddone avalia que, com o crescimento das operações e maior entrega de barris, a alavancagem deverá deixar de ser uma preocupação. “A gente espera no ano que vem ter uma alavancagem bem ‘comportadinha’”, completa o CEO.