O motivo seria contratual. Pelo acordo de acionistas firmado em 2022 entre a Axia e a União – representada pela ENBPar – o governo federal tem direito de preferência para adquirir as ações nas mesmas condições pactuadas com a J&F. Segundo apurou o InvestNews, o governo ainda não comunicou formalmente se exercerá ou não esse direito.

No ano passado, a Axia anunciou a venda de 67,95% do capital total da Eletronuclear, sendo 35,9% de ações com direito a voto e 99,9% de preferenciais, para a Âmbar Energia, do grupo J&F, dos irmãos Wesley e Joesley Batista, por R$ 535 milhões. Com isso, a Âmbar passaria a ser sócia da ENBPar na estatal.

O contrato foi assinado em 14 de outubro de 2025 e aprovado pelo Cade em 17 de dezembro. Pelo acordo de acionistas da Eletronuclear, a ENBPar dispõe de 120 dias para exercer a preferência após a notificação formal da proposta. Não está claro quando a ENBPar foi formalmente notificada. Procurada pelo InvestNews, a empresa não comentou.

Caso a notificação tenha ocorrido na data da assinatura do contrato, o prazo teria se encerrado em 11 de fevereiro. Se a contagem tiver início apenas após a aprovação pelo Cade, o direito poderá ser exercido até 16 de abril.

O InvestNews também procurou o Ministério de Minas e Energia, a Axia e a Âmbar Enegia, mas não obteve resposta.

Aperto financeiro

Enquanto o governo não decide se exercerá ou não o direito de preferência, a Eletronuclear enfrenta uma crise de liquidez.

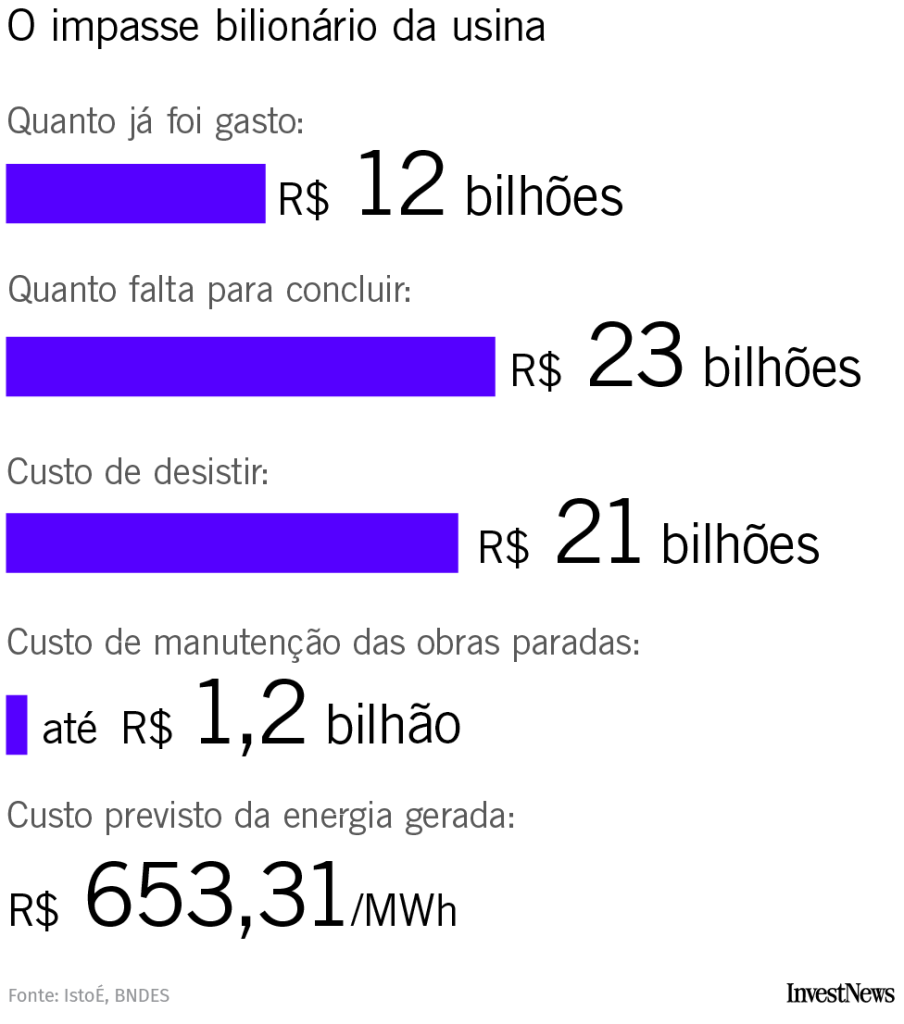

No início do mês, o presidente interino da estatal, Alexandre Caporal, afirmou que a companhia tem recursos em caixa apenas até meados de março e pode entrar em colapso financeiro caso não haja uma definição sobre o futuro de Angra 3 – a terceira usina nuclear brasileira, cujas obras estão paralisadas há anos.

Segundo Caporal, a empresa negocia com bancos públicos a suspensão temporária da cobrança de quase R$ 7 bilhões em dívidas vinculadas ao projeto. A medida é considerada essencial para preservar a sustentabilidade financeira da estatal.

O pagamento de juros da dívida soma cerca de R$ 800 milhões em 2026 e, somado aos custos de manutenção da usina, os desembolsos anuais associados a Angra 3 ultrapassam R$ 1 bilhão.

Pessoas próximas à Âmbar afirmam ao InvestNews que a companhia ainda não teve acesso à gestão da Eletronuclear e que eventuais medidas de reestruturação dependem da formalização da mudança societária.

Acordos

A venda das ações ocorre em meio a um rearranjo institucional mais amplo. No fim do ano passado, o Supremo Tribunal Federal (STF) homologou o acordo firmado entre a União e a Axia Energia que redefiniu aspectos da governança da companhia após a privatização da antiga Eletrobras.

O termo de conciliação ampliou o Conselho de Administração da Axia, de sete para dez membros, com três representantes adicionais indicados pela União. O acordo também excluiu a responsabilidade da Axia pelos aportes necessários à conclusão de Angra 3 – mudança que exigiu novos estudos sobre o futuro do empreendimento e abriu espaço para a entrada de um novo investidor privado.

Foi nesse contexto que a Âmbar Energia fechou acordo para comprar a totalidade da participação da Axia na Eletronuclear, além de assumir a aquisição de R$ 2,4 bilhões em debêntures em favor da estatal.

A decisão sobre a retomada ou encerramento definitivo de Angra 3 agora depende do Conselho Nacional de Política Energética (CNPE). Para concluir a obra, seriam necessários cerca de R$ 23 bilhões. Enquanto o governo não define o destino do projeto, a estatal nuclear segue sob pressão financeira e com a troca de acionistas ainda pendente.