As dificuldades da montadora estão expondo erros que ela cometeu, mas também mostram como o modelo econômico alemão tem dificuldade de acompanhar um mundo em transformação. Corrigir esses problemas exigirá mudanças tanto para a montadora quanto para a terceira maior economia do mundo.

“Os problemas da Volkswagen refletem até certo ponto os problemas da economia alemã, e os problemas da economia alemã se refletem na Volkswagen”, disse Moritz Schularick, presidente do Instituto Kiel para a Economia Mundial, um think tank independente. “A resistência à mudança é algo que existe em ambas.”

LEIA MAIS: Volkswagen considera fechar fábricas na Alemanha pela 1ª vez na história

Um cenário de vendas fracas, maior concorrência estrangeira e uma custosa estratégia para veículos elétricos que não cativaram o consumidor levou à queda das ações da Volkswagen, que agora estão sendo negociadas ao preço mais baixo dos últimos 14 anos. Na terça-feira (10), a empresa cancelou um acordo de 30 anos para evitar demissões compulsórias na marca Volkswagen, iniciando uma batalha com os trabalhadores em um momento em que tenta dimensionar corretamente sua base de custos.

Enquanto isso, a economia da Alemanha está estagnada. Seu produto interno bruto, quase estável desde 2019, encolheu 0,3% no ano passado, e alguns economistas esperam que se contraia novamente em 2024.

A Volks é a maior empregadora da Alemanha e a fabricação de automóveis é a principal indústria do país, respondendo por 5% do PIB, de acordo com várias estimativas.

“A Volks é para a Alemanha o que a Nokia foi para a Finlândia ou a Samsung é para a Coreia do Sul… Há um cenário em que esse setor encolherá significativamente, e substituir esses empregos por outros igualmente bem remunerados não será fácil”, disse Dirk Schumacher, economista da Natixis para a Europa.

O mal-estar econômico da Alemanha e a crise na Volks têm raízes em comum, de acordo com economistas e analistas: forte dependência da China, altos custos e perda de liderança tecnológica.

Dependência excessiva da China

A indústria responde por um quinto do PIB da Alemanha – cerca de duas vezes o nível dos EUA – e está focada em bens de capital e carros. Durante anos, isso foi uma boa opção para um mundo globalizado: as empresas alemãs montaram fábricas em mercados emergentes, construíram metrôs chineses e fabricaram carros para a nova classe média. Enquanto o meio-oeste americano era varrido pela desindustrialização, a base industrial da Alemanha crescia.

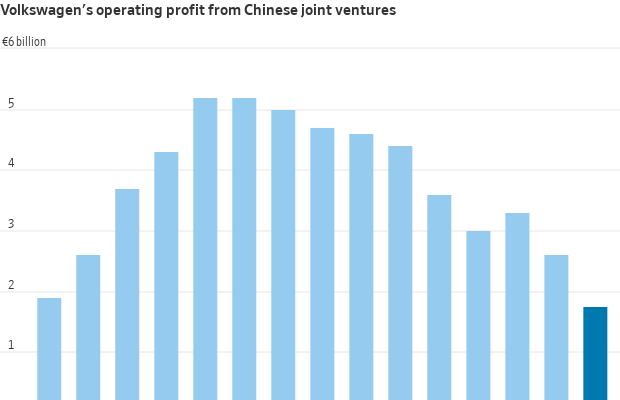

O crescimento mais claro foi o da Volkswagen. Há uma década, a empresa registrou lucro operacional de 5,2 bilhões de euros, ou US$ 5,7 bilhões, em suas joint ventures chinesas, sem incluir a receita de licenciamento de marcas, vendas de peças ou de modelos de alta qualidade vindos da Alemanha.

A Covid-19, a geopolítica e o amadurecimento da economia chinesa mudaram isso. Conforme as tarifas e outras barreiras comerciais aumentavam em todo o mundo, as exportações alemãs começaram a diminuir. A China era o maior parceiro comercial da Alemanha desde 2015 e, portanto, a desaceleração do crescimento lá atingiu duramente as empresas alemãs, assim como a ascensão dos concorrentes chineses. “O vento que soprava a favor da Alemanha passou a soprar contra, mudou totalmente de direção”, disse Schularick.

A gigante de veículos elétricos BYD ultrapassou a Volks no ano passado como a marca de carros mais vendida da China. A Volkswagen retomou sua estratégia na China e espera que suas joint ventures lá gerem apenas 1,5 bilhão de euros em lucro operacional este ano.

“Quando os executivos ocidentais voltaram para a China após a pandemia… todos esperavam que o país estivesse em um buraco profundo por causa da Covid, mas os chineses usaram o tempo para investir, tornaram-se mais competitivos, mais baratos e mais rápidos”, disse Ulrich Ackermann, chefe de comércio exterior da Associação Alemã da Indústria de Engenharia Mecânica.

Em 2020, a China ultrapassou a Alemanha como a maior exportadora de máquinas e equipamentos, de acordo com estatísticas comerciais alemãs. Hoje, o país asiático produz mais máquinas industriais do que os EUA, Alemanha e Japão juntos.

Custos elevados em casa

A China não é a única culpada. A escala, o custo e a pouca flexibilidade das operações da Volkswagen na Alemanha significam que a empresa tem margens de lucro mais estreitas do que suas rivais, apesar de possuir um lucrativo portfólio de marcas de luxo, incluindo a Audi e a Porsche. Isso deixa a empresa vulnerável a dificuldades macroeconômicas ou setoriais. A morna recuperação nas vendas europeias de carros após a Covid, não mais mascarada pelo fluxo de caixa da China, é apenas o exemplo mais recente.

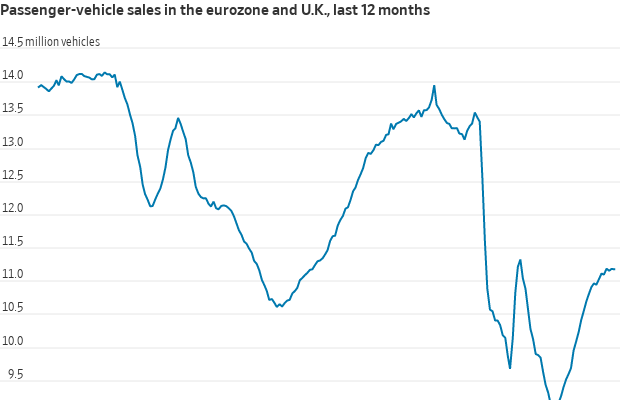

No ano até julho, cerca de 17% menos veículos foram registrados na zona do euro e no Reino Unido — principais mercados para a marca VW — do que em 2019. Justificando a necessidade de demissões compulsórias, a administração disse que a divisão havia perdido a produção equivalente à de duas fábricas.

Embora seus pares europeus, a Stellantis e a Renault, tenham reduzido o número de funcionários nos últimos anos, o da Volks cresceu modestamente.

A empresa acha difícil demitir trabalhadores por causa de sua administração incomum. O Estado da Baixa Saxônia possui 20% das ações com direito a voto da empresa, e uma “lei Volkswagen” dificulta mudanças significativas nas operações.

“É mais como uma empresa estatal do que privada”, disse Ferdinand Dudenhöffer, diretor do Centro de Pesquisa Automotiva da Alemanha.

A inclinação operacional da Volkswagen, que pende para o mercado doméstico de alto custo, é incomum. A Alemanha representava 57% de seus ativos e 44% de seus funcionários em 2023, mas apenas 19% da receita. Na Toyota, rival mais próxima da Volks em termos de escala, o Japão respondeu por 23% das receitas, 27% dos ativos e 18% dos funcionários no ano até março.

Depois que anos de contenção salarial aumentaram sua competitividade no início dos anos 2000, a Alemanha se tornou brevemente o maior exportador mundial de bens. Essa vantagem desapareceu desde então. A mão de obra alemã está agora entre as mais caras do Ocidente, e a produtividade do trabalho permanece estável desde 2019.

Na Alemanha, país que mais produz carros na Europa, um trabalhador automotivo custou cerca de 62 euros por hora no ano passado, em comparação com 29 na Espanha, a segunda colocada, de acordo com uma análise da Associação Alemã da Indústria Automotiva.

A guerra na Ucrânia e a decisão de Berlim de renunciar à energia nuclear também deixaram o país com grandes aumentos nos custos da energia. O gás natural é de três a cinco vezes mais caro do que na China e nos EUA, e a eletricidade é de 60% a 75% mais cara do que antes da pandemia, de acordo com a Federação da Indústria Alemã.

LEIA MAIS: Apple, Hyundai e Honda apostaram na China. Agora estão voltando atrás

“A indústria alemã consome um pouco mais energia do que a média, e a Alemanha depende mais da produção industrial, de modo que os custos mais altos de energia têm um forte impacto”, disse Clemens Fuest, presidente do instituto econômico IFO, em Munique.

Um exemplo dos problemas alemães que se alimentam mutuamente é a Thyssenkrupp. A siderúrgica tem sido afetada pela baixa demanda das montadoras e pela queda dos preços do aço por causa das exportações chinesas. Enquanto isso, um projeto para mudar o combustível do carvão para o hidrogênio verde está aumentando os gastos e ameaçando elevar ainda mais o preço dos produtos.

Perdendo a corrida tecnológica

A Volkswagen gasta mais do que seus pares da indústria — e qualquer outra empresa europeia — em pesquisa e desenvolvimento. Analistas esperam que ela desembolse o equivalente a quase US$ 19 bilhões em pesquisa e desenvolvimento este ano, mais que o dobro da Toyota. No entanto, ultimamente, não tem muito o que mostrar.

As décadas de excelência da Volkswagen em motores de combustão não ajudaram no desenvolvimento de veículos elétricos, cujo desempenho depende em grande parte de baterias e software. Com essas tecnologias lideradas pela Tesla e pela China, a Volkswagen está tendo muita dificuldade para se destacar.

“Considerando que há uma década o Golf desfrutava de uma posição confortável em relação a todos os seus concorrentes, não sei se o mesmo ocorre com seus veículos elétricos. Eles perderam um pouco de sua magia”, disse o analista Mike Tyndall, do HSBC.

Alguns fabricantes alemães oferecem produtos de ponta que vão desde lasers sofisticados até um setor óptico avançado, que poucos rivais estrangeiros conseguem igualar. Mas muitos outros lutam para manter uma vantagem tecnológica.

Apesar de sua tradição em engenharia e instituições de pesquisa, a Alemanha não possui um setor de tecnologia considerável. A SAP, a única empresa de software no índice de ações blue chip DAX-40, foi criada em 1972. O número de patentes registradas por entidades alemãs vem caindo todos os anos desde 2018, exceto em 2023, mostram dados da Organização Mundial da Propriedade Intelectual. O investimento corporativo no país caiu 5% no ano passado, de acordo com o Instituto Kiel para a Economia Mundial, com muitas empresas se concentrando em mercados de crescimento mais rápido.

LEIA MAIS: Apple perde batalha judicial de US$ 14,4 bilhões na Europa

Os gastos com P&D na Alemanha equivalem a cerca de 3% do PIB, mais do que a média europeia, disse Fuest. “O problema é que grande parte disso está concentrada no setor automotivo.”

A China aproveitou o know-how industrial alemão por décadas, mas as transferências de tecnologia agora também vão na direção oposta. Várias empresas alemãs estão construindo capacidade de pesquisa e desenvolvimento na China para aproveitar o know-how local, os subsídios do governo ou a ausência de burocracia, de acordo com um lobista da indústria alemã com sede no país asiático.

Ironicamente, a mão de obra cara não é a única razão pela qual os custos de produção da Volkswagen são mais altos na Alemanha do que na China, dizem analistas. A outra é que suas fábricas chinesas tendem a ser mais automatizadas e digitalizadas.

Escreva para Bertrand Benoit em bertrand.benoit@wsj.com e Stephen Wilmot em stephen.wilmot@wsj.com

Traduzido do inglês por InvestNews