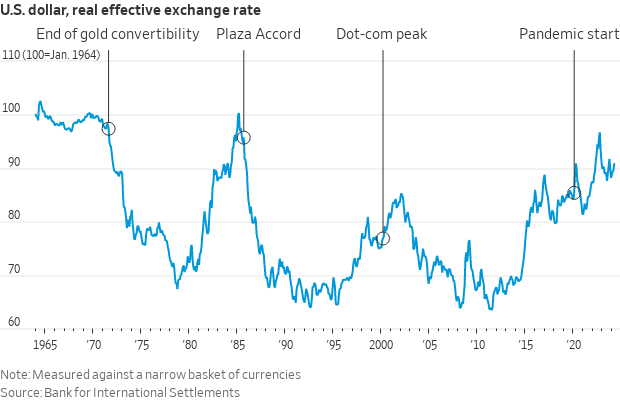

Ao contrário do que muitos em Wall Street esperavam, o dólar ganhou um novo fôlego este ano, já que os dados de inflação levaram investidores a reduzir as apostas em cortes de juros.

Comparado a outras moedas, o dólar ainda está abaixo do pico recente de 2022, quando um Federal Reserve agressivo aumentava as taxas de juros. Mesmo assim, permanece historicamente caro em termos corrigidos pela inflação — apenas 10% abaixo do nível em que Richard Nixon encerrou a convertibilidade do ouro em 1971, por exemplo, de acordo com dados do Banco de Compensações Internacionais. Não ficava tão forte desde os anos 1980, quando o Fed era liderado por Paul Volcker, o epítome do banqueiro central agressivo.

Em 1985, o dólar subiu tanto que as autoridades americanas ficaram preocupadas com o golpe que isso significava para os fabricantes nacionais. Eles concordaram em coordenar a depreciação em uma reunião com autoridades do Reino Unido, Alemanha, França e Japão no Plaza Hotel, em Nova York. Em 1988, a moeda perdeu um terço do seu valor real.

Algo semelhante pode acontecer novamente em menor escala, especialmente se Donald Trump vencer as eleições presidenciais em novembro. Seus assessores econômicos defenderam no passado um dólar mais fraco para reduzir o déficit comercial dos EUA, especialmente em relação ao yuan, que atualmente está sob pressão, agora que os investidores estrangeiros fogem dos títulos chineses de baixo rendimento.

LEIA MAIS: Trump quer impedir que países usem outras moedas além do dólar em transações globais

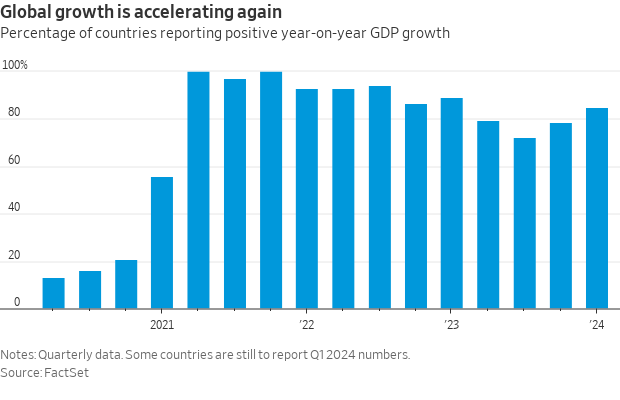

Talvez mais importante, o crescimento econômico vai se acelerando além das fronteiras dos Estados Unidos. Isso historicamente forneceu condições para que o dólar se enfraquecesse. Dados econômicos recentes sugerem que a zona do euro e o Japão estão finalmente aparecendo, e a recuperação da China parece estar ganhando força. Pequim está intervindo ativamente para aumentar o yuan.

Tudo isso sugere que é um bom momento para os investidores baseados em dólar pensarem em transferir mais dinheiro para o exterior.

A queda do dólar costuma lubrificar as rodas do crescimento global. Cerca de metade das faturas comerciais e três quartos da dívida não bancária são denominadas em dólares, o que significa que os países emergentes em particular — aqueles que lutam para tomar empréstimos em suas próprias moedas — recebem um impulso sempre que a moeda dos EUA barateia.

Mesmo que um dólar mais fraco seja um efeito da ampliação do crescimento econômico e não uma causa, ele continua sendo um sinal positivo para os mercados acionários internacionais, que têm um percentual maior das chamadas empresas cíclicas. Um bom exemplo são os bancos europeus, que estão agindo com energia.

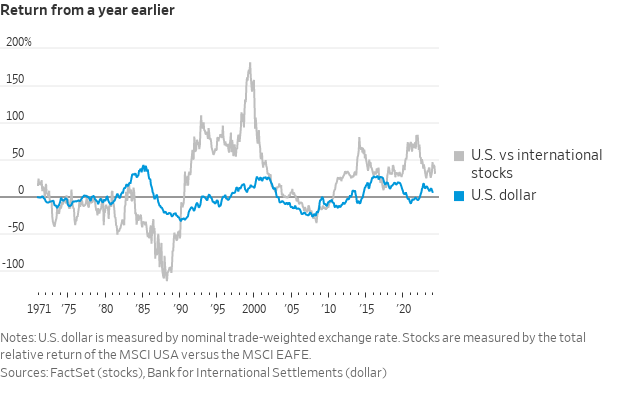

As ações no exterior não têm experimentado muitos ventos favoráveis desde a crise financeira global. Como o valor do dólar ajustado pela inflação subiu 35% desde o final de 2009, o índice MSCI EAFE, que acompanha mercados desenvolvidos fora da América do Norte, só retornou cerca de 200%, em comparação com cerca de 500% para o S&P 500. No único período recente em que o dólar esteve deprimido, entre 2020 e meados de 2021, as ações dos EUA avançaram ainda mais, impulsionadas por gigantes da tecnologia colhendo ganhos da pandemia.

Isso, compreensivelmente, levou os investidores a colocar todos seus ovos na cesta americana.

Certamente, a elevada taxa de câmbio real do dólar em comparação com o passado pode ser um tanto enganosa: o ajuste pela inflação é complicado porque a maioria dos produtos não é comercializada além das fronteiras. Quando se trata de energia, que tem um enorme impacto, os EUA deixaram de ser um importador líquido e agora são um exportador líquido, graças à revolução do xisto dos anos 2010.

Além disso, a recente virada de Washington para a política industrial desencadeou uma onda de investimento estrangeiro direto nos EUA. A teoria econômica também prevê que as recentes tarifas impostas por Washington devem elevar a moeda e pesquisas recentes apoiam essa tese até certo ponto.

A história nunca se repete com precisão, e os investidores não devem esperar pela monumental liquidação de dólares que se seguiu ao Acordo Plaza. Mas também não devem assumir que a moeda americana pode subir para sempre.

Escreva para Jon Sindreu em jon.sindreu@wsj.com

Traduzido do inglês por InvestNews