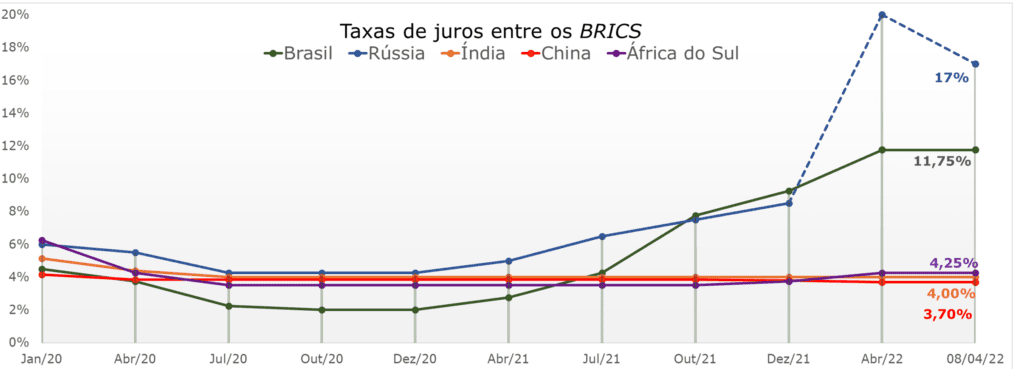

Nossa inflação persistente também fez com que o nosso Banco Central, mesmo que mais tarde do que o esperado pelo mercado, iniciasse o ciclo de alta de juros antes de outros Bancos Centrais do mundo que iam em sentido contrário querendo oferecer estímulos à economia com juros extremamente baixos e aumento da base monetária que mais cedo ou mais tarde resulta em inflação.

Quando analisamos as taxas de juros entre os países emergentes integrantes do BRICS, o Brasil tem a segunda maior taxa perdendo apenas para Rússia que atualmente se torna incomparável entre os pares pela fuga de investidores após invasão da Ucrânia.

Esses fatores com adição do dólar em um patamar elevado como R$ 5,70 no começo de janeiro e temos a combinação perfeita para atrair o investidor estrangeiro. Esse tipo de investidor pode ter ganhos de 3 formas: ao trazer os dólares para o Brasil quando o dólar estiver caro e sair quando o dólar estiver barato; fazer o hedge cambial em taxa prefixada e investir em empresas exportadoras de commodities.

Isso fica claro ao usarmos um exemplo simples mas que ajuda a entendermos o que acontece. Imaginem um investidor que, ao enviar US$ 100 para o Brasil, converte a moeda dos EUA por moeda brasileira com uma taxa de câmbio de R$ 5,70 por dólar totalizando R$ 570. Agora uma das opções dele é investir por 1 ano em um título prefixado do Tesouro com taxa de 11%. No vencimento, ele recebe R$ 633 ,desconsiderando o IR no exemplo, e pode converter seus reais em dólares.

Se o dólar tiver subido para R$ 6, agora o investidor teria US$ 105,45 e sua rentabilidade total de 5,45%. Mas se a taxa de câmbio for para R$ 5,00, ele teria R$ 570/5 = US$ 126,54 totalizando um retorno de 26,54% no período. Nós usamos uma taxa de um título do Tesouro considerado livre de risco mas podemos considerar o ganho em uma ação de uma empresa exportadora que se beneficia da alta das commodities.

Fica evidente no exemplo que a combinação de dólar alto, bolsa exportadora e juros altos podem funcionar como uma bola de neve atraindo dólares para o Brasil fazendo com que a cotação caia ajudando a desacelerar a inflação dolarizada que enfrentamos em 2021.

E tudo parece ter conspirado a favor após a virada de ano quando o fluxo estrangeiro começou a entrar com maior força, as taxas de juros da nossa curva começaram a cair apesar do estresse do início do conflito no leste europeu e o dólar começou a apresentar sinais de queda em um primeiro para um patamar esperado de R$ 5,00 e agora parte para níveis pré pandemia abaixo de R$ 5.

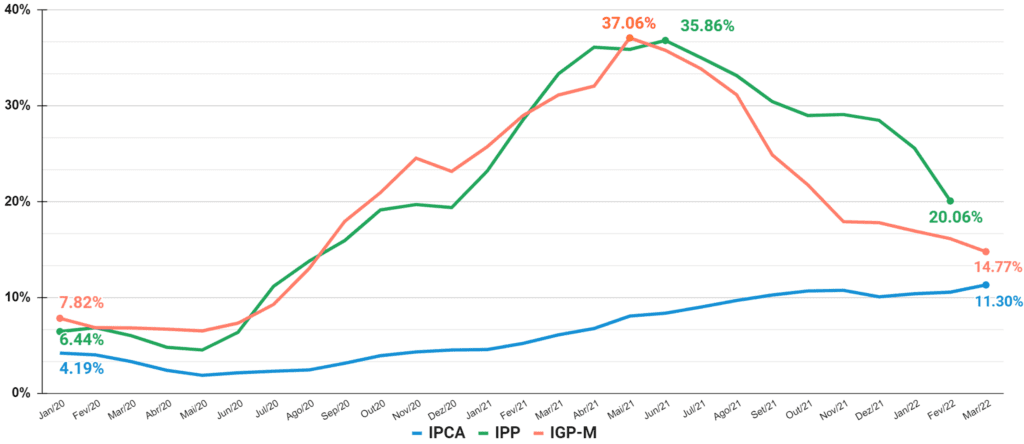

É agora que a conexão entre dólar e renda fixa fica mais evidente. A estabilização do dólar abaixo de R$ 5 pode amenizar a alta do petróleo e das insumos dolarizados que influenciam demais na alta do IGP-M durante a pandemia e que eventualmente chegam no IPCA.

A diferença entre os resultados acumulados em 12 meses dos índices de preço reduziu bastante mas ainda há chances de novas altas especialmente no IGP-M pelo desequilíbrio entre oferta e demanda de commodities.

Outro componente chave para entender o comportamento do IPCA para os próximos meses é a gasolina que tem peso aproximado de 6,6% no IPCA e seus últimos reajustes buscaram diminuir a defasagem de 25% em comparação com o preço internacional. Essa alta tem o potencial de encarecer toda a cadeia produtiva pelo seu uso em praticamente todos os bens, produtos e serviços prestados na economia.

Expectativas para a Selic

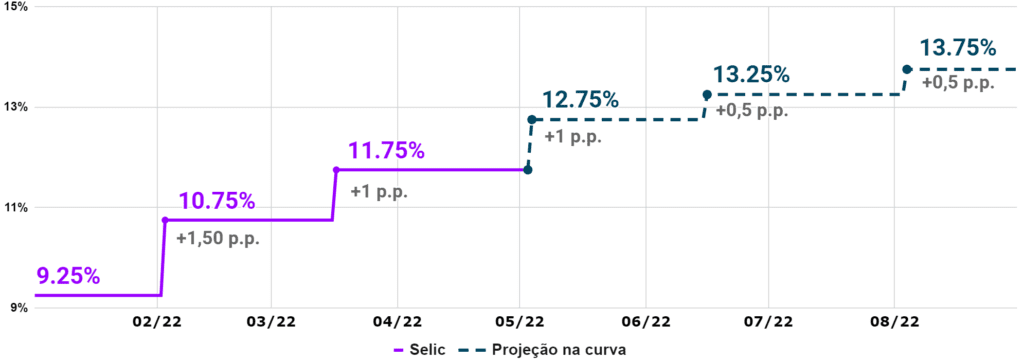

As expectativas para a Selic durante março variaram bastante até o fim do mês quando o presidente do Banco Central, Roberto Campos Neto, em um seminário do Banco Central do Peru disse que o ciclo de alta da taxa de juros deve ter seu pico em 12,75% e que as projeções para o pico inflacionário indicavam abril em 11%.

Isso muda o tom do Banco Central que até então elevaria a Selic até onde fosse preciso para controlar a inflação e agora tem uma postura indicando que uma Selic muito acima desse nível não é o objetivo do BC.

A inflação divulgada de março, uma alta de 1,62%, veio acima das projeções de 1,28% do mercado, e isso mostra que a inflação em 2022 pode ser mais persistente podendo encerrar o ano acima de 8%. As apostas do mercado para as próximas reuniões do Copom mostram um cenário de aumento de 1 ponto percentual na reunião de maio para 12,75% e depois mais duas altas de 0,5 ponto percentual para 13,75% no segundo semestre.

Apesar dessas projeções não necessariamente significam que vão se tornar realidade, o mercado gosta de previsibilidade para coisas como juros e câmbio ajudando ainda mais o desempenho da nossa bolsa no mês.

Pensando na inflação nos próximos meses, o mercado também considera 11% no IPCA acumulado em 12 meses em maio e negocia uma inflação implícita, que é a diferença entre a taxa de juros da curva prefixada e as taxas de juro real nas NTN-Bs, acima de 7% para um prazo de 1 ano. Ainda sim, existe espaço para quedas na inflação implícita de longo prazo já que a meta de inflação do Banco Central para 2023 e 2024 são 3,25% e 3% respectivamente enquanto a meta para 2022 de 3,50% não será atingida de acordo com o próprio Banco Central.

Curva de juros

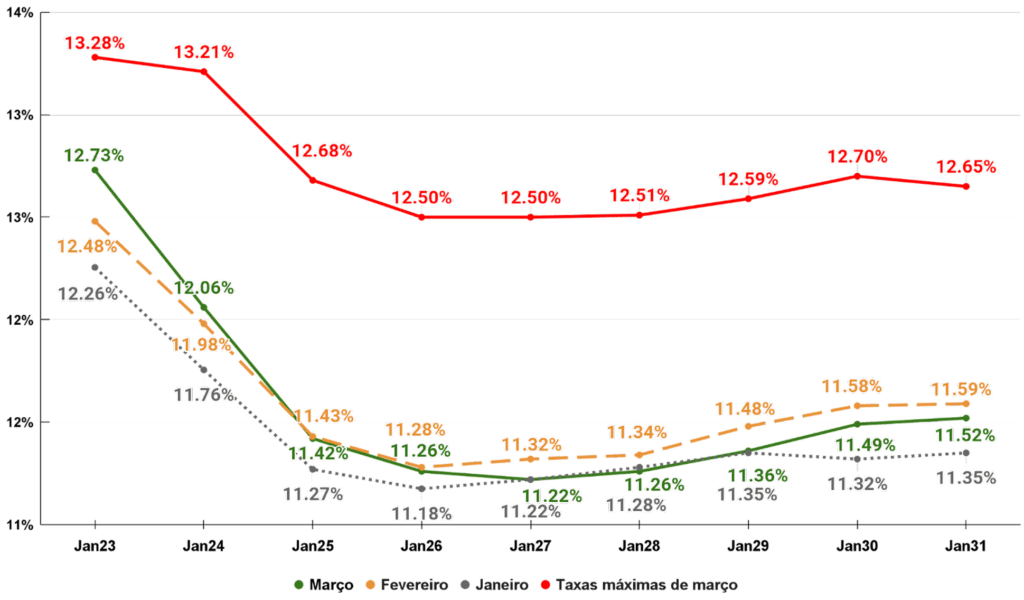

O comportamento da curva foi bem atípico em março com fortes altas na primeira metade do mês até o ponto máximo das taxas em 14/03, véspera do primeiro dia da reunião do Copom de março.A taxa para janeiro/2023, que havia iniciado o mês próxima de 12,48%, neste dia estava em 13,28% por apreensões do mercado em relação a falta de petróleo para suprir a demanda mundial que voltaria a pressionar nossa inflação.

A partir da segunda metade do mês, algumas notícias começaram a acalmar os ânimos do mercado como a previsão da Selic máxima em 12,75% pelo Banco Central do Brasil, a possibilidade da liberação de reservas de petróleo pelos EUA e contínuo fluxo estrangeiro positivo atraído pelos altos juros e proteção da inflação global.

Dólar

Em março o dólar atingiu e ficou abaixo dos R$ 5 em sua menor cotação desde o período pré pandemia. Isso reforça que o cenário atual é mais favorável ao Brasil do que a outros países na questão de juros, controle da inflação e proteção da alta das commodities.

Mesmo que o dólar se valorize no em alguns dias por conta da queda rápida de quase 10% em março, a zona de R$ 5 deve servir como uma referência para resistência no curto prazo.

O real vem se destacando entre as moedas emergentes com a 3ª maior valorização frente ao dólar entre o período de 24/02 e 22/03 e a defasagem entre o preço ideal para o dólar aqui no Brasil e o preço praticado pelo mercado vem caindo.

Vários gestores e analistas defendiam no segundo semestre de 2021 que, pela diferença de taxas entre Brasil e EUA, a paridade mais próxima da ideal entre as moedas seria algo próximo de R$ 4,50 por dólar. Mas na prática o que vimos foi uma aversão ao real por conta do risco político crescente da época com um dos momentos mais tensos petro de 7 de setembro. De lá pra cá, o tom dos discursos deu uma acalmada mas o câmbio permanecia nesse mesmo patamar entre R$ 5 e R$ 5,8.

Atualmente essa diferença entre juros está ainda maior do que no semestre passado então podemos pensar no dólar saindo do patamar anterior para um novo entre R$ 5 e R$ 4,30.

Os prazos de renda fixa para abril

Vencimentos de 1 a 2 anos: Os vencimentos mais curtos ficam mais expostos à taxa Selic e suas variações. Os pós fixados continuam a se beneficiar da alta dos juros que devem entrar no ciclo de baixa a partir do segundo semestre do ano. Porém os investidores precisam se atentar a cobrança de IR regressiva que pode corroer parte dos rendimentos especialmente para aplicações com menos de 6 meses.

Vencimentos acima de 2 anos: Como a curva de juros segue invertida, o investidor encontra taxas maiores conforme o prazo se alonga para vencimentos a partir de 2027. Esses títulos mais longos tem mais ligação com os juros futuros negociados no mercado e interpretações da política monetária atual do que apenas da taxa Selic. Praticamente toda a curva está com inflação implícita acima de 6% e novas projeções de desaceleração da inflação podem fazer com que as taxas sofram quedas.

As formas de remuneração da renda fixa para abril

Quando falamos sobre as formas de remuneração, acabamos mencionando o que faz mais sentido no momento atual mas não conseguimos de forma generalizada indicar qual seria uma taxa exata que “valesse a pena”. Isso leva em conta muitos fatores como informações sobre o emissor do título, qualidade do crédito, entre outras.

Pós Fixados: Os títulos pós fixados continuam se beneficiando da Selic em 11,75% podendo se estender até 13,25% mas como a taxa de juros não deve ser mantida por muito tempo, em algum momento entre o segundo semestre de 2022 ou o primeiro semestre de 2023 deve apresentar quedas na Selic.

Indexados à inflação: Continua o destaque para a taxa de juros reais oferecidos. O investidor pode escolher tanto títulos mais curtos para serem levados até o vencimento caso haja um novo pico de inflação no curto prazo, como pode escolher também títulos mais longos que tem a possibilidade maior de se beneficiarem da marcação a mercado ou proteger contra a inflação no vencimento.

Prefixados: Os títulos prefixados de curto prazo sofreram com o aumento dos juros de curto prazo e agora oferecem taxas entre 11% e 12%. Caso o investidor esteja planejando fazer aportes mensais, o Tesouro Prefixado tem sido negociado com taxas interessantes porém é imprescindível que esteja ciente que nos próximos meses poderá ocorrer a desvalorização do título por momentos de estresse no mercado. Para os investidores com objetivo e perfil alinhados com um investimento prefixado, nossa recomendação do Tesouro Pré está disponível nas recomendações de renda fixa do Investnews aqui com os detalhes da recomendação.

*Eduardo Perez é analista de investimentos da NuInvest

- COE: o que é o Certificado de Operações Estruturadas?