O acordo inclui a compra de cerca de US$ 72 bilhões em ativos do SVB com um desconto de US$ 16 bilhões. Logo, o banco assumirá US$ 56 bilhões em depósitos e 17 agências do SVB reabriram nesta segunda-feira (27), como uma divisão do First Citizens. Não haverá alteração imediata nas contas dos clientes.

Ainda segundo o FDIC, US$ 90 bilhões em valores mobiliários e outros ativos permanecerão em liquidação judicial. O órgão estima o custo da falência do SVB em cerca de US$ 20 bilhões. No entanto, a extensão exata da dívida será determinada quando a liquidação for encerrada, segundo comunicado do órgão.

O FDIC, que assumiu o controle do SVB no início deste mês, disse em um comunicado que recebeu direitos de valorização das ações do First Citizens BancShares com um valor potencial de até US$ 500 milhões como parte do acordo.

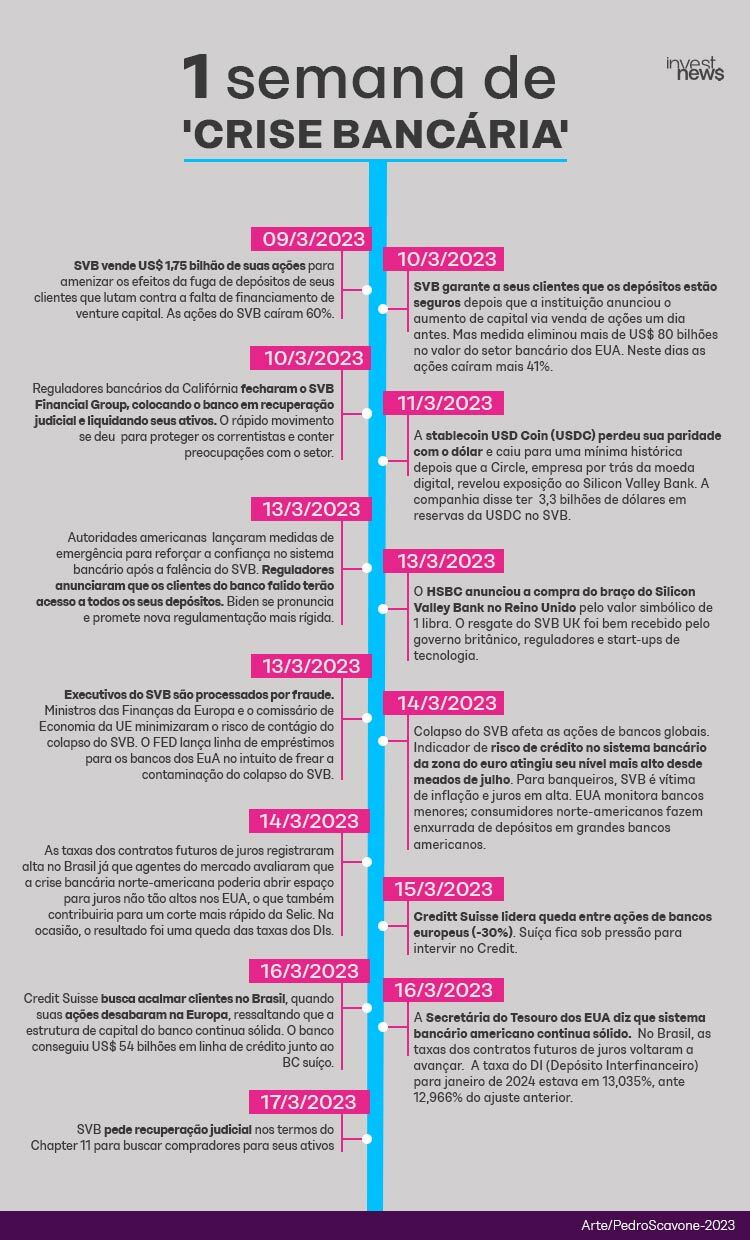

13/03/2023

REUTERS/Brian Snyder

Quem é o First Citizen Bank

Segundo dados do Federal Reserve (Fed), o First Citizens era 30º maior banco comercial dos EUA em ativos até o final de 2022. O banco sediado na Carolina do Norte tem experiência em comprar rivais falidos. A instituição já adquiriu mais de 20 bancos assistidos pelo FDIC desde 2009, fechando uma série de negócios após a crise financeira em Washington, Wisconsin e Pensilvânia, segundo a Bloomberg.

O First Citizens diz ter concluído mais transações assistidas pelo FDIC desde 2009 do que qualquer outro banco. O banco também concluiu a aquisição do CIT Group no ano passado, em um acordo avaliado em mais de US$ 2 bilhões.

Após o colapso do SVB, o First Citizens apresentou uma oferta imediatamente após o o caso vir à tona. Seu interesse na aquisição deixou alguns observadores perplexos, que questionaram se o First Citizens tem os recursos para assumir o negócio, marcado pela segunda maior falência de um banco assistida pelo FDIC na história dos EUA.

Autoridades americanas tomaram medidas extraordinárias para fortalecer a confiança no sistema financeiro após o colapso do banco, com um novo suporte para instituições financeiras que, segundo o Federal Reserve, era amplo o suficiente para proteger todos os depósitos nos EUA.

Segundo a Reuters, o First Citizens tem cerca de US$ 109 bilhões em ativos e depósitos totais de US$ 89,4 bilhões.

Entenda o caso SVB

O banco, fundado há 40 anos na Califórnia, construiu um nicho de atuação durante o boom da tecnologia, superando gigantes de Wall Street para financiar a enxurrada de empresas de tecnologia que nasciam no Vale do Silício. O SVB era também credor de empresas de capital de risco e private equities alavancadas.

Mas seu relacionamento de longa data com startups ficou completamente comprometido quando o mundo da tecnologia foi afetado com o aumento nas taxas de juros – o que aumentou os custos de financiamento do banco. Com isso, startups e demais empresas de tecnologia passaram a ter dificuldade de crédito para investir no crescimento dos negócios.

Tentando sacar seus depósitos no SVB, muitas startups não conseguiam, já que boa parte desses recursos estavam investidos em títulos do Tesouro dos EUA de longo prazo. Mas estes papéis perderam valor com a alta dos juros.

Apesar disso, o banco teve que vender US$ 21 bilhões em títulos, o que levou a uma corrida bancária por pedidos de resgate. A tentativa de levantar quase US$ 2 bilhões em capital com a venda de suas ações fez a capitalização de mercado do SVB cair de um pico de mais de US$ 44 bilhões há menos de dois anos para US$ 6,3 bilhões na quinta-feira (9), quando o colapso do SVB começou e suas ações caíram 60,4%.

O Federal Reserve (Fed), banco central norte-americano, divulgou na segunda-feira (13) uma linha de empréstimos e emergência para bancos dos EUA para tentar conter uma possível contaminação no sistema bancário americano após colapso do SVB. O auxílio divulgado será de até 90% dos valores mantidos nas contas do SVB.

A maioria dos clientes não tinha cobertura do Federal Deposit Insurance Corporation (FDIC), similar ao Fundo Garantidor de Crédito (FGC) brasileiro que garante depósitos de até US$ 250 mil.

A falência do SVB neste mês foi a maior de um banco nos EUA em mais de uma década, tendo desmoronado em menos de 48 horas depois de anunciar um plano para reforçar o caixa.

Reguladores tinham pressa em fechar um acordo para vender o banco todo ou partes dele em uma tentativa de cobrir os depósitos não segurados de clientes como startups, mas um leilão realizado anteriormente não teve comprador.

O FDIC estendeu o processo de licitação após receber “interesse substancial” de vários possíveis compradores. Para simplificar o processo e expandir o grupo de licitantes, o FDIC permitiu que as partes apresentassem ofertas separadas para a subsidiária do Silicon Valley Private Bank e para o Silicon Valley Bridge Bank — a empresa criada pelo FDIC depois que o SVB faliu.

Com informações da Bloomberg