A Mubadala nasceu do fundo soberano dos Emirados Árabes (mais sobre isso adiante), que começou a investir no Brasil em 2012. Desde então, ampliou sua presença no país por meio da aquisição de companhias em dificuldades. E assim acumulou um portfólio que soma US$ 6,1 bilhões (R$ 32 bilhões) – muito além de uma rede de cafeterias.

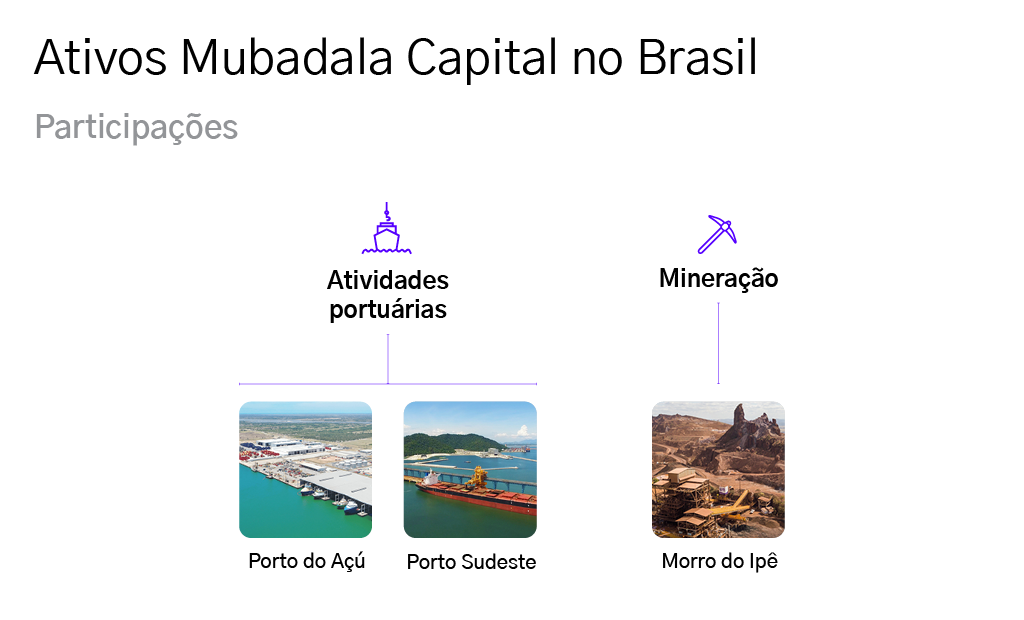

A lista de investimentos vai do metrô do Rio de Janeiro à empresa de eventos que organiza a Fórmula 1 no Brasil, passando por usinas de açúcar e álcool, uma refinaria de petróleo, uma rede de academias e uma mineradora.

O episódio da compra da Starbucks pela Zamp é um exemplo típico do modus operandi da Mubadala no Brasil: a gestora monitora permanentemente o mercado em busca de empresas que enfrentam algum tipo de crise, faz um diagnóstico dos problemas e estabelece um valor. Aí parte para a negociação.

Nessa fase do processo, ela costuma enfrentar competição de outros players. O que dá vantagem à Mubadala é o tamanho dos cheques a que tem acesso, acima de US$ 500 milhões (R$ 2,63 bilhões). Cifra que assegura à gestora uma postura bastante agressiva, segundo executivos que já sentaram à mesa de negociação.

A condição para entrar no negócio é que o ativo em questão seja grande, tenha algum grau de complexidade mas também potencial de solução – e de retorno, claro. Outro pré-requisito é que a gestora detenha o controle. Isso porque a ideia é reestruturar e permanecer no negócio, em vez de vender em alguns anos, como fazem os fundos de private equity. O foco é ganhar nos dividendos.

Quem toca a Mubadala no Brasil é um time de 12 executivos, comandado por Oscar Fahlgren, que fica em Nova York. Para escolher os ativos e analisar o risco envolvido, a equipe conta também com o apoio de um exército de advogados, que têm a missão de identificar a viabilidade das operações, especialmente do ponto de vista regulatório.

Pela esteira de avaliação da Mubadala, já passaram empresas como a Braskem, petroquímica controlada pela Novonor (ex-Odebrecht) e pela Petrobras. A impossibilidade de garantir o controle, nesse caso, inviabilizou o negócio. A Braskem segue à venda. A Light também já foi analisada, mas nesse caso os desafios regulatórios fizeram a gestora desistir. Quem ficou com o ativo foi o empresário Nelson Tanure.

Na maior parte dos casos, a análise criteriosa das empresas garante o sucesso dos investimentos – segundo fontes, o retorno dos investidores da Mubadala fica ao redor de 20% ao ano. Mas há um episódio em que a história foi diferente: a refinaria de Mataripe, na Bahia. A gestora comprou a unidade de refino junto à Petrobras em 2021, por US$ 1,65 bilhão. Aí criou uma empresa com a missão de administrar o ativo, a Acelen.

A relação da Acelen com a Petrobras foi sempre turbulenta. A estatal seguiu como fornecedora do óleo cru que ela refina – já que basicamente não há outro fornecedor nacional. A Petrobras quer o ativo de volta para si, e passou a pressionar por isso. De forma bastante direta. Segundo fontes ouvidas pelo InvestNews, a Petrobras diversas vezes forneceu petróleo com uma composição química inadequada para as instalações de Mataripe. O CEO da Acelen já se queixou também dos preços cobrados pela estatal, que seriam mais altos do que os praticados junto a outras refinarias.

Hoje, a Mubadala negocia com a estatal a devolução do ativo.

LEIA MAIS: Como a Petrobras tem pressionado o Mubadala para ter refinaria de Mataripe de volta

O Mubadala e a Mubadala

A Mubadala é a gestora que mencionamos aqui. O Mubadala é outra coisa. Então vamos por partes.

Os Emirados Árabes Unidos são um país pequeno. Há cerca de 10 milhões de habitantes nos sete emirados que o compõem. Em cada emirado, um emir – líder islâmico da aristocracia – detém o poder. O Mubadala é o fundo soberano de um destes emirados, Abu Dhabi.

O fundo tem um patrimônio de mais de US$ 300 bilhões, alimentado pelo dinheiro que vem do petróleo. Esses recursos estão distribuídos em investimentos em mais de 50 países. Mas o fundo tem uma relação especial com o Brasil.

Tudo começou em 2012, quando o fundo soberano comprou 5,6% da holding EBX, do empresário Eike Batista, por US$ 2 bilhões. Essa operação alçou Eike ao posto de 8ª pessoa mais rica do mundo, com uma fortuna avaliada em US$ 34,5 bilhões.

O fim da história é conhecido: a falta de petróleo nos poços da OGX levou Eike à bancarrota – e os investidores dos Emirados Árabes transformaram em dívidas os bilhões de dólares investidos. Sem dinheiro para pagar os credores, restou a Eike honrar as dívidas com os ativos da periclitante EBX: uma mina de ouro na Colômbia, duas minas de minério de ferro em Minas Gerais, uma empresa de eventos, participações no Burger King Brasil, no Porto do Açu e no Porto Sudeste.

LEIA MAIS: Brasil, o mega exportador de petróleo que precisa importar combustível

“Eles acabaram por terminar projetos que hoje são o meu legado”, disse Eike Batista com exclusividade ao InvestNews. “Ganharam mais de cinco vezes o que investiram, então todo mundo ficou feliz. Eu, porque os projetos não pararam. Eles, porque houve resultado efetivo. E eles não pararam de investir aqui, né?”

De fato, o episódio envolvendo a EBX foi decisivo para o estabelecimento da gestora Mubadala Capital, no Rio de Janeiro. Esta sim, a Mubadala. E foi Eike quem conferiu ao fundo o know how para seguir no país, 12 anos depois, investindo em ativos de risco. Essa estratégia, que exige uma boa dose de sangue frio em um país com tanta instabilidade macroeconômica, encontrou terreno fértil na grande crise do capitalismo brasileiro que viria logo depois: a Operação Lava Jato.

Hoje, a Mubadala Capital é mais do que um braço de investimentos do fundo soberano. Cerca de 70% dos recursos já investidos por ela vêm de investidores privados, predominantemente europeus, e só 30% são alocados pelo fundo soberano que detém a gestora. Para cada investida, um novo fundo é constituído. E é comum que um mesmo investidor ingresse em diferentes empreendimentos geridos pela Mubadala.

Modus operandi

Depois de assumir os ativos de Eike no Brasil, uma segunda tacada da Mubadala no Brasil veio com a crise vivida pela Odebrecht (atual Novonor) na esteira da Lava Jato.

A Odebrecht, que chegou a ser a maior construtora do Brasil, foi o epicentro da operação com seu “departamento de propinas” organizado. Com alto endividamento e escassez de novos projetos, pediu recuperação judicial.

A Mubadala Capital, claro, aproveitou a situação.

Em 2019, a Odebrecht Rodovias vendeu para Mubadala Capital e a gestora Farallon 85% de sua participação na concessionária Rota das Bandeiras, que administra os 297 quilômetros do corredor Dom Pedro, no interior de São Paulo. Os dois compradores dividiram meio a meio a participação.

Dois anos depois, a Mubadala pagou R$ 2 bilhões pela parte da Farallon e se tornou a única dona da Rota das Bandeiras, que permanece no portfólio da gestora até hoje.

Outro ativo da Odebrecht que fez brilhar os olhos da Mubadala foi a Odebrecht Agroindustrial, hoje chamada Atvos. O controle da companhia, que era o braço de açúcar e álcool da Odebrecht, passou para o fundo americano Lone Star, com quem a Mubadala travaria uma ruidosa batalha judicial. No fim, os bancos credores da Odebrecht toparam passar o controle para a Mubadala, a Lone Star acabou diluída e vendeu sua participação para a nova controladora.

Em outubro de 2023, a Mubadala comprou também a parte que restava com a Nonovor. E passou a ter 100% da Atvos.

A maneira como a Mubadala escolhe seus ativos é totalmente agnóstica, como gostam de definir os gestores do mercado financeiro. O foco não é o setor, mas a situação da empresa. Os primeiros investimentos foram feitos em empresas de infraestrutura, justamente as que enfrentavam grandes desafios naquele momento. Hoje, olham para ativos de consumo. Os tentáculos da gestora alcançam de cafezinho ao minério de ferro.

Uma das ambições da gestora agora está no mercado de negociações de ativos. A Mubadala comprou em fevereiro de 2023 a Americas Trading Group (ATG), companhia carioca de tecnologia especializada em negociação eletrônica de ativos financeiros. Com o negócio, a intenção da gestora é construir uma concorrente para a B3, que hoje opera de forma monopolista.

Esta semana, a prefeitura do Rio enviou um projeto de Lei para a Câmara dos Vereadores que prevê a redução do ISS que incide sobre atividades de bolsa, de 5% para 2%, preparando o terreno para a chegada do novo player.

A Mubadala já topou o desafio. A expectativa é que a ATG esteja pronta para começar a operar no fim de 2025.