– Oi, já disse que este telefone não é da Luana.

Nos últimos cinco anos, recebi ligações como essa – e suas variações – quase que diariamente, em horários aleatórios. Do outro lado da linha, o atendente de algum banco, às vezes na forma de uma voz eletrônica, tentava, em vão, propor um acordo para um débito qualquer. Mas, de repente, as ligações cessaram. Será que a Luana quitou as dívidas? Ou apenas atualizou o cadastro? Acho que nunca vou saber…

O que se sabe é: esse tipo de ligação, quando chegou ao destinatário certo, ajudou os bancos a conter a inadimplência. Não foram só as ligações, claro. Foram várias ações. O Desenrola Brasil, por exemplo, também ajudou. O programa de renegociação de dívidas que o governo tocou em parceria com a Febraban, entre julho de 2023 e maio de 2024, renegociou R$ 53 bilhões em dívidas, de 15 milhões de pessoas que tinham débitos em atraso.

As instituições financeiras também propuseram várias maneiras de melhorar as condições para o cliente – às vezes antes mesmo que as dívidas estivessem atrasadas. Trocaram as linhas de crédito mais caras (como as do cheque especial ou rotativo do cartão de crédito por exemplo) por mais baratas (consignados ou crédito pessoal). Ou concordaram em esticar o prazo para o pagamento dos débitos.

Claro que nem todo mundo conseguiu fechar um acordo favorável. E aí, a parcela atrasou. Mesmo para esse grupo, porém, os bancos tiveram uma estratégia: transferiram parte desses passivos para instituições especializadas em negociar o pagamento de empréstimos atrasados. É o que se chama de vender carteira de crédito. Com isso, os créditos em atraso saem do balanço do banco, e a taxa média de inadimplência não sobe.

Essas estratégias ficaram muito comuns durante a pandemia, quando o cinto do consumidor apertou com a queda na renda. E foram mantidas no dia a dia das instituições ao longo dos últimos anos.

A boa notícia: queda da inadimplência

No segundo trimestre deste ano, a estratégia gerou uma notícia positiva: a inadimplência caiu em relação aos últimos trimestres, ao mesmo tempo em que a carteira de crédito cresceu. Isso tudo com menos esforço de renegociação (as ligações para a Luana, de fato, pararam).

Os números confirmam. No segundo trimestre do ano passado, o Itaú precisou renegociar 3,6% de sua carteira de crédito. No mesmo período de 2024, essa proporção caiu para 3%. Um progresso razoável. No caso do Santander, o avanço foi ainda maior: 7,1% um ano atrás e 5,6% de renegociações agora. O Bradesco também evoluiu nesse sentido. O balanço mais recente deles mostra uma diminuição de 2,3% no total da carteira renegociada, para R$ 37,9 bilhões.

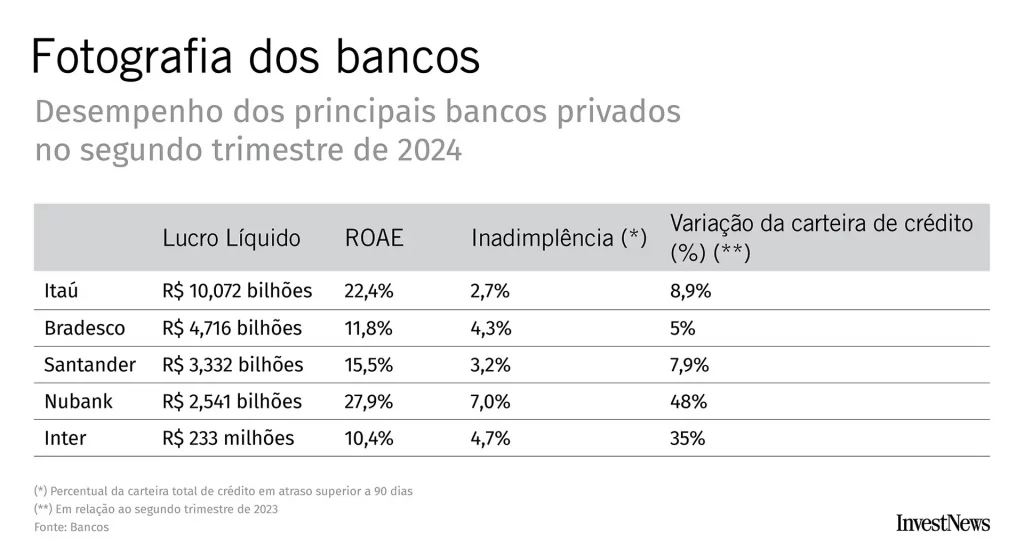

De fato, crédito bancário melhorou. O Itaú é a instituição com menor nível de inadimplência entre os principais bancos: os atrasos superiores a 90 dias somaram 2,7% da carteira total, abaixo da taxa de 3% no segundo trimestre de 2023. No Bradesco, a taxa caiu de 5,7% no segundo trimestre de 2023 para 4,3% no 2T deste ano. O banco Inter ficou com uma taxa estável, de 4,7%, em relação ao mesmo período do ano passado, e ligeiramente menor do que a observada em março, de 4,8%.

O Nubank foi uma exceção à regra: com uma estratégia de expansão do crédito para novas linhas, a inadimplência com atraso superior a 90 dias subiu de 6,3% para 7%, na mesma base de comparação (a de menos de 90 dias caiu de 5% para 4,5%). Para Pedro Gonzaga, analista da Mantaro Capital, a mudança no indicador tem a ver com a estratégia de concessão: o Nubank passou a oferecer mais crédito, com novas linhas, algumas mais arriscadas – cobrando mais por isso.

O CFO do banco, Guilherme Lago, disse em entrevistas logo após a publicação do balanço que o banco tem “bastante gordura” e que a inadimplência está em níveis confortáveis, em linha com a estratégia de crescimento do Nubank. A instituição calcula que, se não tivesse colocado em prática seu plano de expansão, os atrasos superiores a 90 dias teriam ficado em 6,2% no segundo trimestre – praticamente estáveis em relação ao mesmo período do ano passado.

LEIA MAIS: Nubank ainda em espaço para crescer no Brasil?

Ao InvestNews, o Nubank informou que seu “objetivo de longo prazo é oferecer mais opções de crédito para mais clientes, respeitados níveis mínimos de resiliência para crédito originado” e que “a empresa já observa bons retornos, como no segundo trimestre”.

Para Gonzaga, a estratégia foi mais ousada que a de outros bancos. “Mas, dado o histórico recente, o mercado deu o benefício da dúvida.” O analista se refere a algumas práticas implementadas pela instituição consideradas bem-sucedidas, como a linha de crédito progressiva – na qual o cliente conquista um limite de crédito maior à medida que paga em dia e, assim, ganha a confiança do banco. “É uma estratégia seguida por outros bancos, mas que o Nubank consegue operar melhor”, define o especialista.

Empurrãozinho do mercado de trabalho

Para explicar os números mais favoráveis do crédito , é preciso primeiro olhar para o ambiente geral da economia, especialmente para o mercado de trabalho. O desemprego no Brasil fechou o segundo trimestre com uma taxa de 6,9%, a menor taxa trimestral para o período desde 2014. O rendimento médio subiu 5,8% em comparação a igual período de 2023. O resumo é que tem mais gente empregada, e ganhando mais. Equação favorável para a concessão de créditos e a quitação das dívidas.

Para Gonzaga, a estratégia dos bancos na hora de conceder também ajudou muito. Embora tenha havido uma melhora em alguns aspectos macroeconômicos, o juro ainda está muito elevado – começou o trimestre em 10,75% ao ano e se estabilizou em 10,50% na sequência.

LEIA MAIS: Como o mercado de trabalho vai ajudar a definir o rumo dos juros, aqui e nos EUA

Cautelosas, as instituições priorizaram as linhas de crédito de menor risco na hora de emprestar – modalidade que inclui empréstimos com garantia, como é o caso do consignado. E muitas recuaram em uma estratégia que vinha dando dor de cabeça, que é a emissão de cartões de crédito em “mar aberto”, ou seja, para quem não é cliente do banco. “Os bancos tentaram seguir a receita do Nubank, mas não foram bem-sucedidos”, explica o analista. Neste ciclo, o foco foi conceder cartão para o cliente mais engajado, aquele que tem potencial para consumir outros produtos do banco, como seguros.

A gestão do crédito dos principais bancos de varejo levou a uma melhora do resultado financeiro dessas instituições. O principal termômetro desse efeito é o Retorno sobre Patrimônio Líquido Médio (ROE, na sigla em inglês), que demonstra o quanto a instituição financeira é eficiente em ser rentável com os recursos que tem disponíveis.

No segundo trimestre, o ROE do Itaú ficou em 22,4%, ante 20,9% em igual período do ano anterior. O Nubank alcançou uma taxa de 27,9% , quase 11 pontos percentuais mais alta do que os 17% do segundo trimestre do ano passado.

Isso tem a ver, principalmente, com o menor volume de provisões para devedores duvidosos (PDD), uma espécie de reserva que os bancos fazem para cobrir eventuais calotes. Quanto maior a inadimplência, maior o risco de essa perda acontecer e, portanto, maior a provisão que o banco precisa fazer. Só que, por questões contábeis, a provisão tem o poder de reduzir o lucro da instituição. Afinal, o dinheiro fica “preso”.

A perspectiva de aumentos na Selic, que passou a ganhar corpo nas últimas semanas, ainda é um risco para o cenário de crédito. Mas os bancos, até aqui, parecem preparados para lidar com ele.