O Bradesco que detém R$ 390 milhões em dívidas da empresa de gestão ambiental e tenta impedir o diretor de integração e finanças, Thiago da Costa Silva, de vender bens, segundo processo protocolado na Justiça de São Paulo na terça-feira. A petição alega que Costa Silva e outros executivos podem ser responsabilizados pela situação financeira da companhia.

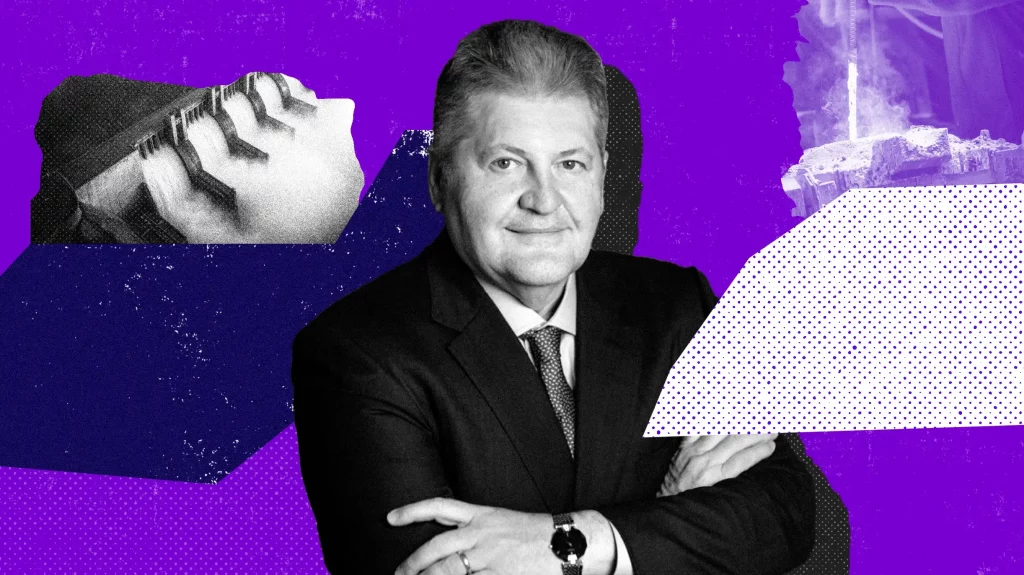

O Bradesco informou que tomará as mesmas medidas contra outros dirigentes da Ambipar, incluindo o fundador e CEO, Tércio Borlenghi Júnior. Pessoas próximas ao caso afirmam que, até o mês passado, ele tentava vender seu jato particular.

Segundo o processo, a iniciativa do banco abre caminho para uma ação que busca responsabilizar a gestão da Ambipar pessoalmente pelo que o Bradesco classifica como “fraude ostensiva” nas demonstrações financeiras da empresa e “manobras contábeis” que criaram “liquidez artificial”.

O banco também afirma que os principais executivos da Ambipar vinham dissipando recursos da empresa há algum tempo, antes do pedido de recuperação judicial.

Bradesco, Ambipar e Borlenghi não comentaram o caso.

O Bradesco, um dos maiores credores financeiros da companhia, usou estratégia semelhante em 2023, quando a Americanas entrou em recuperação judicial após a revelação de uma fraude contábil de R$ 25 bilhões.

Na ocasião, o banco tentou impedir que os principais acionistas da varejista — os bilionários Jorge Paulo Lemann, Marcel Telles e Carlos Alberto Sicupira — vendessem seus bens, sob o argumento de que poderiam ser responsabilizados por ressarcir os credores. O caso terminou com um acordo entre a Americanas e os credores no fim daquele ano.

Agora, o Bradesco alega que o caso da Ambipar pode ser enquadrado como fraude. O processo se baseia no fato de que o caixa da empresa “desapareceu”, com um fundo de recebíveis supostamente usado para inflar artificialmente as finanças da companhia e, ao mesmo tempo, drenar recursos dela. O banco já havia perdido uma ação com alegações semelhantes contra Borlenghi no início deste mês.

O Bradesco também vendeu parte das ações da Ambipar pertencentes a Borlenghi que estavam dadas como garantia de empréstimo, medida que o executivo classificou como ilegal.

O caminho até a recuperação judicial da Ambipar

A Ambipar estreou no mercado global de dívida em janeiro de 2024, com uma emissão de títulos verdes de US$ 750 milhões, acima da meta inicial de US$ 500 milhões. A operação rendeu à companhia o título de “Emissora de Dívida do Ano”, segundo a LatinFinance.

Mas, para uma empresa que ostentava credenciais de ESG, foram problemas de governança que levaram à sua queda. Após investigações internas e saídas de executivos, a Ambipar passou, em poucas semanas, de tranquilizar investidores a pedir proteção judicial — depois que alguns credores declararam vencimento antecipado de dívidas em meio a uma crise de confiança.

Os títulos, que vinham sendo negociados próximos ao valor de face até o início de agosto, agora valem cerca de 22 centavos por dólar, após atingirem mínimas de 12 centavos nos dias anteriores ao pedido de recuperação.

O Bradesco destacou que a Ambipar informou possuir R$ 4,7 bilhões em caixa em meados de 2025, mas mesmo assim buscou proteção contra credores por uma dívida de R$ 60 milhões.

A empresa acabou entrando com pedido de recuperação judicial no Rio de Janeiro nesta semana, enquanto sua subsidiária Ambipar Emergency Response solicitou proteção sob o Chapter 11 no Texas. A companhia afirmou que a medida é essencial para reestruturar sua dívida e preservar empregos, citando irregularidades em operações de swap conduzidas pelo departamento financeiro e a renúncia abrupta do ex-diretor financeiro (CFO), o que abalou a confiança dos investidores e desencadeou pedidos de vencimento antecipado por parte dos credores.

O caso abalou o mercado de crédito no Brasil e nos Estados Unidos e serviu como alerta aos investidores em dívida corporativa brasileira. A Fitch Ratings comparou a sequência de crises à da Americanas em 2023, embora o governo brasileiro não veja risco sistêmico, segundo a Bloomberg News.

Nas últimas semanas, os títulos da Braskem S.A. também despencaram para níveis de risco elevado, após a empresa contratar assessores para revisar sua estrutura de capital, enquanto problemas no Banco Master ameaçam atingir empresas e fundos de pensão expostos a seus instrumentos de dívida.

Por Matheus Piovesana, Giovanna Bellotti Azevedo e Rachel Gamarski