Nesta edição, vamos falar sobre o famoso CDB (Certificado de Depósito Bancário). Sim, eu sei que não falamos de todos os tipos de títulos do Tesouro Direto ainda, mas vamos falar sobre os títulos mais fáceis de entendimento da renda fixa e, aos poucos, vamos encontrar com assuntos mais complexos.

Este artigo faz parte da série “Jornada da Renda Fixa”, assinada pelo analista da Easynvest Eduardo Perez. Veja abaixo as publicações anteriores:

Quando você aplica no Tesouro Direto, você empresta um certo valor para o governo se financiar e de maneira similar. Quando você aplica em um CDB, você está emprestando um outro certo valor para uma instituição financeira.

Assim como títulos do Tesouro Direto podem ter mais de um tipo de formas de te pagar por esse empréstimo, o CDB também funciona da mesma forma. Mas por que uma instituição financeira precisaria pegar dinheiro emprestado?

A resposta é que os grandes bancos comerciais por exemplo, precisam de ter o dinheiro para poder emprestar para alguém e, nesse caso, eles não podem contar apenas com o valor que você deposita na poupança.

Essa quantia pode ser sacada a qualquer momento e isso atrapalharia o planejamento dessas instituições. Por isso, eles emitem uma CDB para que a intenção seja do investidor receber o valor corrigido no vencimento mas vamos examinar como é possível encontrar CDBs que oferecem o resgate a qualquer momento.

Os CDBs podem ter taxas pós fixadas, atreladas apenas a um índice como CDI (que será o exemplo focado nessa edição), podem também ser taxas prefixadas expressas ao ano, como 6% a.a. ou taxas híbridas que são atreladas à um índice mais uma taxa prefixada como IPCA+2%.

Liquidez diária ou no vencimento?

No momento da aplicação, o investidor tem a informação se o CDB tem liquidez apenas no vencimento ou se é oferecida a liquidez diária pela instituição que emite o CDB. Caso a instituição disponibilize o CDB com liquidez no vencimento, será preciso considerar a possibilidade de resgatar o título apenas da data do vencimento…

A Easynvest disponibiliza a recompra de alguns títulos oferendo uma oportunidade de resgate para os clientes mas como esse tipo de operação depende da facilidade em que o título pode ser negociado após sua emissão, podem haver situações onde não há liquidez no mercado para essa recompra ou então o título é negociado por outro valor, podendo inclusive ser inferior ao aplicado.

Se você pensa em aplicar em um CDB mas acha que pode precisar fazer o resgate para alguma emergência, então o CDB com liquidez diária vai ser bem interessante pois permite que você resgate o seu investimento a qualquer momento com o crédito em conta no próximo dia útil. Mas não se engane, o termo liquidez diária não significa que o valor é creditado no mesmo dia mas sim que você pode solicitar o resgate da aplicação a qualquer momento.

Risco x retorno

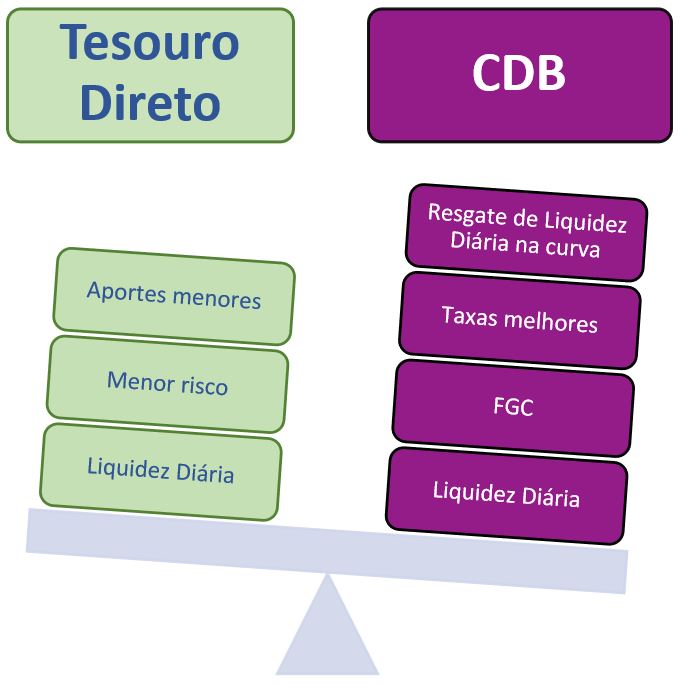

Por serem títulos emitidos por instituições privadas e não pelo governo, o risco dos CDBs é maior do que dos títulos do Tesouro e se o risco é maior então os emissores dos CDBs naturalmente tendem a oferecer taxas melhores do que títulos públicos.

O investidor sempre pode se perguntar por exemplo, por que aplicar em um CDB que pague menos que 100% do CDI se ele pode aplicar no Tesouro Selic, com rendimento atrelado à taxa Selic e com menos risco, já que uma instituição financeira tem mais chances de quebrar do que o governo federal.

Nesse caso, o que faz sentido é procurar CDBs com liquidez diária que paguem taxas maiores que 100% do CDI, por exemplo 105% do CDI ou então CDBs com liquidez no vencimento mas com taxas bem superiores à taxas de CDBs com liquidez diária de emissores similares.

Fundo Garantidor de Crédito

O Fundo Garantidor de Crédito é uma associação sem fins lucrativos criada para reduzir o risco de calote no sistema financeiro. Se você investe CDBs, automaticamente você tem a direito ao pagamento de até R$ 250.000 por CPF por conglomerado caso a instituição financeira emissora do CDB não honre com o pagamento.

Dessa forma, se suas aplicações ficarem abaixo do teto do FGC, seu dinheiro está seguro mas se você acha que o valor total da sua aplicação em um único CDB pode ficar maior que R$ 250 mil até o vencimento, uma boa ideia seria a diversificação através de CDBs de instituições financeiras diferentes como forma de proteção.

Você pode conferir todos os produtos cobertos pelo FGC, quais as instituições associadas, quantidade de clientes indenizados e o intervalo de pagamento em casos anteriores.

CDB ou Tesouro Direto?

Alguns detalhes podem fazer a diferença

dependendo do seu objetivo. Quando se aplica no Tesouro Direto, você tem a

possibilidade de fazer aportes no mesmo título até o resgate ou vencimentos. Já

nos CDBs, cada aplicação que você fizer contará como um novo CDB na sua

carteira.

Outro ponto é que o Tesouro Direto permite aportes a partir de R$ 31,55 dependendo do título enquanto os CDBs geralmente tem um valor mínimo de aplicação em R$ 100 ou mais, dependendo do que o emissor do título escolher. Mas nada impede o investidor de ter uma carteira com vários CDBs.

Agora, um ponto de muita atenção para quem ainda está na dúvida em qual vale mais a pena: em 2020, o investidor que aplicou no Tesouro Selic chegou a ter uma rentabilidade negativa no segundo semestre porque ele te paga a taxa Selic + um prêmio expresso em uma pequena taxa prefixada, exemplo: Selic+0,20%.

O governo com dificuldades de captar recursos com o Tesouro Selic por conta do risco do Brasil, precisou aumentar essa parte prefixada da LFT e quem fez a aplicação pouco antes do reajuste dessa taxa, acabou tendo rentabilidade negativa por um período.

Isso não aconteceu com quem possuía um CDB de liquidez diária de 100% do CDI pois o reajuste do valor aplicado é feito apenas pela taxa CDI. E desde 2018, a taxa CDI de um dia tem sido igual à taxa Selic de um dia, ou Selic over.

Isso significa que você tem no CDB de liquidez diária um investimento que sempre se valoriza até o vencimento mesmo se você precisar fazer o resgate antes do vencimento. Enquanto no Tesouro Selic essa desvalorização é possível.

Quem precisou resgatar um CDB de liquidez diária recebeu da instituição financeira o que chamamos de resgate na curva de juros, enquanto que no Tesouro Selic, o resgate antecipado é sempre feito com o preço da marcação a mercado, que é o preço do título hoje.

Se você já aplica em CDBs ou em outros produtos de renda fixa, é possível consultar a sua carteira na Central Eletrônica do Investidor, independente de qual corretora você usa já que seus investimentos ficam atrelado ao seu CPF: https://cei.b3.com.br/CEI_Responsivo/

*Eduardo Perez é analista de investimentos da Easynvest

Gostou do conteúdo? Esse foi o terceiro de uma série de informativos sobre a renda fixa onde vamos evoluir sobre o assunto. Se você gostou mas ficou com alguma dúvida sobre renda fixa, manda pra gente no e-mail [email protected]. Vamos escolher as perguntas mais recorrentes e trazer as respostas.