Neste texto, vamos entrar no mundo das bolhas financeiras. Como elas se formam, quando estouram e o que os economistas com “poderes sobrenaturais” preditivos fizeram para antecipá-las. Mas antes de chegar a elas, é importante arrancar o leitor do senso comum sobre o que é crédito. Seus pais podem ter lhe ensinado que é sempre melhor não contrair nenhuma dívida, mas o mundo dos negócios é mais frio e calculista.

O que o crédito tem a ver com isso?

O professor do Instituto de Economia da Unicamp e ex-diretor-executivo da Febraban, Fernando Nogueira da Costa, traduziu um livro do investidor bilionário Ray Dalio chamado “Crise da Grande Dívida“. “Ele estudou todas as situações de bolha no mundo e fez uma tipologia”, explica.

Dalio é fundador da Bridgewater Associates, empresa americana de gerenciamento de fundos, uma das pessoas mais ricas do mundo. No livro mencionado, ele realmente usa uma amostragem ampla, incluindo 48 grandes ciclos de dívida, usando uma queda de 3% no PIB como critério para definir uma depressão. O primeiro capítulo, traduzido por Nogueira, elimina qualquer dúvida: “O crédito é a oferta de poder de compra”.

Junto desse poder vem uma contrapartida: a temida dívida, que o autor define como uma promessa de pagamento. E é aí que mora o problema. Crédito é algo vital para garantir o crescimento da economia, como ressalta Nogueira. “Até o descobrimento das Américas foi financiado”. O que pode dar errado é quando o crescimento não gera renda suficiente para honrar uma dívida.

LEIA MAIS: Serasa Experian: ‘o pior parece que ficou para trás’

Longe de um pensamento individualista, Dalio coloca essa discussão no campo social, no qual quem executa as políticas públicas pode escolher as regras do jogo e critérios muito rígidos para empréstimos podem significar pouco desenvolvimento. A diferença entre uma crise aguda e um pouso suave, para ele, se dá na “disposição da capacidade dos formuladores de políticas em disseminar as perdas decorrentes de dívidas incobráveis.”

Quando se fala em capacidade, é preciso compreender a moeda em que a dívida foi gerada e a influência dos governantes sobre o comportamento dos credores e devedores. Não ter controle sobre a moeda, segundo sua análise, é um dos determinantes para crises inflacionárias no momento em que a bolha estoura.

A lógica do ‘Banco Imobiliário’

Goste ou não, “Monopoly” (Banco Imobiliário, em português) é um dos jogos de tabuleiro mais populares do mundo e serve de exemplo para ilustrar uma condição do nosso sistema econômico: a crise.

Uma boa dica para sair vitorioso é comprar tudo o que puder no início do jogo. Quando todos os jogadores começam com muito dinheiro e nenhuma propriedade, que é bem valiosa. No final, acontece o contrário. Os aluguéis dos hotéis e casas vão sugar o dinheiro dos jogadores como vampiros chupam sangue. De repente, todo mundo quer liquidar seus ativos porque o dinheiro está em falta.

Dalio usa esse exemplo para demonstrar os movimentos de expansão e contração da economia e até nos faz imaginar um sistema bancário no jogo, capaz de emprestar a prazo e até guardar dinheiro à vista. Com esse cenário, vemos as tendências se retroalimentarem e se intensificarem. Enquanto o banco empresta esperando que os rendimentos do futuro serão maiores, no fundo, a demanda pela propriedade vai se exaurindo, ao passo que mais e mais jogadores se enchem delas. No final, será impossível manter a rentabilidade futura já que o crescimento atingiu seu limite.

Esse é o ciclo completo do endividamento. Nogueira até faz paralelos com os momentos econômicos do Brasil. “Tivemos uma fase muito boa, com grandes investimentos: Copa, Olimpíada, Pré-Sal, hidrelétrica de Belo Monte”, recorda. “Chegamos no auge com a reeleição da Dilma e, em diante, uma depressão”, completa.

LEIA MAIS: Dívida pública: como ela cresceu na pandemia e por que isso preocupa

Ainda segundo ele, durante o governo de Michel Temer até o início do ano, vivemos uma “desalavancagem” (redução do endividamento), caracterizada pela combinação entre baixo nível de crescimento e forte austeridade fiscal. E agora estamos exatamente no que ele chama de “armadilha da liquidez”, com juro real negativo. Se o “Monopoly” tivesse um Banco Central, seria o equivalente a tentar emprestar dinheiro com o tabuleiro completo.

Prognósticos famosos

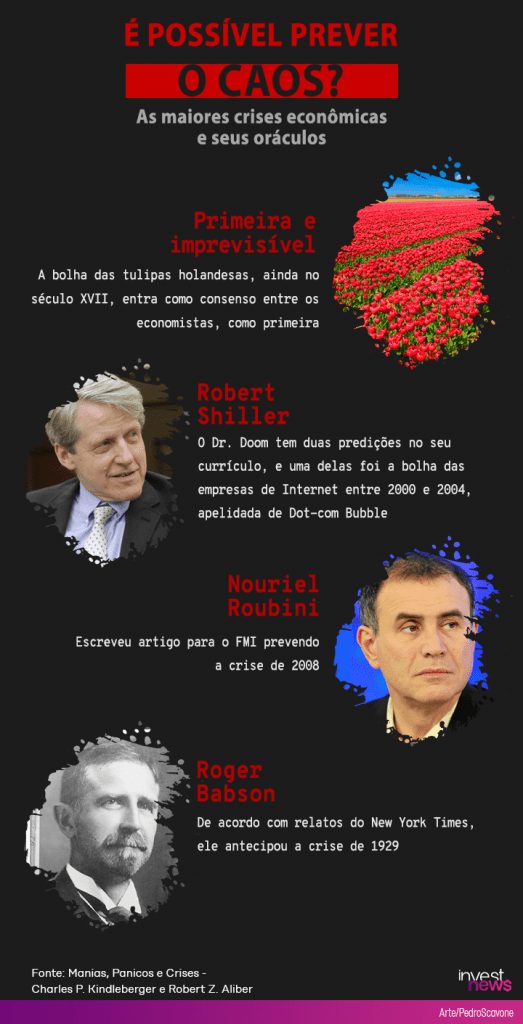

É consenso entre os economistas que a primeira mania especulativa vista pela humanidade aconteceu nos Países Baixos, ainda no século XVII. No território holandês, com um solo único para o cultivo das tulipas, já eram negociados contratos futuros, que em fevereiro de 1637 chegaram ao ápice de sua valorização, só para depois cair drasticamente.

Como as economias nacionais não eram assim tão interligadas à época, a bolha das tulipas não se espalhou e mal alterou a prosperidade da era de ouro holandesa. Em contraste, a Grande Depressão de 1929 foi avassaladora, e o estatístico que a previu, Roger Babson, só teve um mês de antecedência para fazer seu aviso aos investidores de Wall Street. Ele fez um discurso documentado pelos jornais americanos em setembro, e no dia 29 de outubro de 1929 as ações começaram um mergulho de 12%.

As analises ficaram mais aguçadas com o tempo. O famoso escrito e economista americano, Robert Shiller, por exemplo, já conseguiu adiantar duas crises: a “bolha da internet” na Nasdaq em 2000, e a bolha no mercado imobiliário norte-americano em 2008. Mas ele perde no quesito distância temporal para Nouriel Roubini, economista americano que já tinha anteviu a crise em um artigo para o Fundo Monetário Internacional (FMI) em 2006.

E agora? Existe bolha?

Recentemente, as ações das grandes empresas americanas de tecnologia, as Big Techs, assustaram os investidores, com algo que relembrava a “bolha da internet”. Mesmo com a pandemia, o índice Nasdaq impressionava batendo recordes após recordes. Até que o pico de 12.056 pontos chegou no dia 2 de setembro, e a partir de então o índice passou a se reajustar.

Perguntado sobre o caso, se parecia haver uma bolha ou não, Nogueira ampliou sua resposta e fez uma predição audaciosa. “Desde o ano passado, eu tenho apontado uma bolha tanto no mercado de ações americano, como no brasileiro”, afirmou.

Segundo ele, os dados são muitos claros, principalmente quando se olha o ingresso de pessoas físicas na B3. “Esse ano, até agosto, já entraram 1,2 milhão de novos investidores”, disse ele enquanto reforçava que o número já vinha crescendo mesmo sem a casualidade da pandemia.

Além disso, ele chamou atenção para o juro baixo aliado à chegada de investidores mais jovens faz com que tendencialmente sejam assumidas posições de mais risco. “Qualquer um pode entrar no site da B3 e acompanhar esses dados. São muitos investidores novos, então é tudo puramente especulativo”, recomenda Nogueira.