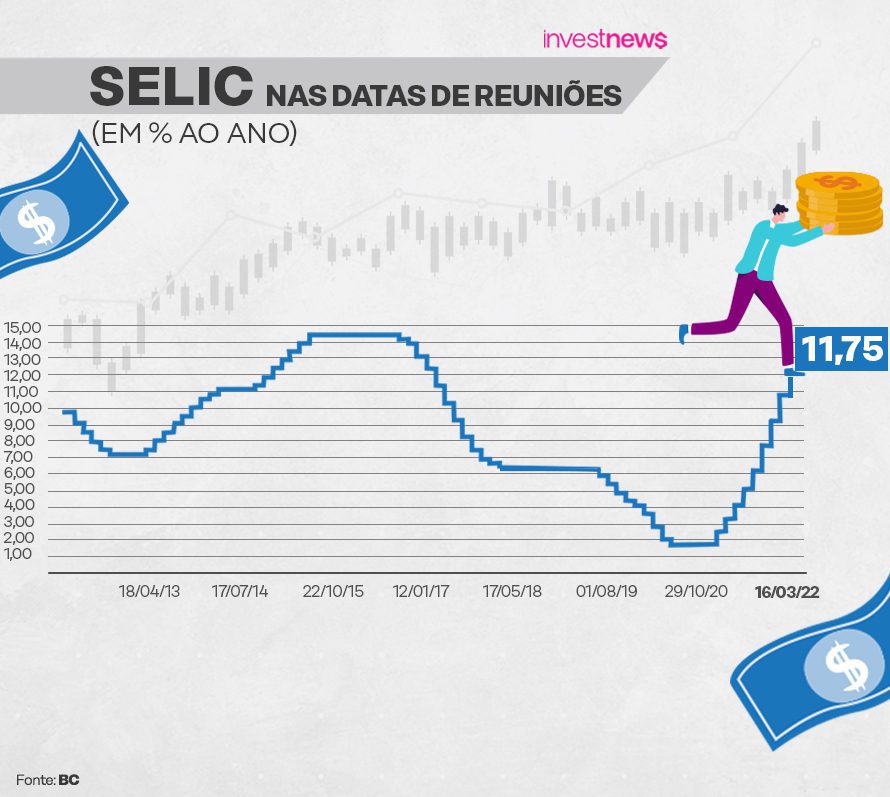

Segundo dados da B3 sobre contratos de opção de Copom, considerando a expectativa do mercado, a probabilidade de alta de 1 ponto percentual da taxa Selic na reunião desta quarta é de 96%. O movimento já havia sido inclusive sinalizado no comunicado da última decisão do Copom, em março.

A dúvida agora é se o ciclo de alta de juros vai ser mesmo finalizado agora, como o BC havia indicado antes da surpresa negativa dos dados de inflação no Brasil. Os dados da B3 sobre Opção de Copom mostra o mercado bem mais dividido nas expectativas para a reunião de junho: 39,31% de probabilidade de alta de 0,5 ponto percentual, 29% de manutenção da taxa e 13% de um novo aumento de 1 ponto.

“Já está bem precificada a alta de 1 ponto percentual da Selic. Mas o principal ponto de atenção vai ser a linguagem utilizada no comunicado. O mercado está dividido para a reunião de junho”, comenta Victor Beyruti, da Guide Investimentos. O economista acredita que o BC deve “manter a porta aberta para uma nova alta em junho”, dadas as surpresas inflacionárias recentes e a piora do cenário para moedas emergentes, como o real.

Gustavo Sung, economista-chefe da Suno Research, também não acredita que a elevação da Selic vá terminar agora. “Para não desancorar as expectativas de inflação dos agentes e não perder credibilidade, o Copom deve manter a trajetória de elevação da taxa de juros e terminar o ciclo de alta da Selic somente em junho”, escreveu ele.

Beyruti, da Guide, diz que é possível uma nova elevação da Selic em 0,5 ponto percentual em junho. Já Sung, da Suno, afirma que o “cenário de maior probabilidade é de que o Copom sinalize uma nova alta de 0,75 pontos percentuais, mantendo nesse patamar de 13,5% ao ano até o fim do ano”.

Fábio Astrauskas, CEO da Siegen Consultoria, também acredita em mais elevações de juros pela frente, “colocando por terra as previsões de que estaria se avizinhando o ‘fim do ciclo’ de altas”. “Não há como negar: a inflação não para de subir em um cenário de sucessivos choques negativos que inclui desde a pandemia de covid-19 até a guerra na Ucrânia, e que ficou ainda pior com os recentes lockdowns na China”, comenta.

Diante da “inflação mais generalizada”, Eduardo Perez, analista de investimentos da NuInvest, avalia que “subir muito mais a Selic não vai surtir tantos efeitos de controle sobre inflação estrutural e de custos”. Por isso, ele enxerga que “é mais provável que a Selic suba menos agora, porém por mais tempo, do que ir muito além dos 13,5% esperados pelo mercado”.

Projeções para a Selic

Segundo o Boletim Focus divulgado na segunda-feira (2) com as mais recentes projeções para a Selic, o mercado financeiro projeta que a taxa encerre 2022 em 13,25% ao ano, caindo para 9,25% ao fim de 2023. A pesquisa é feita pelo BC com centenas de especialistas de diferentes bancos e outras instituições.

Perez, da NuInvest, ressalta que, “por enquanto, o mercado aposta em uma Selic máxima de 13,5% na reunião de agosto”, levando em consideração contrato de DI futuro.

Mas Rob Correa, analista de investimentos CNPI, acredita que não seria impossível ser a Selic encerrando 2022 até acima desses patamares. “Com os dados referentes a inflação brasileira surpreendendo até mesmo as autoridades monetárias, é turvo definir quando o ciclo da alta de juros será encerrado ou atenuado. Até o fim de 2022, uma Selic a mais de 13,5% não seria uma surpresa para os mercados, especialmente em ano de eleições presidenciais.”

Fed e a ‘Super Quarta’

Além da decisão do Copom, o dia é marcado por expectativas em relação aos juros nos Estados Unidos. O Federal Reserve (Fed), o banco central norte-americano, anuncia sua decisão também nesta tarde.

A expectativa do mercado, com 93% de chance segundo operadores, é de elevação de 0,5 ponto percentual, levando a taxa do país para uma faixa entre 0,75% e 1% ao ano. Se confirmada, essa será a maior alta de juros nos EUA desde 2000.

Mas, assim como no Brasil, o foco do mercado está mais nas indicações para os próximos passos. Dessa forma, a entrevista do chefe do Fed, Jerome Powell, após a divulgação da decisão é aguardada com grande expectativa.

“O que os especialistas especulam é qual será a sinalização do Fed para o movimento futuro das taxas”, escreveram analistas da Levante Investimentos, apontando que a dúvida é “até quanto os juros podem subir e em qual velocidade.”

Os EUA vivem um cenário de inflação em alta, batendo os maiores patamares em 40 anos. “Ao contrário de nós, brasileiros, os americanos não sabem o que é viver de perto com esse vilão. Foi após sentir a inflação no bolso que o Fed começou a ter um olhar mais altista para os juros domésticos”, comenta Jaqueline Benevides, analista de renda fixa do TC Matrix.

O economista Fabio Louzada, analista CNPI, lembra que as definições e indicações do Fed devem mexer também com a tendência para a taxa Selic no Brasil. “E qualquer alta nos juros americanos impacta as economias do mundo todo, inclusive no Brasil. Não tem como o Brasil decidir pelo fim do aperto monetário se EUA continuarem subindo forte a taxa de juros. Tudo vai depender muito da próxima ata do Fed.”

Astrauskas, CEO da Siegen, analisa o cenário de inflação e diz que as perspectivas para as próximas reuniões do Copom e do Fed são de mais altas de juros. “Com esse pano de fundo, é provável que tenhamos ainda por um bom tempo uma sucessão de ‘Super Quartas’ carregadas de expectativas negativas, já que a inflação não dá de trégua a uma economia global que vive um dos piores ciclos de sua História”.