O termo avalista pode não ser tão conhecido quanto, mas está relacionado a outros como “empréstimo” e “financiamento”.

Essas são operações de crédito em que o solicitante (pessoa física ou jurídica) recebe determinado valor em dinheiro para pagar futuramente o valor acordado mais os juros definidos pela instituição que irá fornecer a quantia.

O que é avalista?

Segundo o Artigo 899 da Lei 10.406/2002, que trata de títulos de crédito, “o avalista equipara-se àquele cujo nome indicar; na falta de indicação, ao emitente ou devedor final”.

Segundo Eduarda Chaves, advogada especialista em contratos, “o avalista é responsável por assumir a obrigação de pagamento de uma dívida caso o devedor principal não a cumpra. Ele atua como um coobrigado solidário, garantindo o pagamento da dívida com seus próprios recursos”, explica a especialista.

Ou seja, basicamente, ele é um garantidor de crédito. Em caso de inadimplência, ele se responsabiliza pelo pagamento da dívida de outra pessoa.

Ele garante para a instituição concedente do empréstimo que a liquidação da dívida será feita. O avalista concede o aval por meio de sua assinatura no contrato, declarando que está apto a assumir a responsabilidade em caso de atraso ou não quitação do valor concedido.

É importante mencionar que o papel do avalista e o do fiador não são iguais, porque cada um tem características específicas, o que será mencionado mais abaixo.

Como funciona um financiamento com um avalista?

O avalista concede o aval, a assinatura em um documento, e assim assume a obrigação de quitação em caso de não pagamento e pode até ser cobrado antes mesmo de a instituição credora realizar a cobrança ao solicitante do empréstimo.

“O avalista assume a obrigação de pagamento do empréstimo caso o mutuário principal não o faça. Isso significa que, se o mutuário entrar em inadimplência, o avalista será acionado e terá que quitar a dívida. Normalmente, a responsabilidade do avalista é limitada ao valor do empréstimo. Isso significa que o avalista não é automaticamente responsável por juros, multas ou encargos adicionais, a menos que seja estipulado no contrato”, esclarece Chaves.

“O avalista deve receber todas as informações relevantes sobre o empréstimo, incluindo atualizações sobre pagamentos, atrasos ou qualquer outra mudança que possa afetar sua responsabilidade como avalista”, completa.

O artigo 899, § 1°, diz que “pagando o título, tem o avalista ação de regresso contra o seu avalizado e demais coobrigados anteriores” e o parágrafo único do mesmo artigo estabelece que “pagando, pode o devedor exigir do credor, além da entrega do título, quitação regular”.

Isso quer dizer que, caso precise mesmo arcar com a dívida, ele pode cobrar o devedor do empréstimo (avalizado), até mesmo por meio de ação judicial.

- Confira a calculadora de juros compostos online e gratuita

O que acontece caso o avalista não pague o empréstimo

“Se o avalista não pagar, tanto o devedor quanto o avalista, inicia-se a execução, e aí vai em busca de bens, do mais líquido para o menos líquido. Começa procurando dinheiro, fazendo penhora online da conta, e depois vai na busca de veículos e de imóveis”, diz a advogada.

No entanto, é importante lembrar que, uma vez considerado bem de família, o imóvel do avalista não pode ser bloqueado e penhorado.

No caso de não pagamento, o avalista também pode ser negativado, pois ele garantiu o pagamento da dívida com seus próprios recursos em caso de inadimplência pelo devedor principal.

“É essencial lembrar que ser avalista de um empréstimo envolve riscos, pois você assume a responsabilidade financeira caso o mutuário principal não cumpra suas obrigações. Antes de concordar em ser avalista, é importante avaliar cuidadosamente sua capacidade de pagamento e as consequências financeiras caso seja necessário honrar a dívida”, recomenda Chaves.

Diferença de um avalista para um fiador

Eduarda Chaves esclarece que o avalista e o fiador são duas figuras distintas em um contrato de garantia.

“O fiador também é uma pessoa que se compromete a garantir o cumprimento da obrigação de pagamento de uma dívida, mas a diferença é que sua responsabilidade é subsidiária. Isso significa que o fiador só é acionado após o esgotamento das tentativas de cobrança do devedor principal”, diz a advogada.

“Em resumo, enquanto o avalista assume a dívida como um coobrigado solidário desde o início, o fiador só será acionado se o devedor principal não honrar sua obrigação após todas as tentativas de cobrança”.

Além disso, de acordo com o Art. 898, “o aval deve ser dado no verso ou no anverso do próprio título” e o § 1º diz que “para a validade do aval, dado no anverso do título, é suficiente a simples assinatura do avalista”.

Confira abaixo os pontos de diferenciação de cada papel:

| Avalista | Fiador | |

| Valor do pagamento | Valor do crédito concedido | Valor do crédito + juros e/ou outros encargos contratuais |

| Responsabilidade sobre a dívida | Em caso de inadimplência, o avalista pode ser contatado a qualquer momento, até mesmo antes do devedor. | É contatado apenas em último caso, quando todas as tentativas de contato com o devedor, quem solicitou o crédito, falharem. Existem o benefício de ordem |

| Bens envolvidos | Não pode ter bens de família penhorados para a quitação da dívida garantida | Pode colocar seu patrimônio, incluindo bem familiar, como garantia |

| Assinatura | A assinatura, aval do avalista ocorre no título de crédito | O fiador assina o contrato de empréstimo ou financiamento juntamente com o tomador |

Diferença de um avalista para um devedor solidário

Sanches esclarece que há dois tipos de responsabilidade, que pode ser a solidária ou a subsidiária.

“Quando a responsabilidade é solidária, o débito pode ser exigido tanto do devedor principal quanto do devedor solidário, sem necessidade de ser respeitada nenhuma ordem, enquanto na responsabilidade subsidiária é necessário primeiro cobrar o devedor principal e apenas após esgotados todos os meios e tentativas de executá-lo, é que o responsável subsidiário pode ser acionado”, diz a advogada.

O artigo 264 do código civil estabelece que “há solidariedade, quando na mesma obrigação concorre mais de um credor, ou mais de um devedor, cada um com direito, ou obrigado, à dívida toda” e, segundo a Súmula 26 do Superior Tribunal de Justiça (STJ), “o avalista do título de crédito vinculado ao contrato de mútuo também responde pelas obrigações pactuadas, quando no contrato figurar como devedor solidário”.

Temos ainda, conforme o artigo 275 do Código Civil, que o credor, instituição concedente do crédito tem direito a exigir e receber de um ou de alguns dos devedores (devedor principal ou devedor solidário), parcial ou totalmente, a dívida comum; se o pagamento tiver sido parcial, todos os demais devedores continuam obrigados solidariamente pelo resto.

Portanto, o devedor solidário, codevedor, não é apenas um garantidor do pagamento da dívida, mas responde por ela integralmente, pois é uma dívida comum em que concorda, solidariamente, a responder, juntamente com o devedor principal.

O avalista, dependendo do regime de casamento, segundo o art. 1.627 do Código Civil, precisa da autorização do cônjuge, diferentemente do devedor solidário.

Quem pode ser um avalista?

Segundo a especialista em contratos, normalmente, as instituições financeiras têm critérios específicos para avaliar a elegibilidade de um avalista, sendo os requisitos mais comuns:

1. Capacidade financeira: o avalista geralmente precisa demonstrar que possui recursos financeiros adequados para arcar com a dívida caso o mutuário principal não possa fazer os pagamentos.

2. Histórico de crédito: o histórico de crédito do avalista é considerado, avaliando-se fatores como pontuação de crédito, histórico de pagamentos e eventuais inadimplências. Um bom histórico de crédito aumenta as chances de ser aprovado como avalista.

3. Renda estável: ter uma renda estável e comprovável é um fator importante, pois indica que o avalista tem capacidade financeira para cumprir as obrigações do empréstimo, se necessário.

4. Relacionamento com o mutuário: em alguns casos, as instituições financeiras podem preferir que o avalista tenha um relacionamento próximo com o mutuário, como um parente ou cônjuge

Basicamente, é obrigatório ser maior de idade (ter 18 anos ou mais), ter renda suficiente para fazer o pagamento da dívida, e possuir um bom histórico de crédito (o famoso “bom pagador”).

Ter grau de parentesco não é obrigatório.

Como se tornar um avalista?

Não há um padrão a ser seguido para tornar-se avalista. Como já mencionado, segundo o Artigo 898, “o aval deve ser dado no verso ou no anverso do próprio título” e o §1º diz que “para a validade do aval, dado no anverso do título, é suficiente a simples assinatura do avalista”.

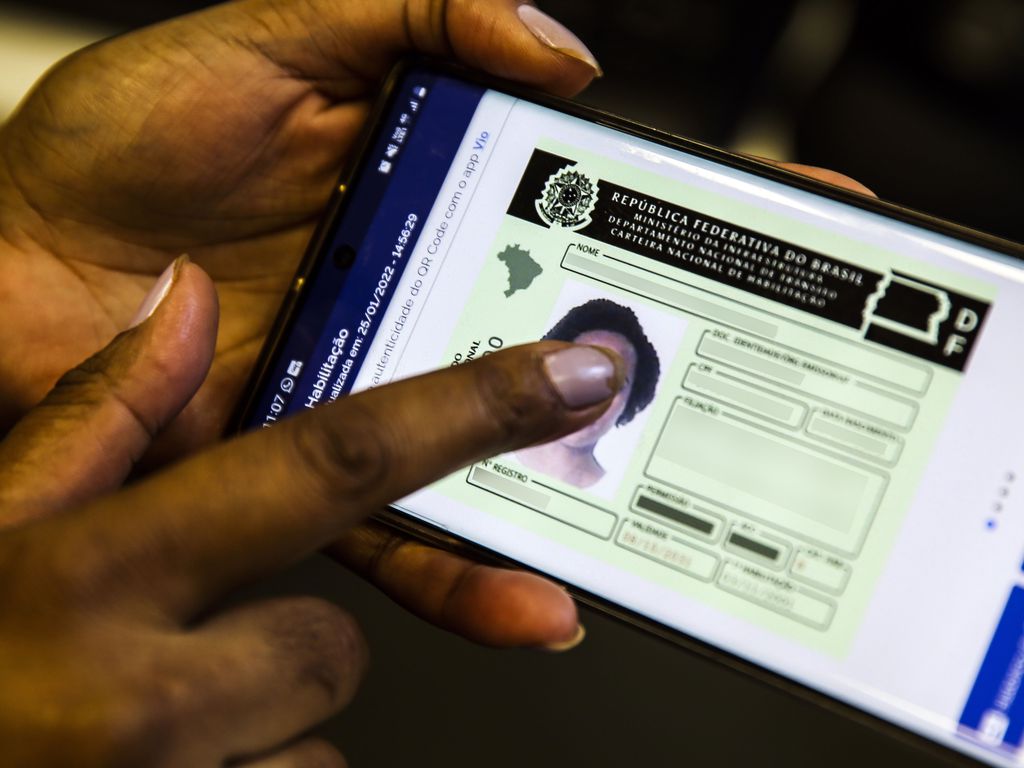

Documentos necessários

Entre os documentos mais pedidos, normalmente,estão:

- Documento de identificação – RG, CPF, CNH, etc;

- Comprovante de residência;

- Comprovante de renda;

- Certidão de casamento e documentos pessoais do cônjuge, caso seja casado (a), ou certidão de nascimento.

Outros documentos podem ser exigidos, a depender da instituição financeira credora e do crédito a ser concedido.

Procurando mais conteúdo sobre operações de crédito? Confira: