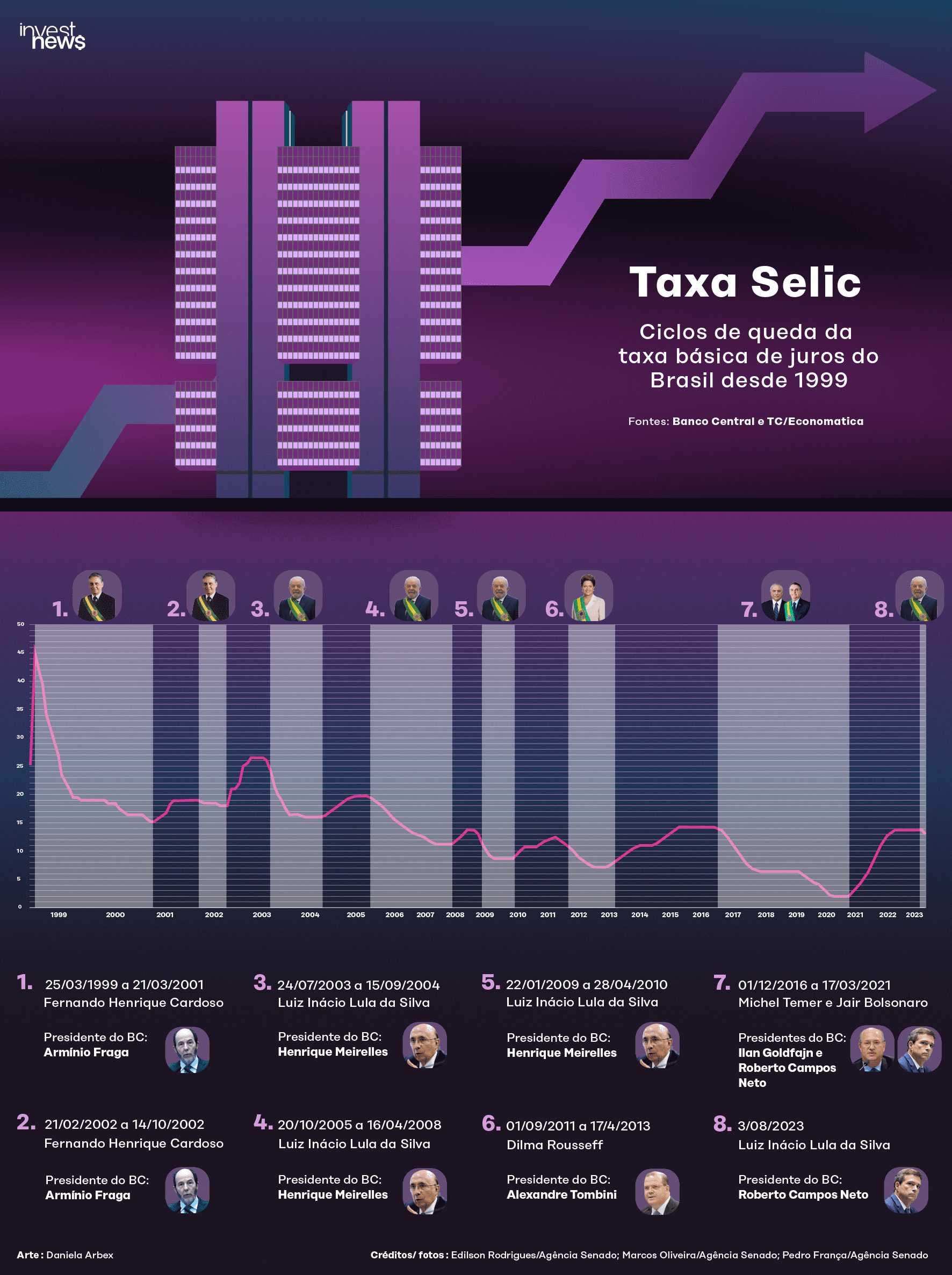

A decisão do Comitê de Política Monetária (Copom) de cortar a taxa Selic em 0,5 ponto percentual na quarta-feira (20), a 12,75% ao ano, mantém o país no oitavo ciclo de queda de juros no Brasil desde a criação do regime de metas de inflação no país, em 1999.

Na decisão anterior, em agosto, o Copom reduziu a Selic em 0,5 ponto percentual, levando a taxa básica de juros ao patamar de 13,25% ao ano. Foi o primeiro corte da Selic desde junho de 2020, quando a taxa caiu de 2,25% para 2% ao ano. Depois disso, o Copom elevou a Selic por 12 vezes consecutivas, e, a partir de agosto do ano passado, manteve a taxa em 13,75% ao ano por sete vezes seguidas.

A Selic é o principal instrumento do Banco Central para manter a inflação oficial do país, medida pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA), controlada. A redução da taxa Selic ajuda a estimular a economia, já que juros mais baixos deixam o crédito mais barato e incentivam a produção e o consumo.

Marilia Fontes, sócia-fundadora e analista de renda fixa da Nord, explica que o Banco Central utiliza um arcabouço para tomar as decisões de política monetária e que, para validar os movimentos, a autoridade monetária usa um modelo econométrico chamado SAMBA, que utiliza diversas variáveis para prever a inflação.

“Essa previsão de inflação do modelo é comparada à meta de inflação definida pelo Conselho Monetário Nacional (CMN). Caso a projeção do BC esteja acima da meta, ele tem que subir a Selic ou pelo menos não pode cair. Caso esteja abaixo da meta, ele tem que reduzir a Selic ou pelo menos não subir. Assim é decidida a política monetária no Brasil”, explica Fontes.

A analista destaca que uma das variáveis que mais influencia o modelo do BC é a expectativa de inflação do mercado, colhida pela pesquisa Focus.

Em junho, o CMN reafirmou a meta de 3% ao ano para os próximos anos e não alterou a meta.

“Essa reunião aumentou a confiança do mercado na política monetária e reduziu as expectativas de inflação para 2025, sendo suficiente para que o modelo SAMBA do BC voltasse a sua projeção de inflação de 2025 para 3%, exatamente na meta. Esse acontecimento mudou tudo e permitiu que o BC finalmente iniciasse o ciclo de queda na reunião de agosto”, diz Fontes.

Relembre os respectivos cenários econômicos nos ciclos de queda da Selic desde 1999:

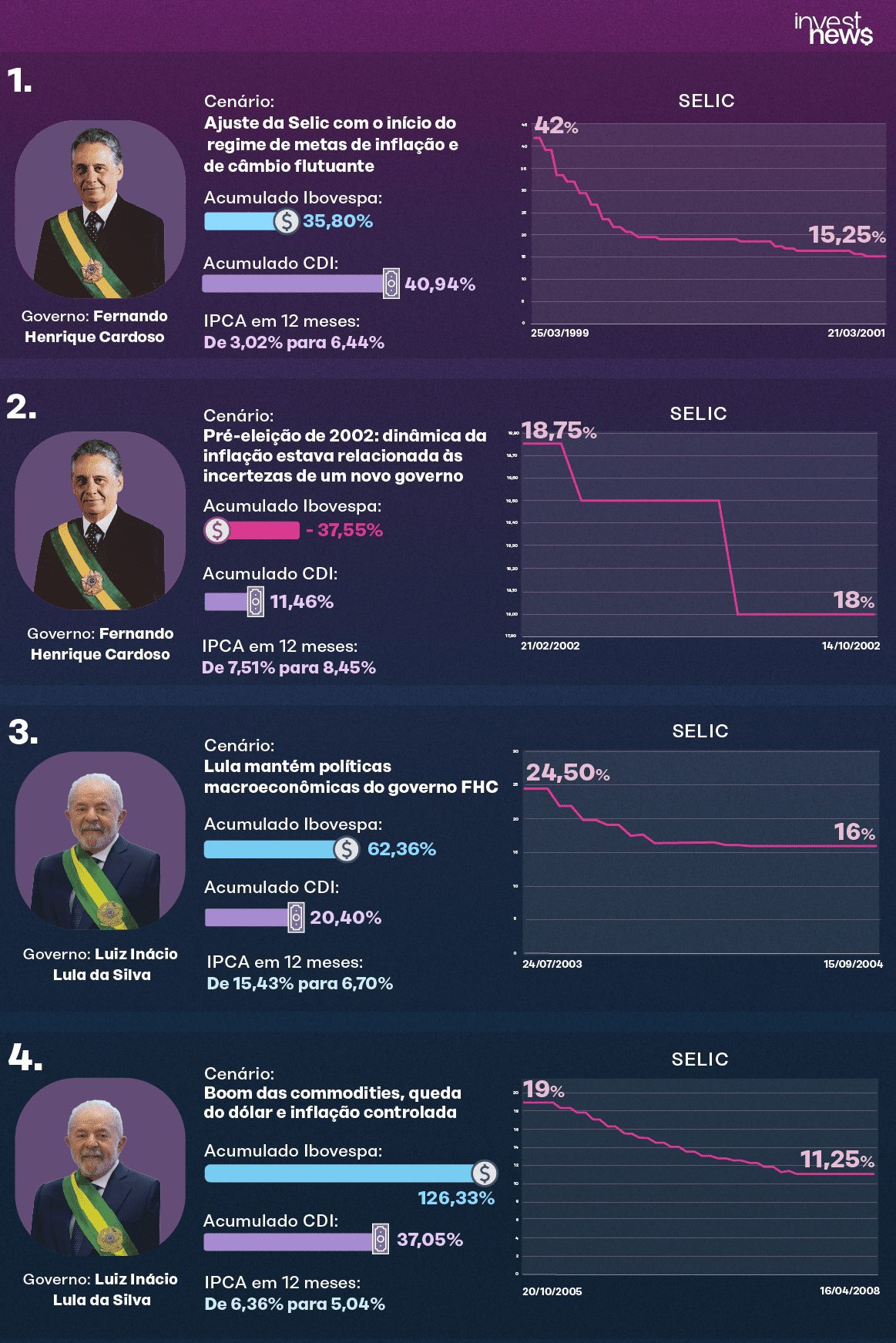

1º ciclo: de 25/03/1999 a 21/03/2001

Josilmar Cordenonssi, professor de Finanças e Economia da Universidade Presbiteriana Mackenzie, explica que, na estreia do regime de metas de inflação, o Banco Central foi muito conservador e começou com Selic de 45% ao ano, mas, ao contrário do regime anterior, de câmbio fixo, o câmbio se tornou outro canal para potencializar a política monetária.

Ainda de acordo com Cordenonssi, a partir daquele momento, como a taxa de juros muito alta atraía muitos dólares para comprar títulos brasileiros, isso fazia o real se valorizar, freando a inflação. Assim, segundo o professor, o Banco Central pode assim seguir reduzindo a Selic Meta rapidamente, sem esperar as reuniões pré-agendadas.

“Era um período de aprendizado, e este primeiro ciclo de queda foi mais em função do conservadorismo inicial, com uma Selic muito alta, mas em linha do que ocorria nas crises da época do câmbio fixo, a asiática e a russa. Assim, a queda inicial da Selic foi mais um processo de ajuste”

Josilmar Cordenonssi, professor de Finanças e Economia do Mackenzie

Neste cenário, o primeiro ciclo de queda da Selic se iniciou em 25 de março de 1999, passando de 42%, para 15,25% até 21 de março de 2001.

Já o IPCA no acumulado de 12 meses no início deste ciclo estava em 3,02% e foi para 6,44% em 21 de março de 2001.

2º ciclo: de 21/02/2002 a 14/10/2002

Cordenonssi relembra que o período foi marcado por expectativas para a eleição de 2002 no Brasil, em que Luiz Inácio Lula da Silva aparecia em primeiro lugar nas pesquisas de intenção de voto, gerando desconfiança de suas políticas econômicas.

“Na época, a diretoria do Banco Central percebeu que seria contraproducente subir a Selic para tentar controlar a inflação, pois a dinâmica dela era fortemente contaminada pela cotação do dólar e que era em função das incertezas em relação ao potencial novo governo”, explica o professor da Universidade Presbiteriana Mackenzie.

Trata-se do segundo ciclo de queda da Selic desde o início do regime de metas de inflação, com duração de 21 de fevereiro de 2002 a 14 de outubro de 2002, com a taxa de juros passando de 18,75% para 18%. Nas respectivas datas, o IPCA acumulado em 12 meses foi de 7,51% e de 8,45%.

3º ciclo: de 24/07/2003 a 15/12/2004

Este ciclo de queda da Selic tinha como pano de fundo, segundo Cordenonssi, o cumprimento de Luiz Inácio Lula da Silva do que ele havia prometido na “Carta aos Brasileiros”, mantendo as políticas macroeconômicas do governo Fernando Henrique Cardoso, ganhando a confiança do mercado.

“O risco percebido e o dólar caíram. A inflação teve uma queda rápida de mais de 17% ao ano (nos 12 meses terminados em abril/2003) para o nível de 5% em abril/2004”, relembra o professor.

Além disso, Paulo Feldmann, professor da FIA Business School, aponta que a taxa Selic foi reduzida pois não havia inflação elevada, e o objetivo era que a economia pudesse caminhar e os investimentos estrangeiros voltassem.

Neste cenário, a Selic passou pelo seu terceiro ciclo de queda desde o regime de metas de inflação, de 24,50% em 24 de julho de 2003 para 6,70% até 15 de dezembro de 2004. Nas respectivas datas, o IPCA no acumulado de 12 meses foi de 15,43% e 6,70%.

4º ciclo: de 20/10/2005 a 16/04/2008

Cordenonssi aponta que o período foi caracterizado pelo boom das commodities, queda do dólar e inflação comportada. Já Feldmann explica que, no período, o governo Lula estava bem consolidado, sedimentado e que o Brasil estava voltando a crescer e não havia perigo de inflação, por estar havendo entrada dólar no país, que ajudava a conter o avanço do IPCA.

“Entrada de dólar fortalecia a moeda interna. O real ficou forte, não teve inflação, e pôde-se baixar a taxa de juros para empresários se animarem em investir em negócios para gerar empregos”, detalha o professor da FIA.

Neste cenário, a taxa básica de juros do país entrou em seu quarto ciclo de queda, passando de 19% ao ano em 20 de outubro de 2005 para 11,25% ao ano até 16 de abril de 2008. Já o IPCA no acumulado de 12 meses, passou de 5,84% para 5,26% nas respectivas datas.

5º ciclo: de 22/01/2009 a 28/04/2010

De acordo com Cordenonssi, o quinto ciclo de queda da Selic foi provocado pela crise financeira internacional, cujo estopim foi a quebra do Banco Lehman Brothers em setembro de 2008.

“No início o Banco Central via o risco da inflação doméstica ser contaminada com a alta do dólar e não baixou a Selic, mas já no começo de 2009, vendo que a atividade econômica poderia ser afetada negativamente, ele iniciou um ciclo de queda de taxa de juros. Foi a primeira vez que o Brasil adotou políticas contracíclicas desde a implantação do Plano Real”, cita o professor do Mackenzie.

Já Feldmann avalia que a decisão do Banco Central do Brasil de baixar a taxa de juros foi inteligente. “Antes das crise de 2007 e 2008, o mundo parou e o Brasil, que depende da economia mundial, também. Em 2009, estava claro que a economia mundial iria cair e, para o Brasil não cair também, Lula determinou forte queda de juros. Foi bom para o Brasil, para estimular investimento estrangeiro”, explica o professor da FIA.

À época, a taxa Selic passou de 12,75% ao ano em 22 de janeiro de 2009 para 8,75% ao ano até 28 de abril de 2010. Do início deste ciclo de queda da Selic até o fim, o IPCA no acumulado de 12 meses foi de 5,84% para 5,26%.

- Descubra como calcular juros compostos de forma rápida

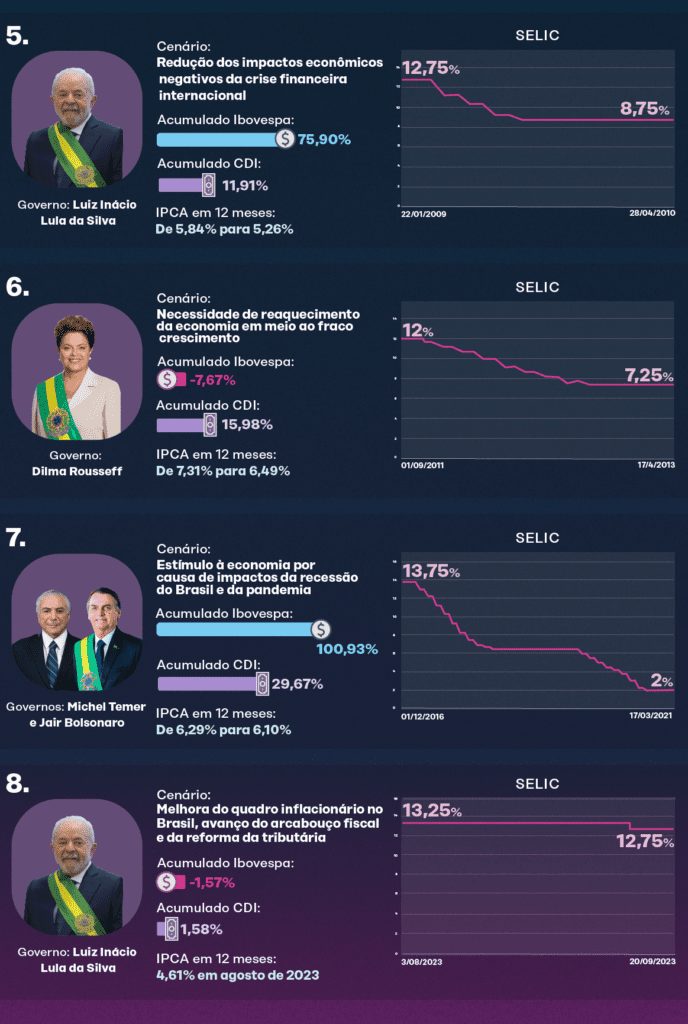

6º ciclo: de 01/09/2011 a 17/4/2013

Josilmar Cordenonssi afirma que, ao contrário de outros ciclos de queda, este começou quando a inflação ainda estava ascendente, mas que o presidente do Banco Central na época, Alexandre Tombini, justificava a decisão por causa do cenário externo.

Além disso, segundo o professor, o mercado percebia que a gestão do Banco Central não “mirava” no alvo, isto é, na meta de inflação, mas, sim, na faixa superior de tolerância, entre 4,5% (a meta oficial) e 6,5% (o teto) e que, de qualquer forma, a inflação recuou.

“A gestão de Alexandre Tombini perdeu muita credibilidade junto ao mercado financeiro, por causa do seu excessivo alinhamento ao governo Dilma. Nesta época, vigorava um congelamento informal de preço dos combustíveis, pois nunca foi uma política declarada. E o Copom reduziu a Selic em uma reunião de agosto de 2012, quando o mercado esperava uma alta da Selic, pois a inflação parecia sair do controle”

Josilmar Cordenonssi, professor de Finanças e Economia do Mackenzie

No sexto ciclo de queda da Selic desde o início do regime de metas de inflação, a taxa básica de juros passou de 12% ao ano em 1 de setembro de 2011 para 7,25% até 17 de abril de 2013. O IPCA no acumulado de 12 meses, por sua vez, caiu de 7,31% do início deste ciclo de recuo da Selic para 6,49% no fim do período de queda dos juros.

7º ciclo: de 01/12/2016 a 17/03/2021

No sétimo ciclo de queda da Selic, a taxa básica de juros do país passou de 13,75% ao ano em 1 de dezembro de 2016 para 2% ao ano até 13 de março de 2021.

Cordenonssi aponta que este ciclo foi propiciado pelo recuo rápido da inflação vinda do adiantamento do início da queda da Selic e da forte recessão econômica “provocada pelos erros de política econômica do governo Dilma”.

“Sempre era alegado que o risco externo era elevado, mas, nesta época, só o Brasil estava em recessão e o mundo já tinha superado a crise de 2008, a crise da dívida dos países do sul da Europa. A aprovação da PEC do teto de gastos auxiliou de sobremaneira nesta queda, pois o mercado teve uma percepção menor de risco fiscal”, explica o professor da Universidade Presbiteriana Mackenzie.

Feldmann lembra que, com o impeachment de Dilma Rousseff, Michel Temer assumiu o país em 2016 e precisava fazer economia “andar” e, para isso, baixou os juros.

“E isso seguiu até que Bolsonaro se elegeu e uma das primeiras medidas de Paulo Guedes para a economia andar foi baixar ainda mais a taxa de juros”, aponta o professor da FIA.

O período também foi marcado pela pandemia de covid-19, fazendo com que os juros seguissem em baixa na tentativa de amenizar os impactos econômicos provocados pela chegada do coronavírus.

8º ciclo: 3/08/2023

Em 3 de agosto de 2023, a taxa Selic entrou em seu oitavo ciclo de queda, após o Comitê de Política Monetária (Copom) reduzir os juros básicos da economia, em 0,5 ponto percentual, de 13,75% ao ano para 13,25% ao ano. Em agosto de 2023, o IPCA no acumulado de 12 meses ficou em 4,61%.

Cordenonssi explica que Luiz Inácio Lula da Silva começou o seu terceiro mandato como presidente do país com uma retórica pouco alinhada com as expectativas do mercado, defendendo os gastos sociais e colocando o equilíbrio das contas públicas em um segundo plano.

“Isto afugentou muitos investidores, e o dólar, que havia caído fortemente logo após a vitória dele no segundo turno, voltou a bater R$ 5,30. Entretanto, as nuvens de incertezas foram se dissipando na medida em que o Ministério da Fazenda foi entregando o plano do arcabouço fiscal e a reforma da tributária”, diz o professor da Universidade Presbiteriana Mackenzie.

Para Cordenonssi, embora o mercado tenha aprendido a separar o ruído político das políticas econômicas efetivas, isto retardou o início da queda da Selic.

O professor acrescenta ainda que uma boa parcela do mercado espera que a provável gestão de Gabriel Galípolo à frente do Banco Central seja parecida com a de Alexandre Tombini, em que a inflação rondava mais o teto superior de tolerância da meta de inflação do que no alvo da meta.

“De qualquer forma, é esperada uma longa trajetória de queda de 0,50 ponto percentual, por reunião, até o final de 2024 ou início de 2025”, diz Cordenonssi.