Após um ano da migração da base acionária do Banco Inter (INBR32) para a Nasdaq, bolsa de valores dos Estados Unidos, a companhia está no caminho das projeções traçadas quando optou pela mudança de mercado, segundo especialistas. A ação, no entanto, acumulou baixa de 6% no período. O desafio, agora, é manter a trajetória de alta da rentabilidade do negócio.

Analistas consultados pelo InvestNews reforçaram suas perspectivas após o balanço do segundo trimestre de 2023 da Inter&Co que superou as expectativas do mercado.

Quando o Inter anunciou que migraria seus papéis para a Nasdaq, entre as principais justificativas estavam acesso a um mercado maduro, diversificação da base de investidores e ampliação de oportunidades internacionais.

Rafael Ragazi, sócio e analista de ações da Nord Research, destaca que, desde então, o Inter focou em expandir sua base de clientes e em fazer precificação de sua carteira de crédito.

“O grosso aconteceu nos últimos 12 meses, com o objetivo de aumentar a rentabilidade da carteira de crédito e, mais especificamente no primeiro semestre de 2023, o foco foi na redução de despesas e isso, inclusive, permitiu um bom resultado no segundo trimestre. Mas, sem dúvida, o evento mais importante neste um ano foi a divulgação das metas de longo prazo da empresa, passando um guidance muito bom para o mercado”, avalia Ragazi.

Matheus Nascimento, analista da Levante Corp, destaca que, embora as ações do Inter tenham oscilado dentro de um ano na Nasdaq – reforçando o nível de volatilidade ligado às incertezas sobre o desempenho da companhia ao longo dos últimos trimestres -, desde o início deste ano, diante dos resultados positivos apresentados, o Inter vem mostrando evolução, especialmente nos segmentos centrais de atuação.

Migração para os EUA

Segundo o Banco Inter, quando optou pela migração de mercado no ano passado, os principais objetivos eram:

- Fortalecer o Inter como uma companhia global de tecnologia, com acesso ao mercado de capitais mais maduro do mundo;

- Fortalecer ainda mais a governança corporativa;

- Ampliar possibilidades, como a participação em futuras oportunidades internacionais de mercado, aquisição de ativos estratégicos, consolidação e combinações de negócios, entre outras;

- Diversificar a base de investidores;

- Oferecer aos investidores a possibilidade de negociar no maior mercado de capitais do mundo.

Ragazi avalia que o Banco Inter está se fortalecendo como uma companhia global e isso se explica, por exemplo, segundo o analista, pelo número de 1,8 milhão de clientes na conta global do banco.

“Isso está acontecendo e vai continuar acontecendo nos próximos anos, tende até a se acelerar porque o Inter pretende entrar em outros países na América Latina e também na Europa. Então, é um processo que está em andamento”, afirma Ragazi.

Em relação ao acesso ao mercado de capitais americano, o analista da Nord acredita que possa ser um diferencial futuro.

Sobre a governança corporativa, Ragazi aponta que houve mudança no último ano e uma melhora significativa, com destaque para a chegada de executivos com conhecimento do segmento.

Já sobre possibilidades do Inter realizar aquisições ou combinações de negócio, o analista da Nord explica que, por enquanto, não há nada no radar, mas é algo que, de fato, pode acontecer no futuro, o que pode acelerar os planos do Inter para entregar seus resultados.

Em relação à diversificação da base de investidores, o analista da Nord destaca que trata-se de um processo natural com a listagem nos Estados Unidos e que isso também está acontecendo.

Já Nascimento destaca que o processo de listagem na Nasdaq pressupõe níveis elevados de governança corporativa, o que o mercado enxerga de maneira positiva.

O analista da Levant Corp diz acreditar que o maior desafio do banco, enquanto empresa de tecnologia, esteja em seguir evoluindo em termos de rentabilidade do negócio, o que tende a elevar o potencial em operações de fusões e aquisições, solução recorrente no setor de tecnologia em nível global.

No caminho certo?

Para Ragazi, a migração da base acionária do Inter para os Estados Unidos fez sentido para tornar a companhia mais global, pelo fato de o banco enxergar um potencial grande da operação no país.

“Vale ressaltar também que com a reorganização societária que foi realizada, eles passaram a ter uma estrutura de holding. Eles tiraram algumas coisas que estavam debaixo do banco, colocaram na holding. Isso destrava o crescimento dessas outras operações que estavam sendo travadas por causa da estrutura societária da empresa”, aponta o analista.

Para Nascimento, o Inter tem grandes avenidas a percorrer nos diversos nichos em que atua, tanto nos serviços prestados quanto na oferta de produtos.

“O ambiente de negócios no setor techfin no Brasil possui pontos muito atrativos, dada a ineficiência de um mercado tipicamente emergente. Então, em nossa visão, entendo que o Inter possui grande potencial de expansão, analisando seu segmento de atuação”.

Matheus Nascimento, analista da Levante Corp.

Juros dos EUA: perigo?

A migração do Inter para a Nasdaq aconteceu no início do ciclo de alta dos juros dos Estados Unidos. No final de julho de 2022, o Federal Reserve elevou a taxa de juros do país em 0,75 ponto porcentual pela segunda vez consecutiva, para um intervalo entre 2,25% e 2,50% ao ano, sendo à época o maior valor da taxa no país desde dezembro de 2018.

De lá para cá, a taxa seguiu em ritmo de alta, chegando à atual faixa 5,25% a 5,5% ao ano atualmente. Veja:

Ragazi explica que os juros americanos não impactam diretamente os resultados do Banco Inter, mas sim a taxa Selic, que, em um ciclo de queda, colabora com a queda da inadimplência, melhora a rentabilidade da operação de crédito do banco, a captação de recursos na área de investimentos, que também permite um consumo maior no marketplace.

O analista da Nord alerta, no entanto, que o momento de possível fim do ciclo de alta de juros nos Estados Unidos e um posterior início de queda afeta diretamente o humor e o apetite ao risco do mercado americano.

“A tendência é que, com os juros parando de subir e começando a cair nos Estados Unidos, mais dinheiro vai fluir para a bolsa nos próximos anos e isso pode ajudar na alta do papel. Mesmo se o Inter não estivesse listado nos Estados Unidos, influencia indiretamente, pois afetaria o fluxo de capital vindo para o Brasil, com mais apetite ao risco”, explica Ragazi.

Já Nascimento lembra que o ciclo de aperto monetário no mundo impacta fortemente diversos setores da economia, mesmo os mais anticíclicos ou os mais sensíveis, como é o caso do setor de tecnologia.

“Diria que os desafios do banco estão atrelados ao nível de inadimplência crescente no mercado de crédito brasileiro e à dificuldade do governo americano em realizar o chamado soft landing, que significa baixar a inflação com o menor impacto possível na economia do país”, cita o analista da Levante Corp.

Ação e BDR do Inter

De acordo com dados da TC/Economatica, em um ano listada na Nasdaq, a ação do Banco Inter (INTR) acumulou perda de 6,03%. No acumulado do mesmo período, o BDR também ficou no negativo, de 12,44%. Compare:

Nascimento aponta que, em termos de performance, a ação do Inter iniciou a cotação na Nasdaq a US$ 3,98 na abertura do pregão do dia 23 de junho de 2022, quando começou as negociações na bolsa dos Estados Unidos, chegando a alcançar US$ 4,63 em setembro.

No entanto, o analista destaca que o papel atingiu sua mínima em março deste ano, quando a cotação chegou a US$ 1,40 por ação. Após este período, os papéis têm se recuperado, voltando à região dos U$3,95 por ação.

O analista lembra ainda que, embora o Inter esteja listado na Nasdaq, o maior volume de negociação está nos BDRs negociados na bolsa brasileira, onde os níveis de liquidez diária são mais altos que os volumes de negociação diretamente na bolsa americana.

“Além disso, enxergamos a evolução do real e da moeda americana neste período, o que impacta também a comparação dos retornos das ações, em dólar, e dos BDRs, em real”, destaca o analista da Levante Corp.

Segundo Rafael Ragazi, analista da Nord, essa alta recente do ativo nos últimos meses está relacionada ao movimento de queda dos juros futuros no Brasil, principalmente, de março em diante, especialmente diante das expectativas em torno do arcabouço fiscal.

Oportunidade?

Com o início do ciclo de que da da Selic, o analista da Nord explica que a tendência é que essa melhora do humor mercado continue. Ele diz que, para os próximos anos, a tendência é que a bolsa suba em meio ao movimento de juros caindo no Brasil.

“Então, a ação do Inter, que é de crescimento, que são mais sensíveis aos juros, com a soma dos resultados e juros caindo, vemos um potencial muito grande para o ativo”, estima Ragazi.

O analista da Nord avalia que o Inter está muito barato em bolsa de valores frente ao que o banco se propôs a entregar e que o mercado ainda não atualizou suas projeções de resultado.

“Se o Inter entregar metade do guidance, ainda assim já está muito barato, é um baita potencial de valorização. O Inter está valendo menos de R$ 8 bilhões na bolsa”, diz. “Na minha visão, as ações do Inter são uma das melhores oportunidades que a gente tem na bolsa no momento”, diz o analista da Nord.

Resultados do 2º trimestre

A Inter&Co registrou lucro líquido de R$ 64 milhões, um salto de mais de 300% em relação ao mesmo período do ano passado. A receita líquida totalizou R$ 1,150 bilhão no período, um crescimento de 31,1% na comparação com igual etapa de 2022.

O lucro líquido antes de impostos (Ebitda) atingiu a cifra de R$ 80 milhões no segundo trimestre de 2023, contra R$ 11,9 milhões de igual etapa de 2022. Já a margem financeira cresceu 13% no trimestre ante igual período do ano anterior, para R$ 802 milhões.

O Inter conquistou 1,5 milhão de novos clientes no trimestre contra os primeiros três meses do ano, chegando a uma base de 28 milhões. Já a carteira de empréstimos do Inter cresceu cerca de 5% em relação ao trimestre imediatamente anterior, para 26,5 bilhões de reais.

A taxa de inadimplência acima de 90 dias se deteriorou ligeiramente, para 4,7%.

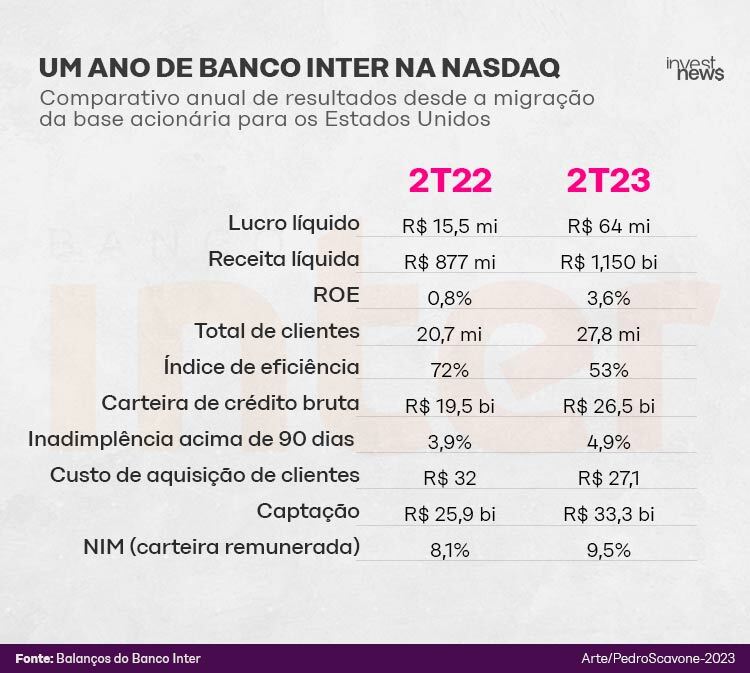

Veja comparativo anual dos resultados do Banco Inter:

Ragazi avalia que trata-se do melhor resultado que o Inter já entregou, com destaque positivo para o índice de eficiência – que, de acordo com o analista da Nord, quanto menor, melhor.

“O mais importante do que o resultado em si foi a indicação de que ele representa um ponto de inflexão na história do Inter, quando os resultados vão finalmente começar a aparecer”, cita o analista.

Já entre o destaque negativo, Ragazi aponta a inadimplência. Embora não tenha ficado fora do que tem sido observado no sistema financeiro como um todo, atrapalha o resultado e segura o crescimento da carteira de crédito, segundo ele.

Na mesma linha, Nascimento destaca os níveis de crescimento na inadimplência como preocupantes, não somente para o Inter, mas para o segmento todo.

Por outro lado, o analista da Levante Corp avalia que os resultados do banco foram robustos do ponto de vista de crescimento nos segmentos atrelados a carteira de crédito, que tem um mix atrativo.

Perspectivas

Ragazi relembra que, desde o IPO, o Inter focou em dois aspectos: aumentar a base de clientes e expandir ecossistema de produtos e serviços

“Agora nos próximos 5 anos, o banco Inter pretende continuar em um ritmo acelerado, mantendo o crescimento de cerca de 8 milhões de clientes por ano, mas dando ênfase ao engajamento, rentabilização da base, alavancagem operacional, ao aumento do uso de capital. Essas iniciativas terão como resultado aumento da eficiência e dos lucros do banco”.

Rafael ragazi, analista da nord.

Para Nascimento, o ponto de maior atenção para o banco está atrelado ao nível de rentabilidade geral do negócio, medido pelo ROE do banco, que, segundo o analista, embora venha crescendo nos últimos trimestres a um ritmo forte, ainda fica muito aquém dos pares do setor.

Paralelamente, a evolução dos números ligados à estrutura de capital do banco também seguirá sob análise, de acordo com Nascimento.

“Isso quer dizer que o gerenciamento do índice de Basiléia, índice de cobertura e provisões serão determinantes para avaliar, em termos qualitativos, os próximos resultados do banco”, aponta Nascimento.