LEIA MAIS: Petrobras tem chances reais de se tornar a 2ª maior petroleira do mundo

Como em todo namoro, a 3R só teve olhos para a Enauta porque o relacionamento de três meses de negociação com a PetroReconcavo já tinha esfriado. Iniciada em meados de janeiro, a conversa entre as duas empresas seguiu até o início de abril, quando em tempo recorde a Enauta anunciou um acordo para combinar seus negócios com a 3R, criando uma companhia com potencial de ser a maior petroleira independente (“junior oil”) do país.

A princípio, o casal 3R-Enauta chegou a estender bandeira branca para a concorrente, sinalizando interesse de tê-la como eventual sócia no futuro. “A gente vê potencial para continuar as discussões com a PetroReconcavo. A possibilidade de consolidação está contemplada nos planos futuros da [nova] companhia”, disse à época Décio Oddone, então CEO da Enauta e hoje diretor-presidente da nova 3R.

Mas a verdade é que o desgaste nas negociações entre 3R e PetroReconcavo praticamente fechou as portas para qualquer fusão. “Acho muito difícil”, resume uma pessoa que participou das conversas. “O perfil da base acionária e as estratégias são muito diferentes.” Recentemente, a nova 3R já admitiu publicamente que a negociação não está mais em pauta.

Duas visões sobre o futuro

A diferença principal entre 3R e PetroReconcavo, relataram as fontes, está em como cada uma enxerga o mercado. Enquanto a 3R quer acelerar seu crescimento e promover uma consolidação entre seus concorrentes, buscando retornos no curto prazo, a PetroReconcavo entende que o negócio de óleo e gás é de longo prazo e prefere ter uma gestão mais conservadora do seu endividamento – embora a aquisição de rivais também seja um desejo.

A combinação das duas visões – uma mais ousada e outra mais conservadora – era a aposta de quem defendia a junção de 3R e PetroReconcavo: a expectativa era a de que nasceria ali uma empresa com uma dívida mais controlada e com capacidade para investir em aquisições.

A estimativa era de que a nova empresa teria uma alavancagem, que é a relação entre a dívida líquida e o lucro operacional (Ebitda), de 1,4 vez, número considerado aceitável para uma petroleira. Por ser uma atividade de capital intensivo, quanto menor a alavancagem, melhor.

Esse foi um dos argumentos da Maha Energy, acionista da 3R que propôs a fusão com a PetroReconcavo em 17 de janeiro. A Maha é controlada pelo fundo Starboard, que foi quem criou a 3R Petroleum, listou-a na B3 em 2020, e depois vendeu parte de sua participação e deixou de ser acionista relevante, em 2022.

LEIA MAIS: Sem ‘saldão’ da Petrobras, petroleiras juniores cercam as ‘micro oils’

Em janeiro deste ano, o Starboard, indiretamente, voltou para o capital da 3R com a compra de uma participação via Maha. O endividamento da 3R começava a preocupar o mercado – a companhia encerrou o segundo trimestre deste ano com uma alavancagem de 2,8 vezes. E o Starboard, comandado pelo executivo Paulo Thiago Mendonça, se propôs a ajudar os dois principais acionistas da antiga 3R: as famílias Bartelle, fundadora da Grendene e Vulcabrás (representados na 3R por André Bartelle), e a Gerdau, da siderurgia (com Richard Gerdau Johannpeter).

Mendonça fora convocado, relata uma das fontes, para buscar uma solução de curto prazo para a 3R. Daí surgiu a proposta de fusão. À época, o Starboard, por meio da Maha, ofereceu os ativos de exploração de petróleo em terra firme (“onshore“) da 3R para a PetroReconcavo com uma relação de troca de um para um.

Ou seja, a “nova” PetroReconcavo seria metade do grupo de acionistas da 3R e metade dos controladores da PetroReconcavo, que ficaria com a gestão de tudo. “O problema é que foi tudo muito rápido. O Paulo Mendonça, apoiado por esses acionistas, foi muito agressivo. Não fazia sentido a 3R ser absorvida pela PetroReconcavo.”

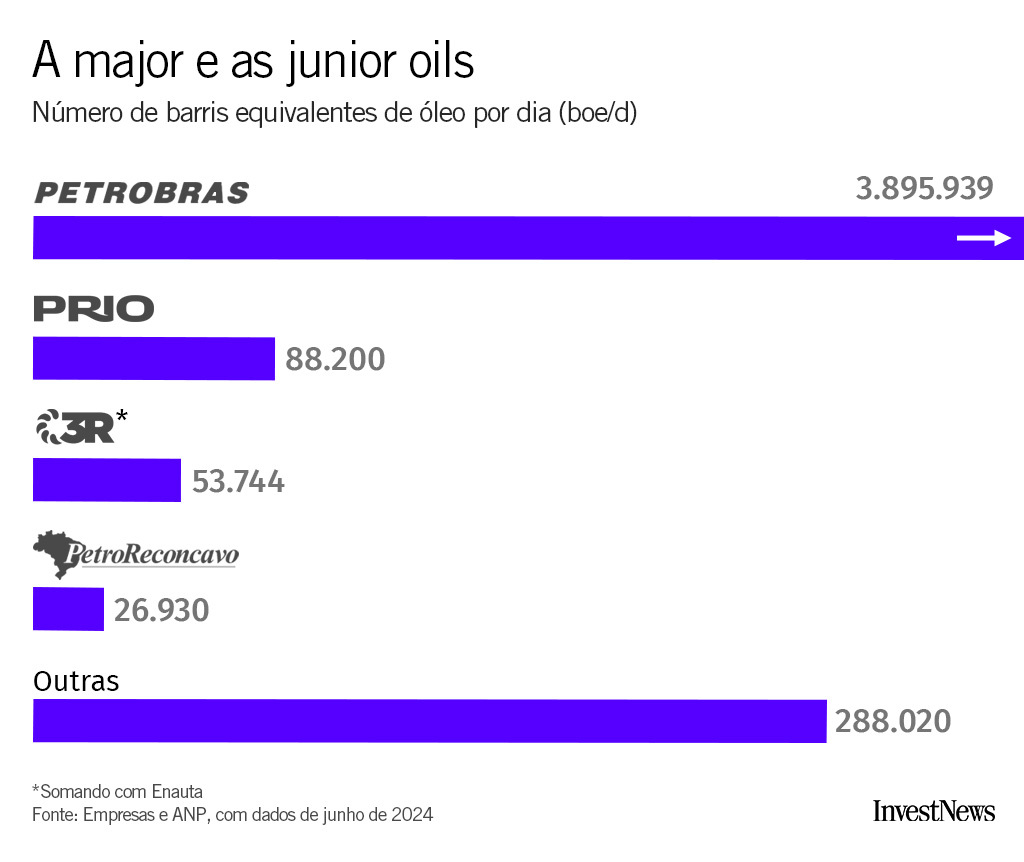

Se a proposta fosse aceita, nasceria ali uma empresa capaz de produzir 70 mil barris de petróleo por dia, chegando próxima da maior petroleira independente, a Prio, que pode entregar 100 mil barris por dia em bons momentos. Em outra frente, os ativos de exploração em alto mar (“offshore“) da 3R ficariam de fora do negócio, em uma empresa separada.

Desde o início, a proposta da Maha não foi bem recebida pela PetroReconcavo. Internamente, a avaliação foi de que a dupla Starboard/Maha teria demonstrado desconhecimento sobre o negócio da empresa baiana. “A oferta não fazia sentido. Foi uma proposta com uma relação de troca muito superficial”, diz uma pessoa próxima da companhia do Recôncavo Baiano.

O embaraço

As diferenças estratégicas começaram a pesar logo nas primeiras conversas. De um lado, a 3R Petroleum buscava dar tração ao negócio, inclusive trocando membros de seu conselho de administração com o objetivo de acelerar as negociações. Do outro, da PetroReconcavo, não havia pressa. Documentos demoravam dias para serem enviados.

A postura da PetroReconcavo foi vista pela 3R como “soberba” e as conversas começaram a desandar. O alvo das críticas foi o Opportunity, banco que é o acionista de referência da PetroReconcavo e investe na companhia há mais de 20 anos. “O Opportunity não estava disposto a negociar em igualdade de condições e sempre se colocava em posição de poder”, critica um dos envolvidos. Do outro lado da mesa, a situação era vista como natural de uma negociação complexa.

Três é demais

Quase três meses após o início das negociações 3R e PetroReconcavo, o jogo mudou.

Correndo por fora, a Enauta, que até 2023 era controlada pelo Grupo Queiroz Galvão, estava com um acionista de referência novo: o Bradesco. Em março deste ano, o banco converteu dívidas do Queiroz Galvão em ações da petroleira, tornando-se assim o maior acionista, com 25,5% do capital.

Com isso, a base acionária passou a ser dominada por empresas do setor financeiro – além do Bradesco, as gestoras Jive (15,6%) e Vinci (2,6%) e os bancos Santander (6%) e BNDESPar (4,2%) –, que buscavam um parceiro estratégico para agregar valor ao negócio.

Décio Oddone, experiente executivo que fez carreira na Petrobras e era o CEO da Enauta, percebeu que tinha um grupo de acionistas em busca de um parceiro estratégico e que, do outro lado, o noivado de 3R e PetroReconcavo não andava bem. Foi ele quem tomou a iniciativa do negócio com a 3R. Em 1º de abril, as conversas entre Enauta e 3R se tornaram públicas. No dia 10 de abril, assinaram um memorando de entendimentos (MoU, em inglês), que desaguou na conclusão do negócio em 1º de agosto.

O grupo de acionistas da Enauta ficou com 47% da empresa combinada, enquanto o da 3R ficou com 53%. A nova empresa nasce com potencial para produzir 110 mil barris por dia já no ano que vem, de acordo com projeções do Itaú BBA, o que a tornaria a maior petroleira independente do país. A alavancagem prevista para este ano é de 1,9 vez o Ebitda.

Procurada, a 3R não comentou, mas disse que está atenta “às oportunidades em sua área de atuação”. A PetroReconcavo não respondeu.

Futuro

Virada a página, a nova 3R e a PetroReconcavo seguem como rivais na consolidação das junior oils, como também são conhecidas as petroleiras independentes.

No caso da PetroReconcavo, volta e meia surgem rumores de que poderia haver uma combinação de negócios com a produtora de gás natural Eneva, mas as conversas nunca avançaram. Já a 3R afirmou que fará uma revisão de seu novo portfólio e não descarta a venda de ativos que não forem estratégicos.

Além da dupla, a Prio (ex-PetroRio), a maior petroleira independente do mercado, também deve ser considerada neste xadrez de consolidação, conforme já contou o InvestNews.

Apesar das diferenças e do casamento desfeito, a relação entre 3R Petroleum e PetroReconcavo ainda é cordial. Uma depende da outra em um campo em que as duas operam no Rio Grande do Norte. Portanto, negociações e parcerias entre as duas seguirão ocorrendo.

Mas ter as duas petroleiras sob o mesmo guarda-chuva, aí já é uma outra história.