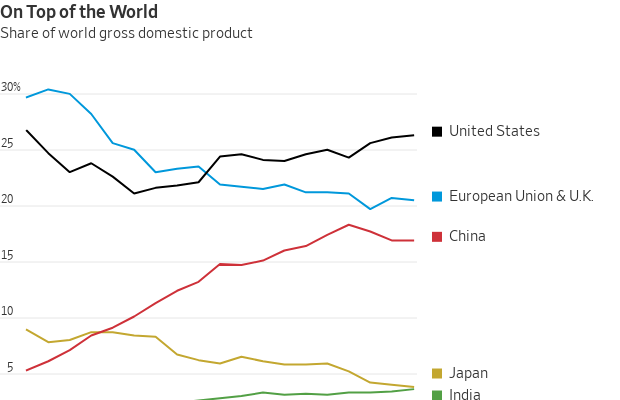

Isso se baseia nas últimas projeções do Fundo Monetário Internacional. De acordo com o FMI, a participação da Europa no PIB mundial caiu 1,4 ponto percentual desde 2018, e a do Japão, 2,1 pontos. Já a participação dos EUA, por outro lado, subiu 2,3 pontos.

A participação da China também aumentou desde 2018. Mas, em vez de ultrapassar os EUA como a maior economia do mundo, a economia chinesa diminuiu de tamanho para 64% do tamanho dos EUA, ante 67% em 2018.

Em outras palavras, apesar das guerras comerciais, da pandemia, da inflação e das divisões sociais, os EUA estão se aproximando de seus pares econômicos com base nessa métrica, reconhecidamente simples.

Uma ressalva: esses números são baseados em preços e taxas de câmbio atuais. Usando o poder de compra, que ajusta os diferentes níveis de preços entre os países, a participação dos EUA no PIB mundial seria menor e a dos grandes mercados emergentes, como China e Índia, muito maior.

Mas você não paga pelo petróleo, iPhones ou projéteis de artilharia pelo poder de compra. Preços e taxas de câmbio atuais capturam melhor o poder econômico relativo de um país. Além disso, as moedas são barômetros da força econômica, e os EUA superaram seus pares mesmo após ajustar a inflação e as taxas de câmbio.

O crescimento econômico real dos EUA tem sido muito mais rápido do que o do Japão ou da Europa nos últimos dois anos. A China cresceu mais rapidamente, mas há motivos para suspeitar que seus dados superestimam a realidade.

Os salários nos EUA (ajustados para a inflação) estão aproximadamente no mesmo nível do período anterior à pandemia, enquanto estão mais baixos em outras economias avançadas, descobriu o FMI.

Isso não sugere de forma alguma que os americanos devam estar satisfeitos com salários reais estagnados ou alta inflação só porque as pessoas em outros lugares estão ainda mais miseráveis.

Ainda assim, vale a pena estudar os motivos pelos quais os EUA estão se destacando. Em poucas palavras, há uma razão encorajadora e uma preocupante.

A razão encorajadora é que, estruturalmente, os EUA continuam a inovar e a colher recompensas, como indicado pelas ações das gigantes de tecnologia e pela adoção de inteligência artificial. Os EUA têm se saído melhor em aumentar a produtividade (produção por trabalhador).

Também se beneficiou do que os economistas chamam de termos de comércio: o preço do que exporta, especialmente gás natural, subiu mais do que o preço do que importa. Na Europa, aconteceu o oposto.

A segunda razão, mais preocupante para um crescimento mais forte nos EUA é o endividamento do governo, incluindo o corte de impostos de 2018 do ex-presidente Donald Trump, o alívio bipartidário da covid-19 em 2020 e o estímulo do presidente Biden em 2021.

Na verdade, Washington continua a injetar estímulo, embora não com esse rótulo: centenas de bilhões de dólares em benefícios para veteranos, infraestrutura, fabricação de semicondutores e energia renovável.

Os déficits dos EUA têm sido cerca de 2% do PIB acima do esperado pelo FMI no final de 2022. Eles são os mais altos, de longe, entre as principais economias avançadas no futuro previsível.

A longo prazo, os déficits inflam as contas de juros futuras e restringem o investimento privado. Mas eles podem estar levando a desequilíbrios perigosos agora. Os déficits foram justificados quando o desemprego estava alto, a demanda privada era moribunda e a inflação e as taxas de juros eram baixas. Nada disso é verdade agora.

Em vez disso, Biden e o Congresso continuam a estimular a demanda em uma economia que já tem o bastante. Até fevereiro, Biden havia cancelado US$ 138 bilhões em dívidas estudantis e acabou de apresentar planos para cancelar bilhões a mais, o que aumenta diretamente o poder de compra dos devedores. Dos US$ 95 bilhões em ajuda para Ucrânia, Taiwan e Israel aprovados pelo Congresso, US$ 57 bilhões fluirão de volta para os produtores dos EUA na forma de mais compras de armas.

É uma das razões pelas quais a inflação, embora menor do que há um ano, estagnou acima da meta de 2% do Federal Reserve. O FMI acredita que a inflação subjacente (que exclui alimentos e energia) está meio ponto percentual mais alta do que seria devido à política fiscal.

Isso, por sua vez, está impedindo o Fed de reduzir as taxas de juros de curto prazo. Isso, juntamente com a enxurrada de dívida do Tesouro para financiar o déficit, está elevando os rendimentos dos títulos de longo prazo.

Os livros-texto preveem que uma combinação de política monetária rígida e fiscal frouxa atrairá capital do exterior e aumentará o dólar. Isso muitas vezes precipitou crises financeiras em mercados emergentes, à medida que as taxas de câmbio são desvalorizadas, os governos entram em default e os bancos quebram.

Em 1971, a alta inflação nos EUA e os déficits do governo levaram a um dólar sobrevalorizado e déficits comerciais. Após a administração Nixon impor uma sobretaxa de 10% sobre as importações, a Alemanha Ocidental e o Japão concordaram em reavaliar suas moedas em relação ao dólar.

Em 1985, o roteiro se repetiu: Taxas de juros mais altas nos EUA e déficits orçamentários haviam elevado o dólar e o déficit comercial. No Plaza Hotel de Nova York, em setembro daquele ano, a administração Reagan persuadiu autoridades japonesas e europeias a aumentarem suas moedas em relação ao dólar. Isso foi seguido por ações comerciais contra o Japão, especialmente em relação a automóveis e semicondutores.

O dólar realmente subiu este ano. Isso não minou os mercados emergentes, que geralmente estão em melhor forma do que em eras de crise anteriores, embora o risco mereça ser observado. No entanto, pode desestabilizar a economia internacional de outra forma: através do protecionismo.

A solução macroeconômica seria que os EUA estimulassem menos sua economia e que a China estimulasse mais a sua. Nenhuma dessas possibilidades parece provável. E ao contrário de 1971 e 1985, quando a Alemanha Ocidental e o Japão se sentiram compelidos a elevar suas moedas para acalmar os EUA — seu aliado e protetor —, a China não sente essa obrigação.

O resultado quase certamente será mais pressão protecionista. Biden já está planejando tarifas mais altas sobre a China. Se Trump retornar à Casa Branca, não espere nenhuma ação sobre o déficit e, se seu primeiro mandato servir de prenúncio, mais tarifas e uma tentativa de enfraquecer o dólar.

A economia dos EUA pode ainda ser a líder, mas o reinado não será harmonioso.

Traduzido do inglês por InvestNews