MAIS:

- Os melhores e piores investimentos do primeiro semestre

- 1 em cada 3 fundos de ações batem o Ibovespa na crise

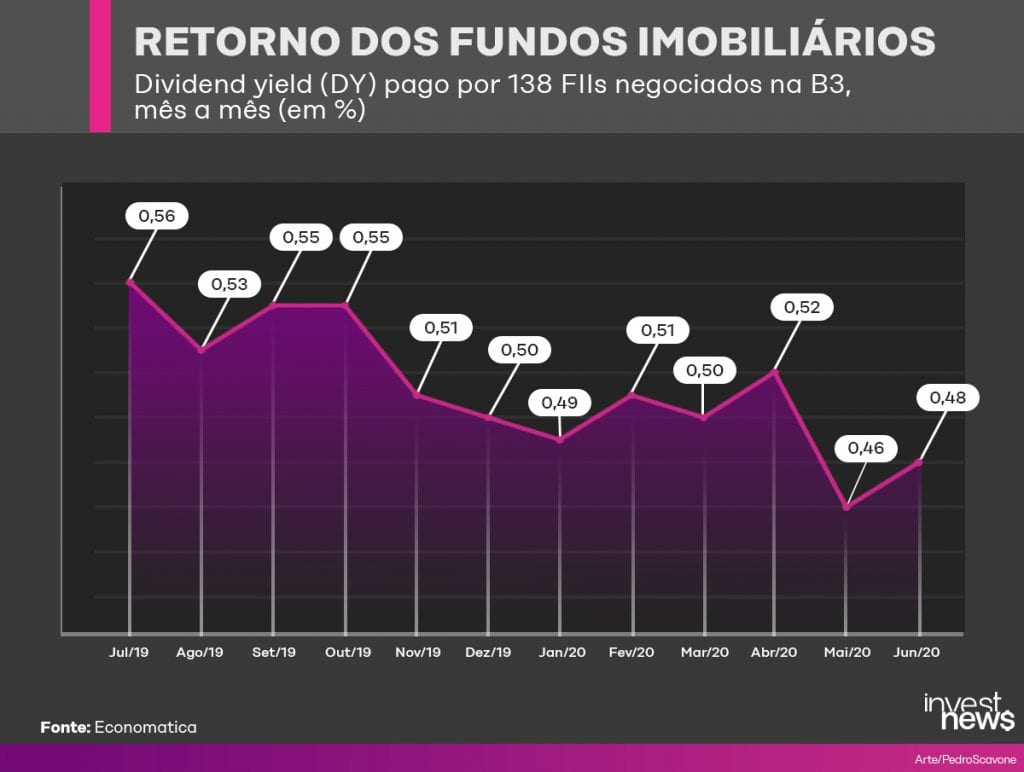

Os dividendos pagos por cota foram de R$ 195,90 no mês passado, ainda bem abaixo do que se via antes da pandemia. Ainda assim, cresceram 17% em relação a maio, quando atingiu o menor valor da amostra de 12 meses, de R$ 167,30. Já o dividend yield dos fundos imobiliários (valor dos dividendos em relação ao preço da cota do fundo) subiu para 0,48% em junho, ante 0,46% em maio — quando o indicador chegou ao fundo do poço.

O especialista em fundo imobiliários e educador financeiro Nathan Octavio acredita que a queda da distribuição dos rendimentos em maio foi algo momentâneo. “Claro que alguns fundos tiveram saída de inquilinos, mas a maior parte foi apenas de postergações de pagamento de aluguel. Esse valor será recebido mais para frente, o que irá compensar essa diminuição de curto prazo”, argumenta.

Aluguel atrasado e imóveis vagos

Os fundos de “tijolo” — aqueles que investem em imóveis físicos e vivem da renda de aluguel — foram os mais castigados pelas medidas de restrição contra a covid-19, mas em junho conseguiram valorizar 6%, segundo dados do Banco Inter. Em menor intensidade, os fundos de papel (que investem em títulos imobiliários e recebíveis) sofreram com o aumento da inadimplência dos inquilinos.

Mas, de longe, a situação mais grave foi vista nos fundos que investem em shopping centers. A queda das cotas foi de 21% no primeiro semestre, segundo levantamento feito pelo Banco Inter. Sem atividades por quase quatro meses, boa parte não conseguiu manter os rendimentos dos aluguéis pagos pelos lojistas, uma vez que o valor é definido por um percentual das vendas.

Os estabelecimentos que viram o faturamento despencar foram obrigados a reduzir automaticamente o valor dos aluguéis para o mínimo permitido nos contratos. Este aluguel era o que garantia uma renda mensal aos cotistas destes FIIs. Para piorar, a reabertura gradual das lojas em junho trouxe um retorno abaixo do esperado nas vendas.

Segundo a Associação de Lojistas de Shoppings (Alshop) e a Associação Brasileira dos Lojistas Satélites (Ablos), as lojas passaram a vender entre 15% e 20% do que faturavam no mesmo período do ano passado. “Sem contar que os lojistas estão demandando descontos e flexibilidades ainda maiores. Enquanto a circulação de pessoas não retornar ao normal, vamos ver impactos no segmento”, avalia Octavio.

Home office: ameaça para os FIIs?

Além do risco de crédito, a nova ameaça aos fundos imobiliários é a devolução de imóveis pelos locatários, principalmente os corporativos, diante da crescente adesão das empresas ao home office e sua consequente redução dos custos.

Foi o que aconteceu com o BB Progressivo II, negociado na bolsa sob o código BBPO11. Dono de imóveis ocupados pelo Banco do Brasil em contratos que vencem em dois anos, o fundo desvalorizou quase 12% na primeira semana de julho, depois que o banco anunciou que estuda devolver 19 de seus 35 prédios corporativos, como parte da redução de custos e a permanência de seus funcionários em home office no pós-pandemia.

Investidores se assustaram e o valor das cotas despencou mesmo que o BB não tivesse detalhado quais imóveis serão desocupados e após o próprio BBPO11 informar que não foi informado sobre qualquer devolução. A notícia também afetou o retorno dos fundos BB Progressivo (BBFI), que possui somente dois imóveis ocupados pelo banco — sendo que o contrato do maior vence este ano, e o BB Renda Corporativa (BBRC11), que nem possui imóveis comerciais.

O principal imóvel do BBPO11 teve seu contrato de aluguel renovado para 2027, tornando improvável a devolução pelo BB, segundo Octavio, já que ele teria que pagar multa por todo esse período. Os outros imóveis do fundo têm aluguel com vencimento em 2022, o que geraria uma multa menor. Se a devolução se confirmar, o fundo teria que correr atrás de outros inquilinos. “O BBPO11 nunca passou por uma situação parecida, por isso nem temos um histórico para comparar”, diz Octavio.

Sobre o risco de mais empresas adotarem o modelo permanente de home office, o especialista em FIIs acredita que o mais provável é a popularização de um modelo híbrido, com os funcionários trabalhando parte do tempo em casa, parte no escritório. Isso levaria a uma redução na ocupação de imóveis comerciais. Ele defende que, nesse momento, será muito importante separar o joio do trigo. “Fundos com imóveis AAA e com equipes de gestão atentas terão uma vantagem competitiva, pois quando uma empresa que ocupa mais de um imóvel quiser reduzir a área locada, vai preferir manter-se em um imóvel de padrão diferenciado e com um relacionamento mais estreito”, defende.

Galpões logísticos sofreram menos na crise

Um dos segmentos que menos sofrerem entre os FIIs durante a crise foi o de galpões logísticos, considerados os mais resilientes em meio à pandemia do novo coronavírus. Um dos motivos foi o aumento na demanda por compras pela internet, que intensificou a atividade em centros de distribuição de empresas do comércio eletrônico como a Amazon, Magazine Luiza e outras varejistas.

O valor das cotas negociadas no IFIX, índice que reúne dos fundos imobiliários mais negociados da B3, voltou a subir nos meses de maio e junho, mas não o bastante para recuperar as perdas da quarentena. No ano, o indicador recua 14,11% até esta quarta-feira (15), enquanto o Ibovespa acumula desvalorização maior, ao redor de 12% no mesmo período.

Novos cotistas durante a pandemia

Apesar dos tropeços, a pandemia não interrompeu a entrada em peso de novos investidores de FIIs na bolsa brasileira. O número de cotistas de fundos imobiliários saltou de 715 mil no começo do ano para quase 850 mil no primeiro semestre.

A taxa básica de juros no patamar de 2,25% ao ano tem ajudado a incentivar uma migração de recursos não só para o mercado de ações, mas também para este segmento de renda variável (mesmo que, na prática, os FIIs acabem tendo “um pé” na renda fixa por sua característica de distribuir dividendos mensais). Essa chegada de participantes nos fundos tende a valorizar as cotas e, por efeito, ajuda a atrair ainda novos cotistas.

Para separar o joio do trigo ao escolher um fundo, especialistas recomendam buscar aqueles negociados abaixo do custo de reposição. Esse custo é obtido pela soma do valor necessário para construir um imóvel (valor do terreno, custo da obra e das licenças para construção, juros etc). Para chegar a esse valor, deve-se comparar o custo de um imóvel já existente na mesma região e com o mesmo perfil.