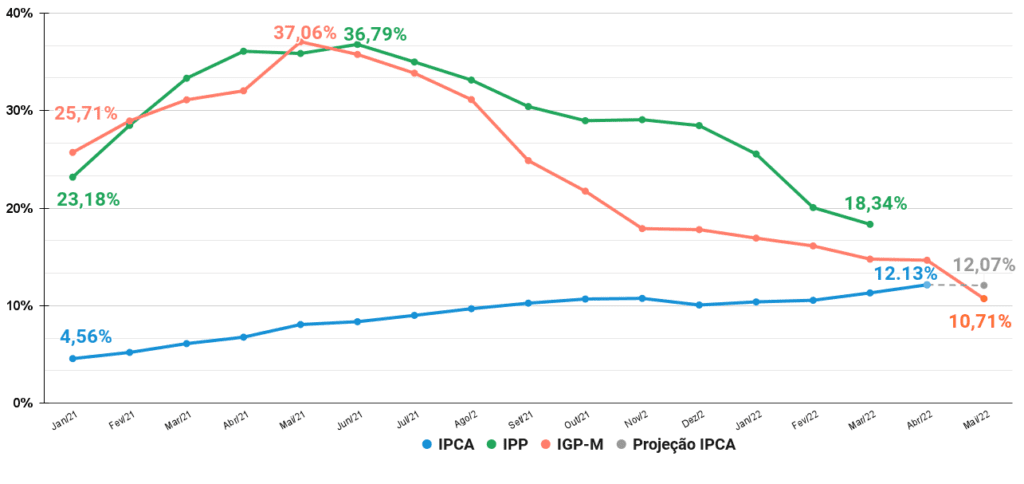

A inflação medida pelo IPCA em abril teve alta de 1,06% trazendo o acumulado em 12 meses de 11,30% para 12,13%. As expectativas para o resultado de maio divergem de estimativas de alta de 0,77% que desaceleraria o acumulado em 12 meses de 12,13% para 12,07%, para estimativas de alta de 1% voltando a colocar pressão no índice em 12 meses de 13,13% para 12,32%.

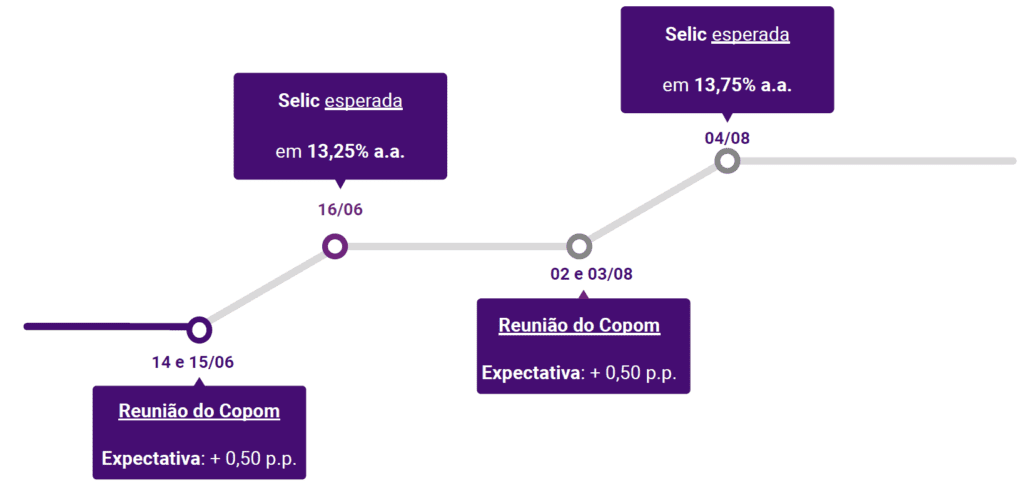

Qualquer resultado acima dessas duas estimativas podem voltar a mexer com a nossa curva de juros e botar pressão no Banco Central para sua próxima reunião do Copom que acontece entre os dias 14 e 15 de junho.

Enquanto isso, a China deve voltar aos poucos dos Lockdowns com previsão de melhora nas medidas restritivas a partir de 01/06, que pode aumentar as projeções de demanda por petróleo, aço e outras commodities.

Se por um lado isso pode beneficiar o Brasil por ser um grande exportador, também pode continuar a pressionar os custos de transportes e combustíveis. Por mais que a política de Preço de Paridade Internacional afete a Petrobras no curto prazo, as conversas no Senado sobre o projeto que limita a alíquota do ICMS em 17% tentam avançar como forma de suavizar a alta da gasolina, diesel entre outros. Se aprovada, aliada às condições climáticas favoráveis para o setor Agro e o efeito base da comparação da inflação, há chances da desaceleração do IPCA acontecer nos próximos meses, mas ainda sim, distante da meta do BC.

Expectativas para a Selic

A curva de juros continua sinalizando uma taxa Selic implícita de 13,25%, ou seja, uma alta de 0,50 ponto percentual para a reunião de junho; e Selic em 13,75% para reunião de agosto, ou seja, mais uma alta de 0,50 ponto percentual.

Sempre temos que lembrar que existe uma defasagem na política monetária . Os primeiros efeitos da alta de juros começam a ser sentidos no dia seguinte à decisão da taxa pelo próprio mercado financeiro e as remunerações atreladas à Selic e o DI, porém a economia demora 1 trimestre para começar sentir os efeitos práticos dos juros e pode levar até 9 meses para o efeito na inflação, de acordo com o Banco Central.

Isso significa que atualmente estamos sentindo o efeito prático da Selic de agosto/setembro de 2021 em nossa economia, quando a taxa vigente estava subindo de 5,25% para 6,25%.

Esse efeito reforça as expectativas do mercado que fizeram com que a curva de juros invertesse para os próximos 12 a 24 meses, sinalizando que no curto prazo devemos passar pela alta dos juros, provavelmente iniciar um processo de recessão ou baixo crescimento para que depois possamos ter uma curva de juros normalizada e crescimento econômico significativo.

E nos EUA, o Fed deve continuar sua alta de juros enquanto mantém a missão de diminuir o seu balanço após as recompras de ativos durante a pandemia como forma de estimular a economia.

Se há alguns meses atrás a previsão do mercado era um intervalo de juros entre 2% e 2,25% para o final de 2022, agora as projeções se estendem até 2,75% a 3% em apostas mais arriscadas. E o ritmo não deve parar em 2022 já que ainda se acredita na possibilidade da taxa de juros terminal do ciclo de alta chegue a 3% a 3,25 se mantendo assim como forma de controle da inflação que já atinge 8,3% em 12 meses no CPI, Índice de Preços aos Consumidor, e 6,3% em 12 meses no PCE, Índice de Consumo Pessoal que é usado como referência pelo Fed para ajustes na sua política monetária.

E o Banco Central Europeu, que vinha insistindo em considerar a inflação como passageira, sinalizou que deve subir os juros, que estão negativos desde 2014, até o final do terceiro trimestre em um novo ciclo de aperto monetário mesmo que de forma gradual. Todas essas altas previstas pelos países têm potencial de impactar nossa curva de juros e a necessidade de manter nossa Selic alta por mais tempo.

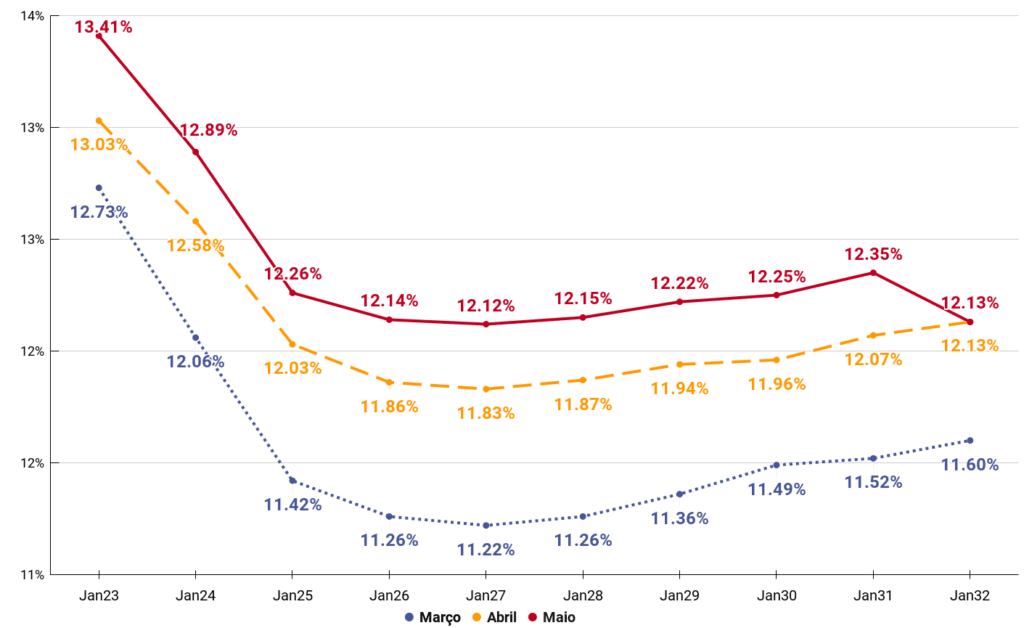

Curva de juros

A curva de juros teve mais um mês de altas generalizadas em todos os vencimentos como forma de remunerar os investidores pelo risco maior de se investir em um país emergente em um ciclo de alta de juros globais.

As taxas vigentes ainda podem apresentar volatilidade nos dias de divulgação dos índices de inflação como o IPCA e IGP-M muito diferentes do que o esperado. E outros dois eventos que também podem trazer mais volatilidade a curva são as reuniões do Copom em 15 e 16 de junho no Brasil e do Fed em 15/06, existem chances de que declarações de autoridades dos respectivos Bancos Centrais possam mexer com as expectativas dos investidores que formam as taxas presentes na curva de juros.

E outros dois eventos que também podem trazer mais volatilidade a curva são as reuniões do Copom em 15 e 16 de junho no Brasil e do Fed em 15/06, existem chances de que declarações de autoridades dos respectivos Bancos Centrais possam mexer com as expectativas dos investidores que formam as taxas presentes na curva de juros. Como vemos no gráfico abaixo, as taxas presentes no fechamento de maio se normalizam a partir de 2027 quando voltam a ficar crescentes conforme os prazos também crescem.

Os prazos de renda fixa para junho

Vencimentos de 1 a 3 anos: Os vencimentos mais curtos são naturalmente mais expostos à taxa Selic e suas variações. Os pós fixados continuam a se beneficiar da alta dos juros que devem durar por mais tempo. Porém os investidores precisam se atentar a cobrança de IR regressiva que pode corroer parte dos rendimentos especialmente para aplicações com menos de 6 meses.

Vencimentos acima de 3 anos: Como a curva de juros segue invertida, o investidor encontra taxas maiores conforme o prazo se alonga para vencimentos a partir de 2027. Esses títulos mais longos têm mais ligação com os juros futuros negociados no mercado e interpretações da política monetária atual do que apenas da taxa Selic. A inflação implícita segue decrescente a partir dos prazos mais curtos, só voltando a ficar crescente após o prazo de 3 anos. Isso significa que existe um espaço para queda das taxas mais longas assim que a inflação esperada de curto prazo venha a ceder, mas não temos indícios disso ainda.

As formas de remuneração da renda fixa para junho

Quando falamos sobre as formas de remuneração, acabamos mencionando o que faz mais sentido no momento atual, mas não conseguimos de forma generalizada indicar qual seria uma taxa exata que “valesse a pena”. Isso leva em conta muitos fatores como informações sobre o emissor do título, qualidade do crédito, entre outras.

- Pós Fixados: Os títulos pós fixados continuam se beneficiando da Selic em 12,75% podendo se estender até 13,75% no curto prazo. Para o médio e longo prazo, os pós fixados também se saem bem pela menor volatilidade, porém as emissões feitas em um momento de alta de juros tendem a ter taxas, ou um percentual do CDI, menores do que em emissões pré alta de juros.

- Indexados à inflação: Os novos riscos globais para economias, como a inflação, reforça a recomendação de levar os títulos híbridos curtos até o vencimento. Já os títulos mais longos podem se beneficiar da melhor do cenário futuramente, mas isso implica em uma operação esperando resultados específicos para variáveis incontroláveis pelo investidor que possam resultar em lucro na marcação a mercado.

- Prefixados: Os títulos prefixados de curto prazo, como o Prefixado 2025, têm taxas acima de 12,5% e com perspectivas de aumento das taxas. Por esse motivo, o ideal é aguardar mais um pouco para que tenhamos um cenário mais claro, e os investidores que fizeram os investimentos baseados nas recomendações do começo do ano com taxas próximas de 11,2% não precisam resgatar o título. Apenas deixe em carteira para um momento oportuno ou levar até o vencimento, considerando que as instruções de alocar uma pequena parte do patrimônio tenham sido seguidas.

*Eduardo Perez é analista da NuInvest. Este conteúdo é de inteira responsabilidade do autor e não do InvestNews.