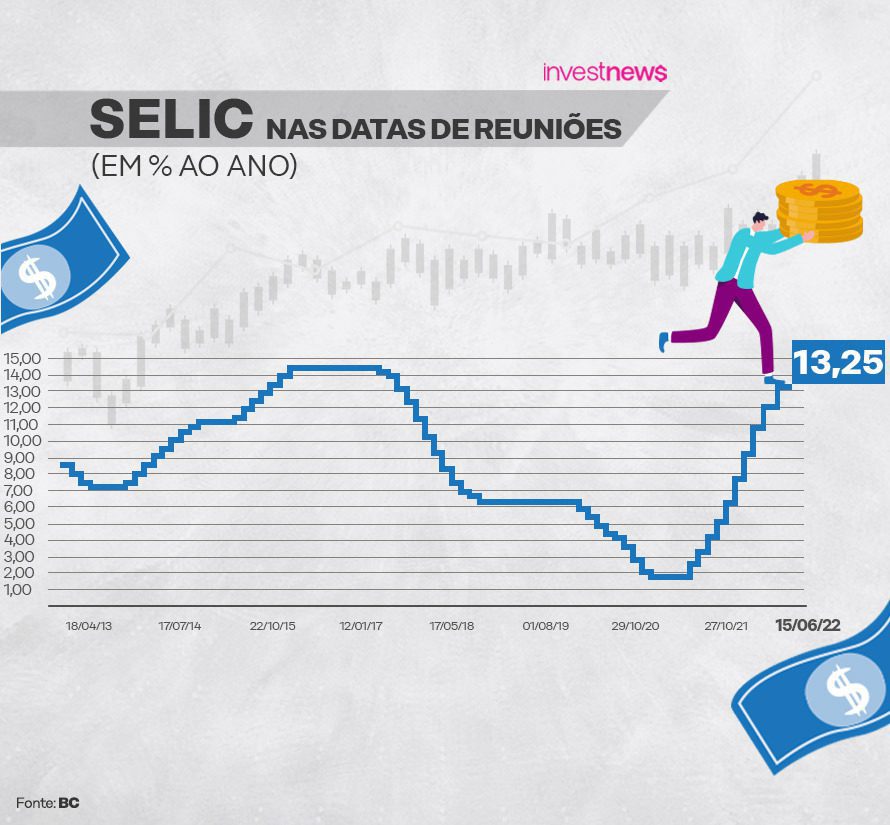

A elevação já era amplamente esperada pelo mercado, e ocorre em um cenário de inflação alta, apesar da desaceleração na leitura mais recente, de maio. O Índice de Preços ao Consumidor Amplo (IPCA) ficou em 0,47% no mês, abaixo das expectativas, e perdendo força em relação ao 1,06% do mês anterior. Em 12 meses, a inflação está em 11,73% – bem acima a meta de inflação para este ano perseguida pelo Banco Central, que é de 3,5% e tem teto de tolerância de 5%.

O aumento da taxa de juros é uma forma de tentar conter a inflação, já que o estímulo ao consumo fica menor e, com isso, o esperado é que os preços diminuam.

No comunicado, o Copom citou as incertezas do cenário externo, com preocupações sobre o crescimento global e a alta de juros em economias avançadas, como os Estados Unidos.

“O ambiente externo seguiu se deteriorando, marcado por revisões negativas para o crescimento global prospectivo em um ambiente de fortes e persistentes pressões inflacionárias. O aperto das condições financeiras motivado pela reprecificação da política monetária nos países avançados, assim como pelo aumento da aversão a risco, eleva a incerteza e gera volatilidade adicional, particularmente nos países emergentes|, disse o BC.

Sobre o cenário interno, o Copom afirma que os últimos dados sobre a atividade econômica do Brasil indica um crescimento acima do esperado. No entanto, “a inflação ao consumidor seguiu surpreendendo negativamente”.

Indicação para as próximas reuniões

No comunicado, o BC indicou que os juros devem continuar subindo. Para a próxima reunião, o Copom apontou a perspectiva de nova alta.

“O Copom considera que, diante de suas projeções e do risco de desancoragem das expectativas para prazos mais longos, é apropriado que o ciclo de aperto monetário continue avançando significativamente em território ainda mais contracionista. O Comitê enfatiza que irá perseverar em sua estratégia até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas”, disse no comunicado.

Repercussão

Em uma leitura preliminar do comunicado, o economista-chefe da Necton, André Perfeito, disse que a previsão é de que o BC “irá elevar em mais 25 pontos a taxa básica na reunião dos dias 2 e 3 de agosto”, encerrando o ciclo em 13,5%.

“Em alguma medida, o Fed ajudou o BCB ao subir mais forte sua taxa hoje, afinal o BC norte-americano está entrando com mais firmeza no combate à inflação e esta é um fenômeno global. De certa forma o BCB está tendo agora a ajuda do resto do mundo na tarefa de combater a inflação e isso é uma boa notícia”, disse Perfeito.

Idean Alves, sócio e chefe da mesa de operações de renda variável da Ação Brasil, disse que, “como o comitê iniciou o processo de aperto monetário muito antes dos EUA, os ajustes a partir de agora serão mais pontuais”.

E, foi nesse sentido o tom do comunicado, que já adiantou um aumento de mesma magnitude para a próxima reunião, mas já deixando claro que será um aumento igual ou menor que 0,5%. Apesar dos indicadores de inflação estarem surpreendendo negativamente, os próximos ajustes serão para além de conter a alta da inflação, manter o nível de desemprego controlado, e sem deprimir a atividade econômica, o chamado ‘Soft Landing’ (aterrisagem suave)”, disse Alves.

Lucas Sharau, assessor de investimentos na iHUB Investimentos, destacou que “a inflação no mundo está em ritmo maior do que o esperado”. “Por essa razão, não acharia estranho a taxa de juros no Brasil atingir patamares próximos de 15% no fim do ano, e as bolsas no mundo sofrendo com fortes quedas.”

O economista-chefe da Messem Investimentos, Gustavo Bertotti, comenta que, “apesar da inflação ter dados sinais de recuo, conforme o último IPCA, os índices ainda não elevados”. “Talvez seja necessário, dependendo da situação, um novo aumento, talvez numa patamar menor, na faixa de 0,25%.”

Sobre os efeitos que o comunicado desta quarta pode ter sobre o dólar, Cristiane Quartaroli economista do Banco Ourinvest, diz que “o mercado deve se apegar a nova estratégia do BC em que ele fala de convergência da inflação ao redor da meta ao invés de exatamente na meta, o que poderá gerar mais volatilidade no câmbio”.