MAIS:

- Selic em 2,25%: onde investir e quanto rendem as aplicações

- Brasil passa a ter juro real negativo com nova Selic; veja o ranking

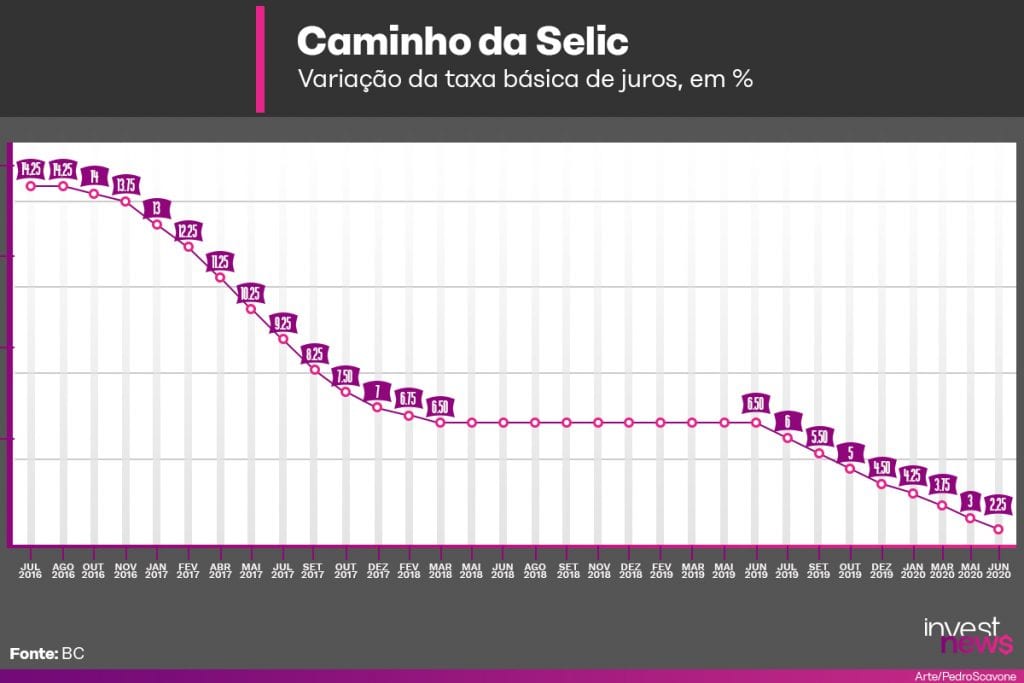

Foi a quarta redução da taxa em 2020, a terceira desde o início da pandemia da Covid-19 e o sétimo corte seguido pelo BC. O último aconteceu no dia 6 de maio, quando o Copom (Comitê de Política Monetária) promoveu um corte de 0,75 ponto percentual como parte da estratégia para tentar frear os estragos trazidos pelo distanciamento social na economia.

Em seu comunicado, o BC deixou a porta aberta para um novo corte de juros em sua próxima reunião, que acontece em agosto. O órgão pode fazer um ajuste de 0,25 ponto percentual (-25 bps) caso a economia volte a enfraquecer. Se não houver novos dados apontando para um agravamento da crise, o ciclo de queda deve ser encerrado.

Segundo o boletim Focus do Banco Central, divulgado na segunda-feira (15), e mercado espera que a Selic chegue ao final de 2020 com a Selic no atual patamar, em 2,25%.

Com indicadores econômicos confirmando a forte retração da economia nos meses de março e abril, e com a inflação oficial medida pelo IPCA apontando para deflação (queda nos preços), o Banco Central ganhou mais espaço para manter o ritmo acelerado de corte nos juros.

“Não há nem de longe uma ameaça às metas inflacionárias, porém o desafio para os próximos corte e eficiência do afrouxamento é grande, pois a eficácia da atual política monetária é colocada em xeque no momento em que a cessão de crédito se torna cada vez mais conservadora por parte dos bancos, inclusive de linhas com enorme garantias do governo”, escreveu em relatório o economista-chefe da Infinity Asset, Jason Vieira.

Quem ganha e quem perde com o juro baixo

Para o bolso do investidor, a taxa de juros mais baixa reduz a rentabilidade das principais aplicações de renda fixa, já que muitas delas são atreladas ao CDI (Certificado de Depósito Interbancário), que acompanha a variação da Selic. Por outro lado, a Selic baixa estimula os investimentos, já que ela tende a baratear o custo do crédito (juros cobrados nos financiamentos) e incentiva o consumo doméstico.