Em entrevista ao InvestNews, Agostini citou os possíveis cenários que podem levar o dólar a chegar a esse patamar no Brasil, como uma virada na disputa eleitoral nos EUA ou uma deterioração do cenário político no Brasil que dificulte ainda mais o andamento das reformas econômicas.

“Então, a chance de, do dia para a noite, o real superar R$ 6 por dólar é muito provável”, diz ele, acrescentando que o principal peso sobre o câmbio atualmente é a falta de perspectiva de solução para a situação fiscal no Brasil.

Agostini comentou ainda que, a julgar apenas pelo fluxo positivo de moeda estrangeira no Brasil, seria possível esperar que o dólar estivesse mais baixo em relação ao real. “Só que, quando a gente coloca nessa balança o risco fiscal, aí a gente percebe que o peso tem sido muito mais considerável do que simplesmente a relação entre oferta e demanda.”

Veja abaixo os principais pontos da entrevista:

O dólar vem caindo em relação ao real na medida em que Joe Biden se aproxima da vitória. Como o Brasil pode se beneficiar disso?

Agostini: Essa queda recente do dólar, na verdade, não é só frente ao real. É frente a várias moedas, porque o dólar, nessa crise da pandemia, se fortaleceu muito. Muita gente (investidores) acabou saindo principalmente de países emergentes que elevaram muito os gastos públicos no combate à Covid-19, que foi um aumento de gastos necessário.

Mas o problema, no caso do Brasil especificamente, é que o país não conseguiu até agora apresentar um plano consistente de reversão desse aumento do endividamento no médio prazo. O governo brasileiro insiste na questão do Renda Cidadã, por exemplo, e a gente não tem fonte de receitas para sustentar essa benevolência. E aí, quando você tem um dólar enfraquecido no mundo inteiro, no Brasil ele enfraquece menos.

O que pode significar o dólar no patamar atual, próximo de R$ 5,50? Ele está adequado?

Agostini: No caso do real, era para ter uma cotação muito mais baixa do que está atualmente. Nós temos um volume de entrada de recursos pela frente comercial muito positiva. Tanto que há 5 ou 6 meses o saldo das nossas transações correntes é superavitário. Isso é raro de acontecer. Por conta disso, nós diminuímos muito o risco em reação a moeda estrangeira, a capacidade de pagamento do Brasil em moeda estrangeira.

Então, o real tinha que ter uma cotação frente ao dólar muito menor do que a que estamos vendo hoje. Chegamos a R$ 5,75. Era para estar muito mais baixo se a gente olhar só as relações macroeconômicas, ou seja, oferta e demanda da moeda. Num outro cenário, de ambiente fiscal equilibrado, muito provavelmente o real estaria mais próximo de R$ 4 por dólar, e não de R$ 5,50 como está agora.

Só que, quando a gente coloca nessa balança o risco fiscal, aí a gente percebe que o peso tem sido muito mais considerável do que simplesmente a relação entre oferta e demanda. Justamente porque o governo não apresenta para os investidores um plano sólido, consistente de estabilidade e reversão desse endividamento que explodiu agora.

Essa reação que estamos vendo no mercado de câmbio à eleição nos EUA deve ser apenas de curto prazo por aqui então?

Agostini: Sem dúvida alguma. Enquanto a maioria dos países sofreu uma desvalorização da moeda por conta da postura do Trump, na medida em que o Biden ganhar, esses países vão sofrer menos, ou seja, vão ter menos desvalorização das moedas. O Brasil também. Só que tem essa questão adicional interna do Brasil hoje é diferente do demais países. Você pode até falar: “mas nessa pandemia todos os países aumentaram os gastos públicos”. De fato. Mas nenhum país vinha de uma situação fiscal já deteriorada como o Brasil desde 2014. Nenhum outro país tem um baixo nível de crescimento econômico.

Vamos lembrar que, em 2015 e 2016, o Brasil teve queda do PIB, acumulou mais de 6% de queda nesses dois anos. Em 2017, 2018 e 2019, crescimento de 1%, muito baixo. Nessa década atual, a média de crescimento do PIB brasileiro é de 0,1% no acumulado. Então, é a nova década perdida.

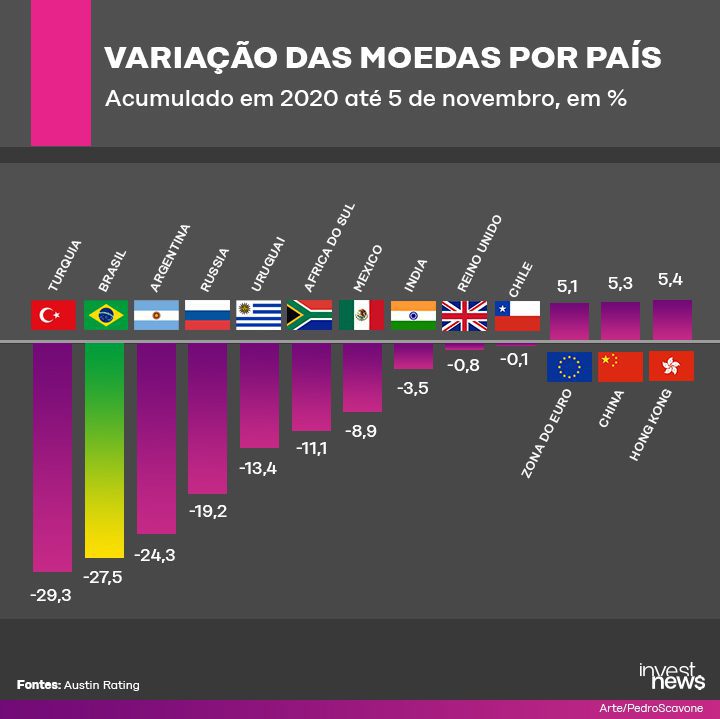

Então, quando os investidores olham para essa condição macroeconômica, fiscal, do Brasil, e veem o governo insistindo, por exemplo, nessa benevolência da Renda Cidadã, é claro que uma forma de cobrar prêmio é desvalorizar a moeda. Pelas últimas medições que eu fiz, no ano, o Brasil é a sexta moeda mais desvalorizada do mundo. (Veja o levantamento completo ao final da entrevista).

O Brasil fica patinando. O motivo é sempre aqui internamente. É a briga do Executivo com o Legislativo, são as reformas estruturais que não ocorrem, é um Executivo que insiste em ampliar gastos quando você tem um ministro da Economia falando que não dá…

O dólar deve bater R$ 6?

Agostini: É difícil a gente falar. Falávamos se chegaria a R$ 4, a R$ 5, e ele foi superado, explorando as resistências. Olha, é possível, não é improvável. A gente chegou a R$ 5,75, e só está desacelerando por um cenário externo. Mas em que cenário ele poderia chegar a R$ 6 e até superar? Primeiro, uma reeleição do Trump iria fortalecer o dólar. Ou ainda: uma nova queda de juros no Brasil, uma insistência do governo no Renda Cidadã – portanto uma perspectiva de aumento da dívida pública -, uma contaminação de risco de imagem do presidente por conta da recente indicação do filho dele nas denúncias sobre o problema das “rachadinhas”, atrapalhando o andamento das reformas.

Então, a chance de, do dia para a noite, o real superar R$ 6 por dólar é muito provável. Se não tiver esse cenário de maior risco o dólar ainda pode chegar a R$ 6? Pode. Porque, como eu disse, existe uma ausência de um plano consistente, concreto, de redução do endividamento do Brasil. Essa ausência transmite ao investidor uma insegurança.

Tanto é que, olha, se discute por exemplo se o governo vai furar ou não vai furar o teto de gastos. Isso deveria ser algo em que não se mexe. Não deveria ter essa discussão.

O grande risco, reforço, está no colo do governo, do Executivo, em querer insistir com essa pauta do Renda Cidadã e não olhar para a questão da austeridade fiscal como deveria.

Veja abaixo o ranking de variação das moedas no acumulado de 2020, feito pela Austin Rating:

| RANKING | PAÍS | VARIAÇÃO NO ANO (%) |

| 1º | Venezuela | -91,0% |

| 2º | Zâmbia | -31,6% |

| 3º | Turquia | -29,3% |

| 4º | Seychelles | -28,7% |

| 5º | Angola | -28,3% |

| 6º | Brasil | -27,5% |

| 7º | Argentina | -24,3% |

| 8º | Nigéria | -19,6% |

| 9º | Rússia | -19,2% |

| 10º | Belarus | -18,7% |

| 11º | Sudão | -18,2% |

| 12º | Quirguiz | -17,0% |

| 13º | Etiópia | -16,5% |

| 14º | Georgia | -16,2% |

| 15º | Ucrânia | -16,1% |

| 16º | Tadjiquistão | -14,4% |

| 17º | Uruguai | -13,4% |

| 18º | Moçambique | -12,7% |

| 19º | Islândia | -12,7% |

| 20º | Colômbia | -12,6% |

| 21º | Cazaquistão | -11,4% |

| 22º | Lesoto | -11,1% |

| 23º | África do Sul | -11,1% |

| 24º | Namíbia | -11,1% |

| 25º | Suazilândia | -11,0% |

| 26º | Jamaica | -10,4% |

| 27º | República Dominicana | -9,9% |

| 28º | Mauricio | -9,1% |

| 29º | México | -8,9% |

| 30º | Sudão do Sul | -8,5% |

| 31º | Uzbequistão | -8,3% |

| 32º | Paraguai | -8,1% |

| 33º | Argélia | -7,6% |

| 34º | Peru | -7,5% |

| 35º | Curaçao | -7,3% |

| 36º | Quênia | -6,9% |

| 37º | Costa Rica | -6,8% |

| 38º | Botsuana | -6,3% |

| 39º | Papua Nova Guine | -4,5% |

| 40º | Noruega | -4,3% |

| 41º | Nepal | -4,0% |

| 42º | Malavi | -3,7% |

| 43º | Botão | -3,7% |

| 44º | Mongólia | -3,6% |

| 45º | Indonésia | -3,5% |

| 46º | Índia | -3,5% |

| 47º | Mauritânia | -3,3% |

| 48º | Paquistão | -3,3% |

| 49º | Tailândia | -3,3% |

| 50º | Hungria | -3,2% |

| 51º | Armênia | -3,0% |

| 52º | Nicarágua | -2,9% |

| 53º | Gambia | -2,8% |

| 54º | Gana | -2,8% |

| 55º | Uganda | -1,9% |

| 56º | Sri Lanka | -1,7% |

| 57º | Iêmen | -1,4% |

| 58º | Malásia | -1,4% |

| 59º | Gibraltar | -1,3% |

| 60º | Tonga | -1,1% |

| 61º | Polônia | -1,1% |

| 62º | Guatemala | -1,0% |

| 63º | Tanzânia | -0,9% |

| 64º | Reino Unido | -0,8% |

| 65º | Kuwait | -0,8% |

| 66º | Cingapura | -0,5% |

| 67º | Canada | -0,3% |

| 68º | Bangladesh | -0,2% |

| 69º | Chile | -0,1% |

| 70º | Guiana | 0,0% |

| 71º | Vietnã | 0,0% |

| 72º | El Salvador | 0,0% |

| 73º | Iraque | 0,0% |

| 74º | Jordânia | 0,0% |

| 75º | Emirados Árabes Unidos | 0,0% |

| 76º | Barbados | 0,0% |

| 77º | Cayman, Ilhas | 0,0% |

| 78º | Trinidad E Tobago | 0,0% |

| 79º | Eritreia | 0,0% |

| 80º | Omã | 0,0% |

| 81º | Irã | 0,0% |

| 82º | Maldivas | 0,0% |

| 83º | Arábia Saudita | 0,0% |

| 84º | Bolívia | 0,1% |

| 85º | Samoa | 0,2% |

| 86º | Nova Zelândia | 0,2% |

| 87º | República Tcheca | 0,3% |

| 88º | Moldávia | 0,3% |

| 89º | Macau | 0,4% |

| 90º | Hong Kong (dólar) | 0,4% |

| 91º | Fiji | 1,2% |

| 92º | Camboja | 1,3% |

| 93º | Vanuatu | 1,4% |

| 94º | Tunísia | 1,7% |

| 95º | Líbia | 2,0% |

| 96º | Egito | 2,2% |

| 97º | Israel | 2,5% |

| 98º | Afeganistão | 2,6% |

| 99º | Coreia do Sul | 2,7% |

| 100º | Ilhas Salomão | 3,2% |

| 101º | Albânia | 3,3% |

| 102º | Romênia | 3,5% |

| 103º | Austrália | 3,5% |

| 104º | Croácia | 3,7% |

| 105º | Cabo Verde | 4,5% |

| 106º | Marrocos | 4,6% |

| 107º | Japão | 4,7% |

| 108º | Taiwan | 4,9% |

| 109º | Filipinas | 5,0% |

| 110º | Zona Do Euro | 5,2% |

| 111º | Servia | 5,2% |

| 112º | Macedônia | 5,2% |

| 113º | Bulgária | 5,3% |

| 114º | China | 5,3% |

| 115º | Hong Kong (renminbi) | 5,4% |

| 116º | Dinamarca | 5,6% |

| 117º | Suíça | 6,5% |

| 118º | Suécia | 7,0% |

| 119º | Libéria | 7,0% |

| 120º | Mianmar | 14,5% |

| 121º | Haiti | 62,7% |