O informe de rendimentos detalha quanto uma pessoa recebeu de dinheiro de 1° de janeiro a 31 de dezembro do ano-calendário, no caso, em 2024. Com isso, é possível assegurar a precisão na declaração do Imposto de Renda e no cálculo do imposto que o contribuinte deverá pagar ou que terá direito a restituir.

O documento precisa ser emitido pela instituição para o qual o contribuinte trabalha, assim como pelas instituições financeiras onde ele tem conta ou investimento (bancos ou corretoras).

Não recebi o informe de rendimentos. O que fazer?

E se a empresa ou o banco não entregar o informe de rendimentos? Neste caso, a empresa ou a instituição financeira pode pagar multa de R$ 41,43 por cada comprovante que não for enviado aos contribuintes.

Se você não recebeu seu informe de rendimentos, deve comunicar o ocorrido à Receita Federal do Brasil. Antes, porém, vale conferir se o documento foi enviado por e-mail e pode ter caído em uma caixa de spam, por exemplo. Ainda assim, a lei diz que você pode pedir uma nova via impressa para a empresa ou instituição financeira.

- Quais são os documentos necessários para declarar Imposto de Renda? Confira!

O que deve constar no informe de rendimentos

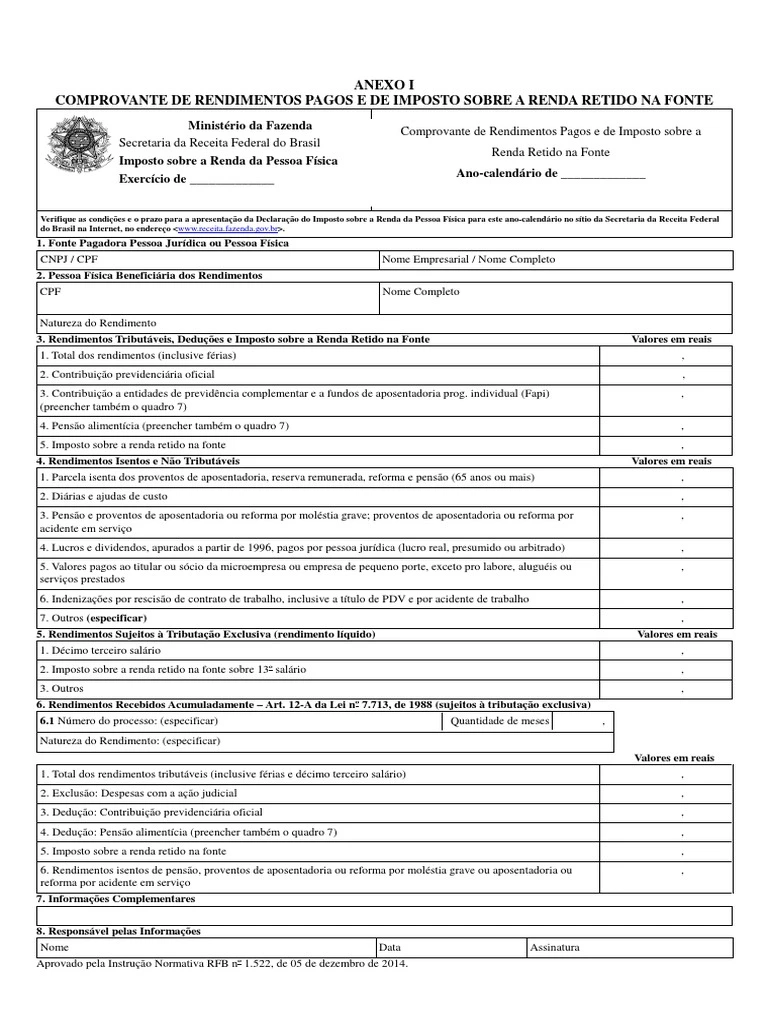

O informe de rendimentos das empresas ou da pessoa física deve conter a indicação da natureza e do montante dos rendimentos, das deduções e do Imposto sobre a Renda Retido na Fonte (IRRF) no ano-calendário, pelo valor total anual, expresso em reais, além de informações complementares.

A ficha deve conter:

Quadro 1 – Fonte Pagadora Pessoa Jurídica ou Pessoa Física

- Nome da empresa e número do CNPJ, no caso de pessoa jurídica, ou nome completo e CPF, no caso de pessoa física.

Quadro 2 – Pessoa Física Beneficiária dos Rendimentos

- Número do CPF, nome completo e natureza do rendimento da pessoa física beneficiária do rendimento

Quadro 3 – Rendimentos Tributáveis, Deduções e Imposto sobre a Renda Retido na Fonte (IRRF)

- Linha 1 – Total dos rendimentos (inclusive férias)

- Linha 2 – Contribuição previdenciária oficial

- Linha 3 – Contribuição a entidades de previdência complementar, pública ou privada, e a Fundo de Aposentadoria Programada Individual (Fapi)

- Linha 4 – Pensão alimentícia

- Linha 5 – Imposto sobre a Renda Retido na Fonte (IRRF)

Quadro 4 – Rendimentos Isentos e Não Tributáveis

- Linha 1 – Parcela isenta dos proventos de aposentadoria, reserva remunerada, reforma e pensão (65 anos ou mais), exceto a parcela isenta do 13º (décimo terceiro) salário

- Linha 2 – Parcela isenta do 13º (décimo terceiro) salário de aposentadoria, reserva remunerada, reforma e pensão (65 anos ou mais)

- Linha 3 – Diárias e ajudas de custo

- Linha 4 – Pensão e proventos de aposentadoria ou reforma por moléstia grave; proventos de aposentadoria ou reforma por acidente em serviço

- Linha 5 – Lucros e dividendos, apurados a partir de 1996, pagos por pessoa jurídica (lucro real, presumido ou arbitrado)

- Linha 6 – Valores pagos ao titular ou sócio da microempresa ou empresa de pequeno porte, exceto pró-labore, aluguéis ou serviços prestados

- Linha 7 – Indenizações por rescisão de contrato de trabalho, inclusive a título de PDV e por acidente de trabalho

- Linha 8 – Juros de mora recebidos, devidos pelo atraso no pagamento de remuneração por exercício de emprego, cargo ou função

- Linha 9 – Outros (especificar)

Quadro 5 – Rendimentos Sujeitos à Tributação Exclusiva (rendimento líquido)

Linha 1 – 13º (décimo terceiro) salário

Linha 2 – Imposto sobre a Renda Retido na Fonte (IRRF) sobre 13º (décimo terceiro) salário

Linha 3 – Outros

Quadro 6 – Rendimentos Recebidos Acumuladamente – Art. 12-A da Lei nº 7.713, de 1988 (sujeitos à tributação exclusiva)

6.1. Para cada espécie de rendimento recebido acumuladamente (RRA), o número do processo a que se refere, se for o caso, e a natureza do rendimento pago

- Linha 1 – Total dos rendimentos tributáveis (inclusive férias e décimo terceiro salário)

- Linha 2 – Exclusão: Despesas com a ação judicial

- Linha 3 – Dedução: Contribuição previdenciária oficial

- Linha 4 – Dedução: Pensão alimentícia

- Linha 5 – Imposto sobre a Renda Retido na Fonte (IRRF)

- Linha 6 – Rendimentos isentos de pensão, proventos de aposentadoria ou reforma por moléstia grave ou aposentadoria ou reforma por acidente em serviço

Quadro 7 – Informações Complementares

LEIA MAIS: Veja tabelas atualizadas para 2025 e 2026 com faixa de isenção

Outros tipos de informe

Existem também outros tipos de informes de rendimento:

- Informe de rendimentos dos investimentos (Corretoras)

- Informe de rendimentos INSS

- Informe de rendimentos de banco

- Informe de rendimentos SIGEPE (Servidor público)

No caso dos bancos, é importante conferir que o informe apresente os extratos de investimentos e saldos em conta (corrente ou poupança). As corretoras de investimentos também devem fornecer essas informações no informe disponibilizado aos seus clientes.

Já o informe de rendimentos do INSS é para aposentados, pensionistas e beneficiários de auxílios do Instituto Nacional do Seguro Social e pode ser acessado no site ou aplicativo Meu INSS e na rede bancária.

Os servidores públicos podem obter o informe de rendimentos SIGEPE no sistema Sigepe e no aplicativo Gov.br.

E se alguma informação estiver errada?

Preste atenção: se você perceber que alguma informação incluída no seu informe de rendimento está errada, deve avisar a Receita Federal. A Instrução Normativa RFB nº 2060, de 13 de dezembro de 2021, diz que:

À fonte pagadora que prestar informação falsa sobre rendimentos pagos, deduções ou IRRF, será aplicada multa de 300% (trezentos por cento) sobre cada valor omitido ou acrescido que possa causar indevida redução do imposto a pagar ou indevido aumento do imposto a restituir ou a compensar, independentemente de outras penalidades administrativas ou criminais.

Na mesma penalidade incorre aquele que se beneficiar da informação, sabendo ou devendo saber ser falsa.