São as famosas Letras de Crédito Imobiliário (LCI) e Letras de Crédito do Agronegócio (LCA). Trata-se de um tipo de investimento de curto prazo tendo taxas de remuneração iguais aos CDBs, atreladas ao CDI, à inflação ou por uma taxa prefixada ao ano no momento da compra. Mas o que faz esses produtos se destacarem é a isenção do imposto de renda sobre o lucro.

Este artigo faz parte da série “Jornada da Renda Fixa”, assinada pelo analista da Easynvest Eduardo Perez. Veja abaixo as publicações anteriores:

- Como dar o primeiro passo para sair da poupança

- Como funciona o Tesouro Prefixado

- O que você precisa saber antes de investir em CDBs

Toda captação com as LCIs e LCAs vai para os respectivos setores, que acabam sendo estimulados pela vantagem da isenção do imposto de renda sobre o lucro que o investidor tem. Esses títulos não têm liquidez diária, portanto, não são indicados para reserva de emergência, mas por terem um prazo normalmente menor do que o CDBs, permitem que o investidor consiga realocar o valor investido em um prazo menor e aproveitar movimentos da economia.

Considerado um ‘CDB Isento de IR‘

Pela semelhança, as LCIs e LCAs acabam tendo o efeito prático para o investidor de um “CDB isento de IR”, então, quando formos escolher entre um CDB sem liquidez diária e uma LCI/LCA será preciso considerar que a taxa de rentabilidade da LCI/LCA oferecida será menor que a do CDB .

Como comparar as rentabilidades

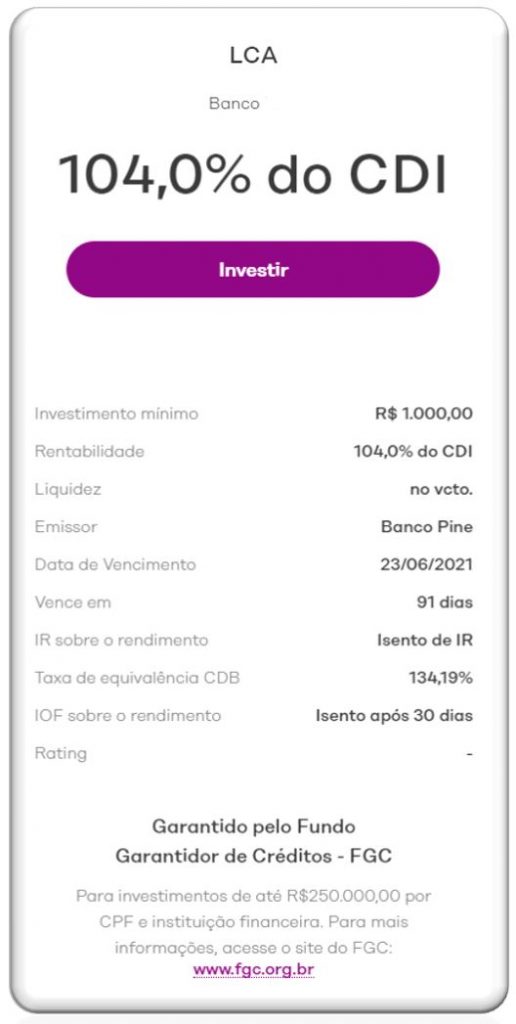

Nesse exemplo ao lado, podemos ver a “Taxa de equivalência CDB” disponível no card de maiores informações da plataforma da Easynvest e qual seria a rentabilidade de um CDB para entregar o mesmo valor final considerando o imposto de renda, ou seja, uma LCA que paga 104% do CDI terá o mesmo valor no vencimento de um CDB que paga 134,19% do CDI.

Fundo Garantidor de Créditos

Esse tipo de investimento também é coberto pelo FGC em até R$ 250 mil por CPF do investidor por conglomerado financeiro garantindo a mesma segurança de uma aplicação em um CDB. Aqui vale a mesma dica de diversificação: se você achar que sua aplicação vai ultrapassar o teto do FGC, é interessante aplicar em mais de um título de um emissor diferente para que o valor total fique coberto.

Liquidez

Como mencionado, esses títulos não têm liquidez diária pelo emissor, mas pela Easynvest é possível solicitar o resgate antecipado conforme a disponibilidade da corretora. Esse tipo de resgate oferecido deve ser usado apenas em último caso, já que existe a possibilidade do seu título sofrer uma variação em seu preço, que pode levar a valores de resgate inferiores aos que você consulta quando a aplicação está em sua carteira e, inclusive, em alguns casos existe a possibilidade de um preço de resgate menor do que o preço investido incialmente.

Isenção de IR no curto e longo prazo

Combinando uma aplicação de curto prazo com a isenção do imposto de renda sobre o lucro, conseguimos encaixar as LCIs e LCAs em uma estratégia de investimento em que vamos supor que o investidor tenha o objetivo de fazer uma viagem daqui a 5 anos e, para isso, ele vem investindo periodicamente em títulos de Renda Fixa. Quando faltarem menos de 2 anos (730 dias corridos), ele pode começar a pensar em fazer aplicações em LCI ou LCA para que ele não tenha essa tributação da alíquota que começa a aumentar conforme o prazo de vencimento ficar mais curto:

• De 1 até 180 dias = 22,50% de IR sobre o lucro;

• De 181 até 360 dias = 20% de IR sobre o lucro;

• De 361 até 720 dias = 17,50% de IR sobre o lucro;

• De 721 em diante = 15% de IR sobre o lucro.

Outra maneira de investir, aproveitando esse tipo de benefício, é fazendo aplicações de curto prazo visando o total de isenção de IR dos rendimentos. O ponto positivo é que, além de termos essa isenção, também estaríamos menos expostos à variações de juros em casos de LCIs e LCAs atrelados ao IPCA ou os totalmente prefixados. O ponto negativo é que os títulos de curto prazo têm taxas menores do que títulos de longo prazo já que curtos oferecem um risco menor ao investidor.

*Eduardo Perez é analista de investimentos da Easynvest

| Gostou do conteúdo? Esse foi o quarto de uma série de informativos sobre a renda fixa onde vamos evoluir sobre o assunto. Se você gostou mas ficou com alguma dúvida sobre renda fixa, manda pra gente no e-mail [email protected]. Vamos escolher as perguntas mais recorrentes e trazer as respostas. |