Foi sancionada na quinta-feira (11) a Lei 14.803, que traz novidades aos planos de previdência privada. Os investidores poderão escolher entre a tributação progressiva ou regressiva no momento do resgate do patrimônio acumulado e não mais na contratação do plano.

Até então, era preciso escolher entre uma opção ou outra na hora de fazer o aporte em um plano, o que muitas vezes pode não atender à necessidade do contribuinte, uma vez que a melhor tabela depende do quanto a pessoa terá de renda no futuro.

Pela nova regra, aqueles que já fizeram a escolha na contratação do plano poderão exercer novamente a opção, desde que feita até o momento da conversão do patrimônio em renda ou até o primeiro pedido de resgate feito depois da publicação da lei.

Isso porque, nos planos de previdência, o investidor pode escolher entre fazer resgates periódicos, receber renda vitalícia ou fazer o resgate total.

No primeiro caso, a seguradora paga o valor todo o mês, reajustado pelo menos pela inflação. O lado negativo é que se o contribuinte vier a falecer após fazer uso do dinheiro, o valor do saldo fica para a seguradora. Já nos resgates periódicos, o restante do dinheiro vai para os herdeiros.

Indecisão acabou

Segundo o secretário de Regime Próprio e Complementar, Paulo Roberto Pinto, questões complexas no momento da escolha resultam na postergação ou inércia na tomada de decisões, causando prejuízo aos interessados.

“Por essa razão, apoiamos a simplificação trazida pelo projeto, que irá incentivar o ingresso de novos participantes na previdência complementar, aumentando a formação de poupança previdenciária e o pagamento futuro de renda aos cidadãos”, disse em comunicado.

Essa simplificação citada se deve também à burocracia da regra antiga ao se fazer a alteração entre uma tabela ou outra escolhida, o que nem sempre era possível e ainda poderia acarretar em penalidades.

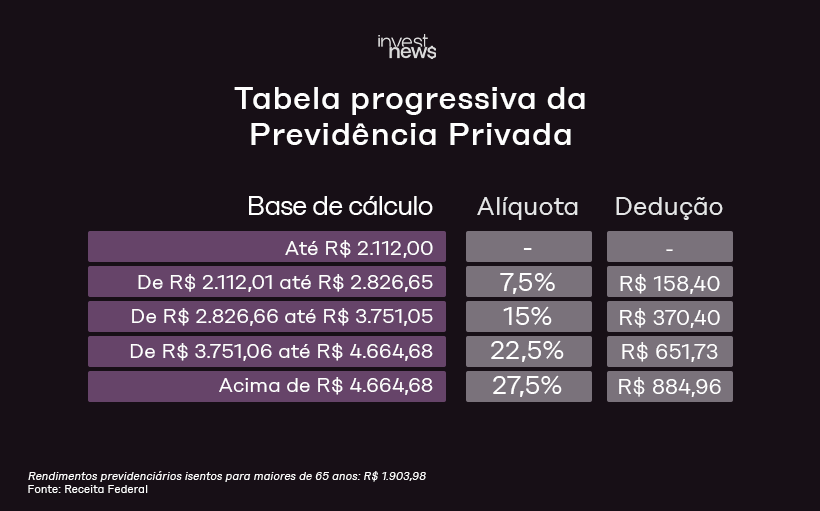

Um exemplo é a pessoa que escolheu a tabela progressiva (indicada para contribuintes com renda mensal total de R$ 2.826) mas gostaria de ter escolhido a regressiva (indicada para aqueles com maior renda). Em caso de troca pela regra antiga, a contagem dos anos aportados é zerada, o que impacta a alíquota cobrada. Mas com a nova regra, passa a valer a conta dos aportes de anos anteriores a fins de tributação.

O que é a tabela progressiva e regressiva?

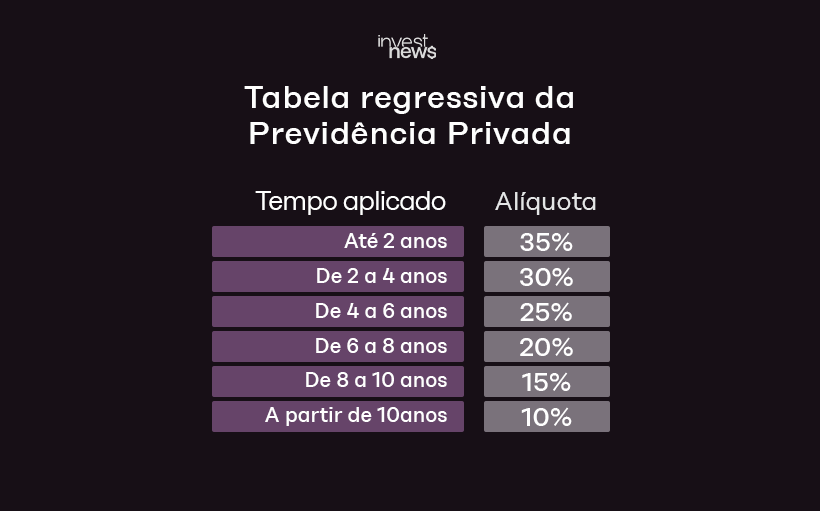

Na tabela progressiva, quanto maior a renda/resgate, maior é a alíquota, podendo chegar a 27,5%. Já na regressiva, mesmo com uma renda ou resgate mais alto, o imposto cobrado pode ser de 10%, desde que seja esperado um período de 10 anos para o pedido de saque. Veja abaixo:

5% da população tem plano privado

Pouco mais de 11 milhões de pessoas no país, ou, 5% da população brasileira, possui algum tipo de plano de previdência privada aberta. Destes, 8,8 milhões estão em planos individuais, ou seja, a iniciativa partiu do próprio indivíduo.

Segundo a Federação Nacional de Previdência Privada e Vida (Fenaprevi), o mercado tem quase 14 milhões de planos comercializados, sendo 2,8 milhões de planos coletivos.

Cerca de 62% dos planos comercializados são do tipo Vida Gerador de Benefício Livre (VGBL), responsáveis pela arrecadação de R$ 139,8 bilhões em novembro de 2023 (último dado disponível), o que corresponde a 91,4% do total.

Já 22% dos dos planos comercializados se referem à opção pelo Plano Gerador de Benefício Livre (PGBL), os quais somaram R$ 10,4 bilhões e que representam 6,8% do montante captado.

Os demais planos contratados foram os tradicionais (16%) com R$ 2,8 bilhões arrecadados, e responsáveis por, aproximadamente, 1,8% do total.