Entre as recomendações de investimento de renda fixa para o mês de julho, o Santander indicou o Tesouro IPCA+ (NTN-B), com vencimento para maio de 2035, enquanto a principal sugestão da Terra Investimentos foi o LFTS11, um Exchange Traded Fund (ETF) que busca acompanhar a variação do índice que acompanha o Tesouro Selic.

Para o Santander, mesmo que o cenário econômico nacional esteja mais controlado e haja expectativa de queda da Selic em breve, o contexto internacional ainda é de incerteza, com inflação pressionada e elevadas taxas de juros e projeções de novos aumentos por parte de diversos Bancos Centrais. Espera-se que, por exemplo, o Federal Reserve (Fed), suba os juros nos Estados Unidos para faixa de 5,25% a 5,5% na reunião deste mês. Também há expectativa de mais aumentos pelo Banco Central Europeu (BCE).

Esses são os motivos apontados pelo Santander para indicar um título atrelado à inflação. “Com base nesse contexto doméstico e internacional, a sugestão continua sendo de alocação no Tesouro IPCA+”, diz o relatório, que cita tanto a possibilidade de ganhos na marcação a mercado quanto proteção contra a inflação caso o cenário se deteriore.

A corretora aponta que, “se ventos domésticos se provarem favoráveis para os ativos de risco (menor ruído pós-eleição, inflação convergindo à meta no médio prazo e promessas de responsabilidade fiscal em 2023-2024), podemos ver um menor prêmio de risco para os títulos públicos reais, favorecendo a marcação a mercado dos mesmos”.

A recomendação, porém, também vislumbra uma possível reversão do cenário.

“Caso a percepção de risco piore e o dólar volte a se valorizar, a proteção contra a inflação do título recomendado exercerá sua função.”

Santander corretora

O mercado tem melhorado as estimativas para a economia brasileira, embora ainda no aguardo da aprovação do novo arcabouço fiscal e da reforma tributária. O cenário inclui ainda a baixa do Índice Nacional de Preços ao Consumidor Amplo (IPCA), que vem puxando as projeções de queda da Selic nas próximas reuniões do Comitê de Política Monetária (Copom).

No mesmo cenário, a Terra Investimentos, em sua carteira de renda fixa para julho, recomenda alocação de 75% em papéis que incluem ETFs e CDBs, e uma parcela menor, de 15%, de investimentos atrelados à inflação, incluindo o Tesouro IPCA+ com juros semestrais e a LCA do BTG Pactual. Outros 10% da carteira foram para recomendação de pré-fixados. Veja abaixo:

| Produto | Alocação |

| Pós-fixados | 75% |

| LFTS11 (ETF que acompanha Tesouro Selic) | 45% |

| DEBB11 (ETF que acompanha índice de debêntures) | 20% |

| CDB do Paraná Banco | 5% |

| CDB do Banco Pan | 5% |

| Inflação | 15% |

| NTN-B 2028 (Tesouro IPCA+ com juros semestrais) | 5% |

| NTN-B 2045 (Tesouro IPCA+ com juros semestrais) | 5% |

| LCA BTG Pactual | 5% |

| Pré-fixado | 10% |

| LTN 2029 (Tesouro pré-fixado) | 6% |

| CDB do Banco BMG | 2% |

| CDB do Banco Daycoval | 2% |

Visão de outros especialistas

Ana Paula Carvalho, planejadora financeira e sócia da AVG Capital, comenta que é necessário entender o perfil do investidor para saber o que é mais adequado para ele.

“O investidor conservador que não tem apetite de risco e não tolera grandes oscilações em suas aplicações deverá optar pelo ETF LFTS11, que é atrelado à Selic e não terá a volatilidade que um título como a NTN-B tem, ainda mais se tratando de títulos com vencimentos mais longos como o apresentado na recomendação do Santander.”

Ana Paula Carvalho, planejadora financeira e sócia da AVG Capital

Ela ainda aponta que, no caso do Tesouro IPCA+ com vencimento em 2035, o investidor pode adquirir o papel com a intenção de mantê-lo até o vencimento, “caso esteja acumulado recursos para sua aposentadoria, por exemplo”.

“Tem os investidores que adquirem este título buscando a oportunidade de um fechamento da curva de juros e com isso faz a venda do título num prazo curto, obtendo um ganho interessante. Porém, tal estratégia embute o risco da duração do papel e da taxa prefixada que compõe a remuneração”, diz ela.

Isso porque, “caso haja expectativa de altas nas taxas de juros, isso será refletido nas curvas de juros futuras, o que pode ocasionar perdas para o investidor caso ele tenha que vender um papel (antes do vencimento) por necessidade de liquidez”.

Dessa forma, a planejadora financeira conclui que “optaria por investimentos atrelados à taxa Selic, principalmente se o investidor tiver necessidade de liquidez“. Mas, caso o investidor tenha um horizonte mais alongado, “NTN-B é uma aplicação interessante, uma vez que os títulos estão pagando em torno de 5,2% ao ano + variação do IPCA, patamar ainda interessante de juros reais“.

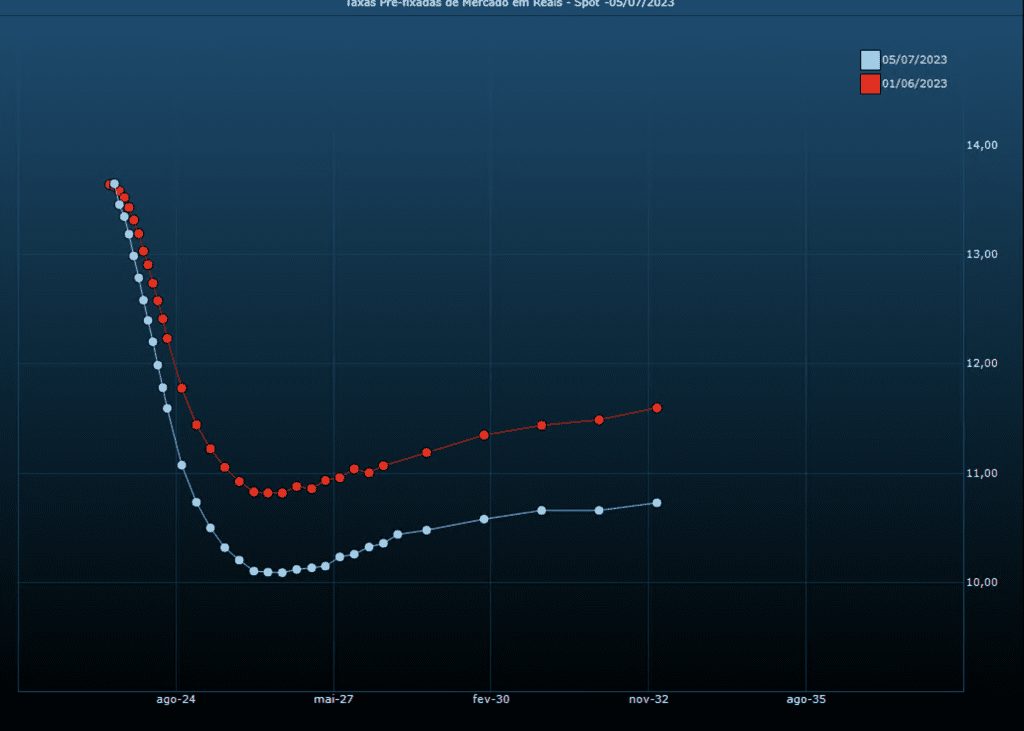

Na mesma linha, Carolina Volcov, sócia e fundadora da Semeare, comenta que houve um forte fechamento da curva de juros nos últimos meses. “O tom duro do BC, (dizendo) que só vai iniciar o ciclo de queda do juros quando a inflação e núcleo estiverem controlados, fez com que a curva fechasse mais, pois o mercado entende que um corte prematuro é sinal de queda no curto prazo com elevação no médio para combater a inflação fazendo um movimento em ‘V'”, pontua.

Desse modo, ela diz que reduziria a exposição em IPCA e aumentaria em Selic com liquidez. “Vale comentar que o juro real da NTN-B ainda continua atrativo para carrego (levar até o vencimento ou próximo). Mas, para estratégia de fechamento de curva, indicamos para um perfil mais agressivo que está acostumado com volatilidade”, acrescenta.

Já Walter Fogolin, head de Produtos da InvestSmart, avalia que, quando o assunto é projeções futuras, “o resultado final será sempre incerto”. “Eu me arriscaria a dizer que vale mais a pena investir em títulos atrelados ao IPCA, com prazos mais longos e com pré-fixados acima de 3,63%, do que em ETFs ou títulos ligados à Selic ou ao Certificado de Depósito Interbancário (CDI)”, diz.

- Confira: o rendimento do CDB, quanto rende e mais