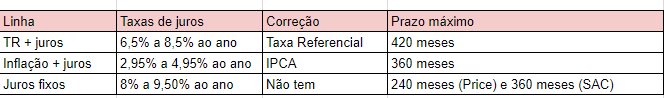

As taxas de juros da nova linha vão de 8% a 9,75% ao ano. O cliente terá a opção de um contrato de até 360 meses pelo sistema SAC (quando as parcelas caem ao longo do contrato), ou 240 meses pelo sistema Price (parcelas iguais até o fim do contrato). Quem optar pelo crédito pode financiar até 80% de imóveis residenciais novos ou usados, o valor mínimo de financiamento é R$ 50 mil.

Com a novidade, agora a Caixa oferta ao público três formas de financiamento imobiliário:

- Prefixado (juros fixos)

- IPCA (juros mais inflação)

- Taxa Referencial (juros mais a T.R.)

Veja as condições das três linhas de crédito:

Para Rafael Sasso, cofundador da MelhorTaxa, plataforma digital de crédito imobiliário, o prefixado não colocará a Caixa Econômica de volta à liderança do mercado de crédito, porém representa uma boa oportunidade de inovação para o setor bancário. “O Brasil precisava de um incentivo concorrencial para diversificar a oferta de financiamento imobiliário e a Caixa conseguiu”, afirma.

É bom para quem?

Em um cenário com a taxa Selic mais baixa de todos os tempos (4,25% ao ano) surge a dúvida: compensa trocar uma taxa menor por previsibilidade e segurança?

Sasso, da MelhorTaxa, destaca que o principal benefício do crédito prefixado é a segurança de que, mesmo que os juros subam ou caiam, a taxa a ser paga será a mesma. Desta forma, o prefixado se torna uma alternativa para quem busca financiar um imóvel no longo prazo e quer fugir das oscilações do mercado.

No entanto, para prazos mais curtos como 10 anos, ele recomenda financiar via IPCA. E acrescenta que o Banco Central ainda precisa debater a regulação da portabilidade para este novo crédito.

Reinaldo Domingos, PHD em educação financeira e presidente da Dsop, enxerga no prefixado uma oportunidade para que algumas pessoas saiam do aluguel. Contudo, não vê com bons olhos uma taxa que chega a 9,75% ao ano, mais que o dobro da Selic atual (4,25% ao ano).

Domingues recomenda o financiamento para quem não consegue poupar, está morando de aluguel e quer comprar um imóvel.

“A oportunidade é boa se o valor das parcelas é próximo ao do aluguel. Imagine que você vai financiar um apartamento de R$ 300 mil, com prestações de R$ 2,5 mil a R$ 3 mil por mês e seu aluguel é R$ 1 mil. Neste caso, não compensa o prefixado”, diz. No entanto, ele pondera que se o aluguel é de R$ 2 mil ou R$ 2,5 mil, vale a pena poupar a entrada e financiar o imóvel.

Compare as condições

Veja abaixo as os prós e contras apontados pelos especialistas ouvidos pelo InvestNews em cada uma das três linhas de crédito imobiliário da Caixa:

- Crédito Prefixado: Garante a mesma taxa de juros, sem mudanças nem correções monetárias. A desvantagem é que possui os juros mais altos das três modalidades. É ideal para quem não gosta de oscilações, com perfil financeiro conservador. Segundo Domingos, a opção é melhor para assalariados, autônomos e pessoas com renda variável, cujos rendimentos superam os 10% de juros do crédito.

- Juros mais IPCA: Atualmente é a opção com juros mais baixos, porém pode ter forte variação no futuro. É uma boa alternativa para quem vai comprar um imóvel com prazos mais curtos. Pode ser uma ótima opção se a taxa Selic continuar baixa, e um risco se ela superar os 8% do prefixado.

- Juros mais TR: É a taxa tradicional com correção, hoje próxima de zero. Tem poucas diferenças com o IPCA, mas pode flutuar com indicadores da economia. É a segunda melhor opção para quem quer comprar um imóvel no longo prazo. A dica dos especialistas é pedir sempre uma simulação do financiamento do imóvel nas três situações. Sasso também adverte que é melhor procurar orientação fora dos bancos, em corretoras, consultorias, ou marketplace. E sempre comparando o valor do financiamento com o de outras instituições financeiras.

O que avaliar?

Mesmo com várias propostas atrativas na mesa, é importante ficar de olho nos menores detalhes na hora de optar por um financiamento. É o caso do Custo Efetivo Total (CET), que inclui além dos juros, todas as taxas e impostos. Sasso lembra a importância de não desprezar este valor.

Além do CET, outros fatores podem impactar seu bolso, como o custo de vida na região onde o imóvel está localizado. Para não cair em furada, Domingos recomenda olhar os preços de bens e serviços no entorno do imóvel. “Visite farmácias, padarias, feira e mercado”, aconselha. Também é importante colocar na conta o IPTU e condomínio.

Após ter essas questões resolvidas, é hora de pensar: quanto do imóvel devemos financiar? É adequado ceder aos 80% oferecidos do valor total? Na visão de Domingos, se a pessoa tiver em mãos o valor total do imóvel, optar por 80% do financiamento é uma boa alternativa. Assim, é possível investir o dinheiro e se manter capitalizado.

Para quem não tem uma reserva financeira, a melhor opção é analisar o orçamento familiar e o valor das prestações seguindo a fórmula: para financiar 80% do imóvel, o valor da prestação não deve superar 15% do seu ganho mensal. Caso supere, é melhor financiar um valor menor, por exemplo, 40% do valor do imóvel.

SAC ou Price?

Com o crédito prefixado, é possível escolher prazos diferentes para financiar sua casa ou apartamento, sendo que a tabela SAC oferece o prazo mais longo, de 360 meses, Neste caso, a parcela começa maior e vai caindo aos poucos, enquanto na Price o valor é sempre igual. Mas, qual é a melhor alternativa?

José Dutra Vieira Sobrinho, economista e matemático financeiro, defende o uso da tabela Price, mas garante que do lado financeiro ambas as modalidades são corretas, tudo depende do perfil do cliente e sua capacidade de renda.

No entanto, a maioria dos bancos opta pelo SAC, que segundo Dutra serve para evitar riscos financeiros na hora de recuperar um imóvel judicialmente. “O problema da Price é que ela trabalha com juros compostos, o que dificulta os bancos na hora de lidar com inadimplentes”, explica.

Simulações: 10, 20 e 30 anos

Apesar destes empecilhos, está na mão do consumidor escolher a melhor alternativa para o seu bolso. Por este motivo, o economista preparou, a pedido do InvestNews, uma simulação de financiamento imobiliário.

A simulação é para a compra de um apartamento de R$ 300 mil, nos períodos de 10, 20 e 30 anos. Segundo cálculos de José Dutra, para os financiamentos pelo IPCA e prefixado serem equivalentes, a taxa de inflação média deve ser de 4,57%. Se a inflação anual medida pelo IPCA for menor que 4,57%, a melhor opção seria o crédito pelo IPCA.

Mas se a inflação anual medida pelo IPCA for maior que 4,57%, é mais vantajoso financiar com o crédito prefixado. Confira:

JUROS DE 4,95% AO ANO + IPCA ANUAL DE 4,57%

1 – PRAZO DO CONTRATO: 10 anos (120 prestações mensais)

| AMORTIZAÇÃO | PRIMEIRA PARCELA | ÚLTIMA PARCELA | TOTAL |

| PRICE | 3.170,47 | 4.939,98 | 478.870,67 |

| SAC | 3.724,05 | 3.925,63 | 464.698,96 |

2 – PRAZO DO CONTRATO: 20 anos (240 prestações mensais)

| AMORTIZAÇÃO | PRIMEIRA PARCELA | ÚLTIMA PARCELA | TOTAL |

| PRICE | 1.960,87 | 4.779,29 | 759.369,20 |

| SAC | 2.469,39 | 3.069,73 | 687.466,98 |

3 – PRAZO DO CONTRATO: 30 anos (360 prestações mensais)

| AMORTIZAÇÃO | PRIMEIRA PARCELA | ÚLTIMA PARCELA | TOTAL |

| PRICE | 1.587,31 | 6.049,30 | 1.201.107,31 |

| SAC | 2.051,16 | 3.200,59 | 993.987,26 |

TAXA PREFIXADA DE JUROS DE 9,75% AO ANO

1 – PRAZO DO CONTRATO: 10 anos (120 prestações mensais)

| AMORTIZAÇÃO | PRIMEIRA PARCELA | ÚLTIMA PARCELA | TOTAL |

| PRICE | 3.855,63 | 3.855,63 | 462.675,51 |

| SAC | 4.834,90 | 2.519,46 | 441.261,45 |

2 – PRAZO DO CONTRATO: 20 anos (240 prestações mensais)

| AMORTIZAÇÃO | PRIMEIRA PARCELA | ÚLTIMA PARCELA | TOTAL |

| PRICE | 2.765,05 | 2.765,25 | 663.610,96 |

| SAC | 3.584,90 | 1.259,73 | 581.355,45 |

3 – PRAZO DO CONTRATO: 30 anos (360 prestações mensais)

| AMORTIZAÇÃO | PRIMEIRA PARCELA | ÚLTIMA PARCELA | TOTAL |

| PRICE | 2.487,53 | 2.487,53 | 895.510,57 |

| SAC | 3.168,23 | 839,82 | 721.449,45 |

Dutra defende que escolher entre IPCA e prefixado hoje é uma decisão difícil pelos riscos políticos envolvendo o presidente Jair Bolsonaro e a permanência do ministro da Economia, Paulo Guedes, no governo, que podem fazer com que a inflação aumente.

Contudo, ele afirma que se tivesse que financiar um apartamento hoje, ele escolheria a TR, cuja correção é quase zero, porque precisaria de uma taxa Selic superior a 8,5% para sentir mudanças abruptas.

Mas existe um impedimento. Ele acredita que o Banco Central deve aproveitar o fôlego do prefixado para eliminar os financiamentos pela Tr, que segundo ele “já ficaram tempo demais no mercado”.

Sem a TR, no cenário atual, Dutra vê como mais vantajoso o prefixado para financiar um apartamento em 20 ou 30 anos. E o IPCA, para financiar o imóvel em 10 anos. “Esta é uma decisão muito difícil”, diz, e acrescenta que apesar das incertezas econômicas desde 1964, nunca houve custo financeiro habitacional tão baixo quanto hoje. “Precisamos reconhecer que uma taxa de 9,75% ao ano sem correção monetária é ótimo para o financiamento imobiliário”, conclui.