O cenário para os juros joga a favor: por causa da alta da inflação, o Banco Central vem indicando ao mercado que a Selic deve permanecer em 10,50% por mais tempo, com chances até de subir. E como alguns papéis desse universo (já vamos decifrar as siglas) são remunerados pelo CDI – que acompanha pari-passu o juro básico –, temos um horizonte interessante de ganho líquido na casa de dois dígitos.

Além disso, a conjuntura também influencia os papéis com rendimento combinado, sobretudo os que agregam a inflação mais um juro fixo.

Isso fica claro quando se olha para o Índice de Debêntures da Anbima (IDA), que mede o desempenho de um conjunto de papéis isentos, e que, portanto, serve de termômetro da evolução desse mercado. Entre os dias dias 29 de julho e 2 de agosto, o IDA subiu 1,79%. Já o índice IMA-B, que acompanha os títulos públicos atrelados à inflação, e que são sujeitos, portanto, à tributação, a alta foi de 1,72% no mesmo período.

Antes de ingressar nesse universo, porém, saiba que é preciso olhar bem os detalhes, não só o rendimento oferecido. Tempo aqui é dinheiro de verdade, para mais ou para menos. “Na hora de escolher esses papéis [isentos de IR], o primeiro passo é comparar a atratividade financeira, considerando a taxa de remuneração e o prazo”, afirma Mayara Rodrigues, analisa de renda fixa da XP. É quando se avalia se o fluxo do investimento está em linha com os objetivos.

Para isso, é preciso colocar lado a lado as opções de aplicação isentas e as que são tributadas na renda fixa. No caso das que pagam imposto, a lógica é simples: quanto mais tempo o dinheiro ficar aplicado, menos imposto: sacou os recursos em menos de 6 meses, pagará IR de 22,5%. Entre 6 meses e 1 ano, a facada cai para 20%, mas ainda dói bastante. Ultrapassou o primeiro ano, mas não completou o segundo, o imposto fica em 17,5%. Acima de 2 anos, a alíquota cai ao patamar mínimo de 15%.

Com o prazo em mente, é possível calcular o ganho líquido do investimento tributado, o que significa abater o imposto (seguindo a tabela regressiva) da remuneração final. Com essa informação em mãos, é hora de comparar as taxas – do ganho líquido do investimento tributado com o do papel isento – e ver quem realmente leva vantagem. A tarefa não é simples. Por isso, é altamente recomendável contar com a ajuda de um especialista ou instituição de confiança.

Um exemplo prático: um LCA do banco BTG Pactual, com vencimento em fevereiro de 2026, era oferecido nesta terça-feira (6) a uma taxa equivalente a 94% do CDI. Para empatar, um CDB de prazo equivalente precisaria remunerar o investidor em 113,94% do CDI. Em um prazo um pouco mais longo, com vencimento em agosto de de 2026, o LCA do BTG pagava 94% do CDI. Para garantir um ganho líquido equivalente, um CDB com o mesmo prazo deveria pagar 110,59% do CDI.

Olhando para um horizonte ainda mais longo, o BTG oferecia um LCA com vencimento em fevereiro de 2027 com retorno de 94% do CDI. O CDB precisaria pagar 110,59% do CDI para se equiparar ao papel isento.

Entenda as siglas (e também o FGC, IOF…)

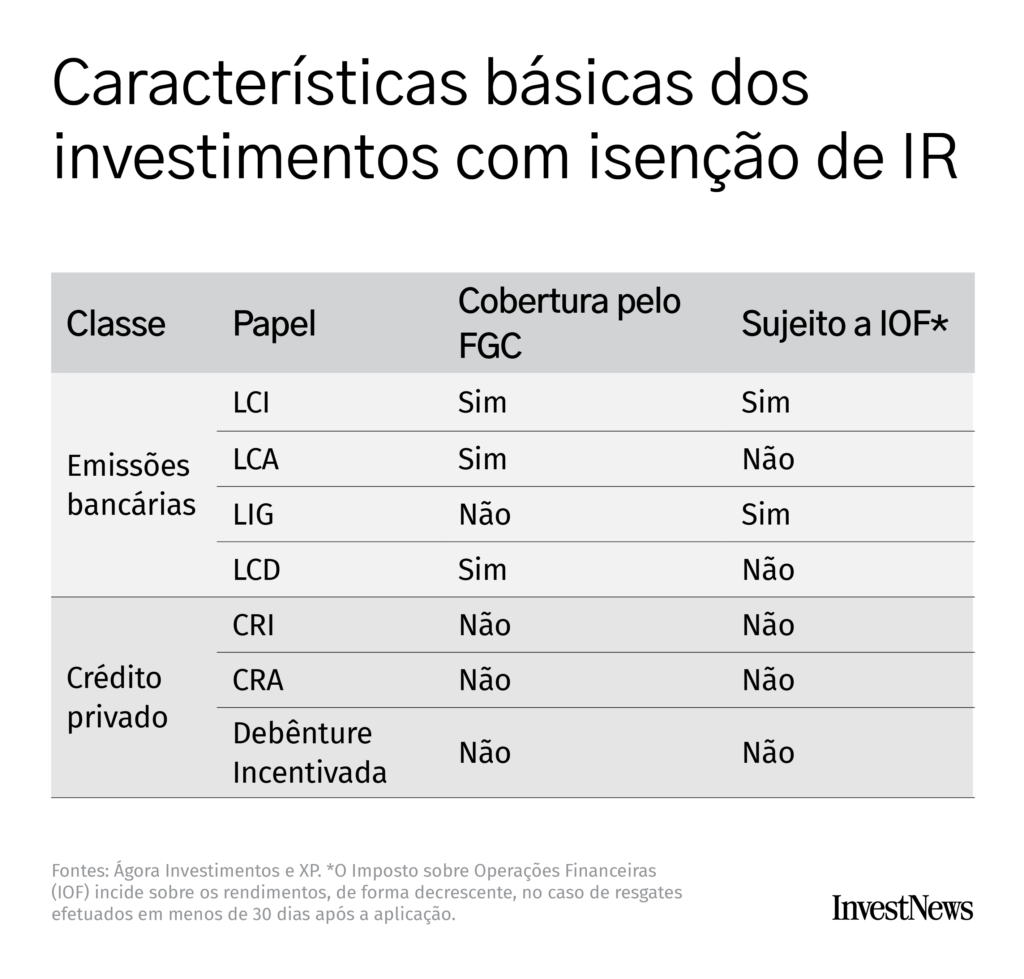

O leque de investimentos isentos de IR pode até embaralhar a vista em um primeiro momento, mas com um pouco de atenção as palavras vão se encaixando.

O primeiro grupo, digamos assim, é formado pelas Letras de Crédito Imobiliário (LCIs) e do Agronegócio (LCAs). São papéis emitidos por bancos, que têm lastro em ativos imobiliários ou agrícolas, respectivamente. E, assim como os CDBs e a caderneta de poupança, contam com a cobertura do Fundo Garantidor de Créditos (FGC). Trata-se de uma entidade privada que administra recursos e oferece proteção de investimentos até o limite de R$ 250 mil por investidor (CPF) e por conglomerado financeiro. O risco, portanto, cai consideravelmente com essa espécie de seguro.

Ainda no universo das emissões bancárias, existe a Letra Imobiliária Garantida (LIG). O papel está atrelado a uma carteira de ativos e bens imobiliários, que serão usados para garantir o pagamento aos investidores, além do próprio patrimônio da instituição emissora.

Outro conjunto de isentos reúne os Certificados de Recebíveis Imobiliários (CRIs) e do Agronegócio (CRAs). Nesse caso, as emissões são feitas por securitizadoras, que “empacotam” um fluxo de recebimentos de uma determinada empresa. O título que será vendido ao investidor é atrelado a esses recebíveis. Neste caso, como não há proteção do FGC, o rendimento tende a ser um pouco maior que o do primeiro grupo. Afinal, o risco fica maior, e precisa ser compensado com um retorno mais alto.

LEIA MAIS: Cenário para fundos imobiliários mudou: com juro alto, investimento vale a pena?

Chegamos então às debêntures incentivadas, que são títulos emitidos por empresas para financiar projetos de infraestrutura, como concessionárias ou outras prestadoras de serviços públicos. É justamente por causa desse perfil, de captar recursos para o desenvolvimento do país, que esses papéis contam com isenção de IR sobre os rendimentos. Assim como os CRAs e CRIs, as debêntures incentivadas não estão cobertas pelo FGC. E, por se tratar de projetos de longo prazo, o vencimento desses títulos também tende a ser mais longo.

Em todas as categorias de isentos, o investidor precisa avaliar, principalmente, o risco de calote do emissor, o que normalmente requer o auxílio de um especialista.

Em relação às debêntures incentivadas, esse cuidado é fundamental, pois o comprador vira credor de uma empresa que está financiando um projeto de longuíssimo prazo (em média, superior a sete anos). E se as obras estiverem em estágio inicial, por exemplo, o risco é maior.

“É importante o investidor não se prender a nomes e achar que conhece suficientemente uma determinada empresa”, diz Ricardo Nunes, CIO de crédito e wealth management da Paramis Capital. Para ilustrar o alerta, ele cita o exemplo da Light, tradicional concessionária de energia elétrica do Rio, que suspendeu o pagamento de debêntures em 2023 e teve seu plano de recuperação judicial aprovado somente um ano depois, em maio de 2024.

LEIA MAIS: Juro alto renova o brilho da renda fixa, mas é preciso olhar para os detalhes

Existe um segundo risco a ser considerado: o risco de mercado. Em todas as modalidades de papéis isentos, a taxa de retorno definida na partida só vai valer para quem levar o título até o vencimento. O investidor pode resgatar os recursos antes do prazo de vencimento, mas estará sujeito à oscilação do preço daquele título no mercado secundário. E também às condições de liquidez: se aquele título for pouco negociado, será mais difícil vendê-lo.

Novidade na prateleira

Na linha, de impulsionar projetos de infraestrutura, o governo acaba de lançar a Letra de Crédito de Desenvolvimento (LCD), que também oferece isenção tributária para a pessoa física. Nesse caso, as emissões serão feitas exclusivamente pelo Banco Nacional de Desenvolvimento Econômico e Social (BNDES) e por outras instituições de fomento autorizadas pelo Banco Central.

Assim como as LCAs e LCIs, o novo título contará com cobertura do FGC, mas o Conselho Monetário Nacional (CMN) ainda precisa definir os termos dessa proteção. Falta regulamentar também as condições para distribuição pública, resgate antecipado e outros detalhes, mas já se sabe que a data de vencimento da LCD não poderá ser inferior a 12 meses.

E quanto eu ganho?

Nos papéis isentos, o investidor pode encontrar três tipos de remuneração: prefixada, quando a taxa é definida no momento da aplicação; pós-fixada, na qual o ganho acompanha um percentual da variação do CDI (colada na Selic); e pós-fixada mais pré, que combina a variação de um indexador (a inflação medida pelo IPCA ou do próprio CDI) mais um juro fixo.

Como destacado por analistas, o horizonte de Selic elevada favorece os papéis que acompanham esse rendimento. Além disso, como a taxa é estabelecida pelo governo a cada 45 dias, a definição de preço pelo mercado vai oscilar menos. E isso facilita a vida do investidor que não consegue avaliar o melhor momento de entrar ou sair da aplicação.

Já os papéis atrelados à inflação – categoria na qual se encontram as debêntures incentivadas – são considerados por muitos como a “bola da vez”. Isso porque o papel, além de pagar um juro definido, pode proteger o investidor da inflação mais alta. “Ao montar sua carteira, é importante o investidor mesclar diferentes vencimentos, lembrando que, quanto maior o prazo, maior tende a ser o retorno e a volatilidade do título”, recomenda Guilherme Suzuki, sócio da Astra Capital.

Procura está alta

Em fevereiro deste ano, o CMN endureceu as regras para emissões de papéis isentos de IR. Uma das principais mudanças foi o alongamento do prazo mínimo de vencimento, que passou de 90 dias para 9 meses nas LCAs, com tempo ainda maior nas LCIs e LIGs, de 90 dias para 12 meses. Além disso, foram proibidas emissões de CRAs e CRIs de empresas abertas que não se enquadrem nos setores imobiliário e do agronegócio.

A consequência esperada pelos especialistas é de redução da oferta desses papéis no mercado, com taxas menores de remuneração na parcela fixa, em função do aumento da procura. Em números, no entanto, os movimentos das ofertas não são uniformes.

Dados da B3 mostram queda de 47,6% nos registros de LCAs em junho, frente a janeiro, ao passo as operações de LCIs recuaram 59%. No caso dos CRAs e CRIs, porém, dados da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) apontam avanço nos volumes de captações, de 13% e 39%, respectivamente, na mesma base comparativa.

Longe dessa questão, uma vez que não foram impactadas pelas novas regras do CMN, as emissões de debêntures incentivas explodiram. O montante atingiu R$ 64,45 bilhões no primeiro semestre, perto de superar todo o volume registrado no ano passado (R$ 67,82 bilhões).

Quanto ao apetite do investidor, houve um crescimento de quase 10% nos investimentos de pessoas físicas (varejo e private) em títulos isentos de maneira geral, comparando maio deste ano (último dado disponível) com o fim de 2023. Esse acompanhamento é feito pela Anbima.