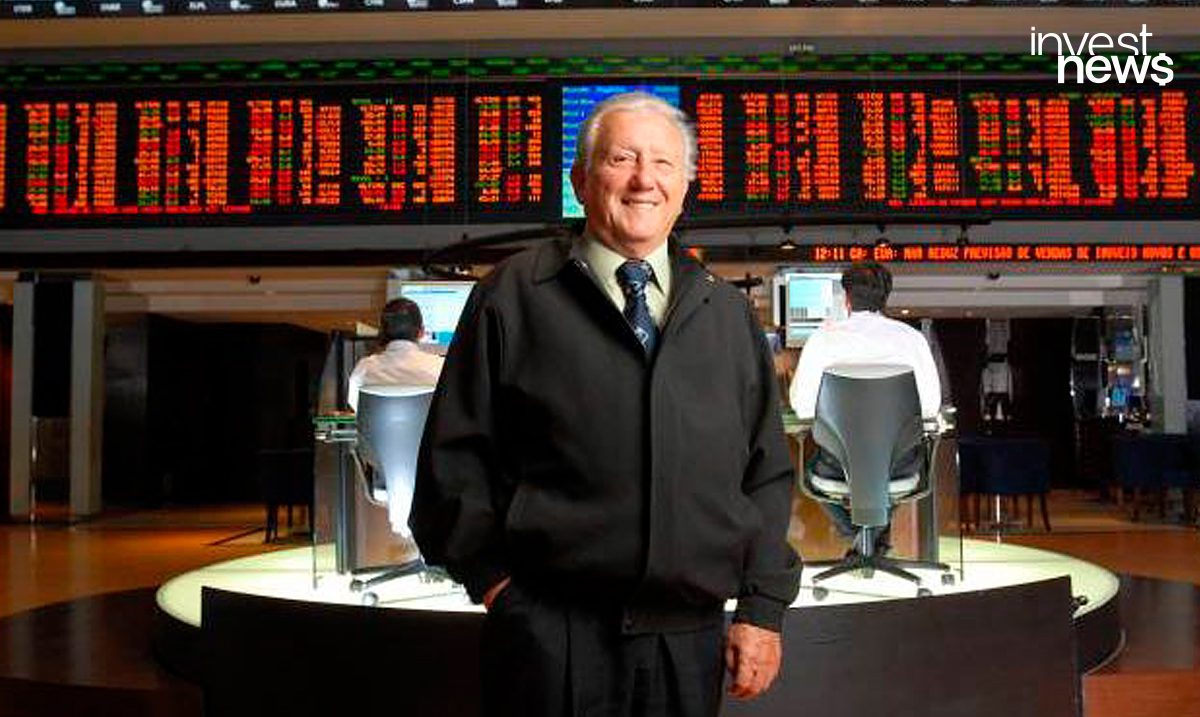

Segundo Luiz Barsi Filho, maior investidor individual da bolsa brasileira, viver de dividendos não é uma pretensão impossível e qualquer pessoa é capaz de conquistar uma renda mensal, desde que observe alguns parâmetros na hora de escolher companhias para investir.

Para Barsi, é fundamental que o investidor priorize ações com bons fundamentos e um histórico de distribuições constante e previsível, sempre com o objetivo de gerar uma renda mensal.

A estratégia vai na contramão de outras comuns no mercado, que olham para valorização, retorno ou até mesmo movimentos especulativos das companhias. Investir pensando em dividendos, no entanto, é uma tática diferente.

Barsi manteve firme esse objetivo nos últimos 50 anos, o que lhe permitiu chegar aos 82 com um patrimônio acumulado de R$ 2,5 bilhões em dividendos.

Ele começou a operar no mercado financeiro há exatos 52 anos, mas foi perto de 1970 que ele começou a observar em detalhes qual era a frequência e periodicidade com que as companhias negociadas na bolsa anunciavam o pagamento de dividendos. A partir dessa análise, ele concluiu que o melhor aporte consideraria duas variáveis:

- A data de anúncio da companhia: ele acredita que a melhor data para comprar uma ação é sempre a que antecede ao anúncio da distribuição de dividendos da companhia. Isso garante uma rápida rentabilidade ao investidor, mas também ajuda a fugir da alta dos preços das ações, muito comum quando é anunciado o pagamento de proventos.

- Privilegiar sempre o menor preço: O segundo fator está diretamente ligado ao primeiro. Embora a valorização de uma ação não seja um fundamento observado por quem tem uma estratégia de dividendos, para Barsi o preço também é importante. Lembrando que, quanto mais caro o investidor pagar por uma ação, menor será o dividend yield (retorno dos dividendos) da companhia.

De olho nesses fatores e com o intuito de facilitar a formação de uma carteira de renda mensal, também conhecida como carteira previdenciária, Barsi criou o conceito do dividendo inteligente, que inicialmente estabelecia uma estratégia para os 5 “setores à prova de bala” para ele (bancos, seguros, telecomunicações, energia e saneamento).

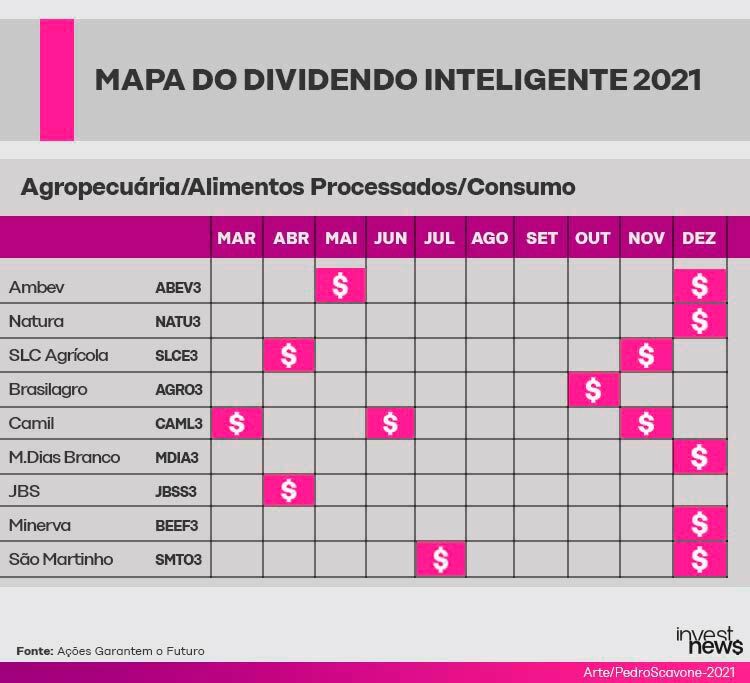

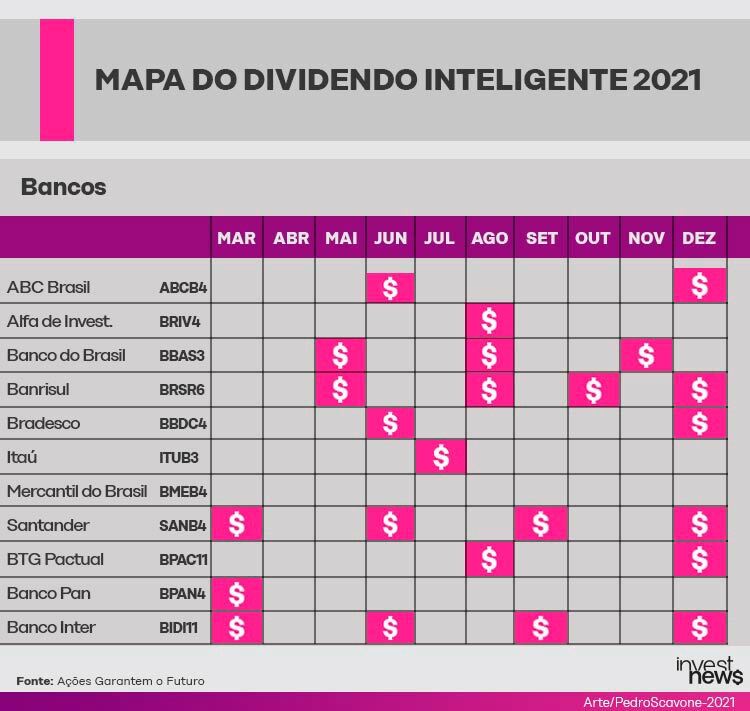

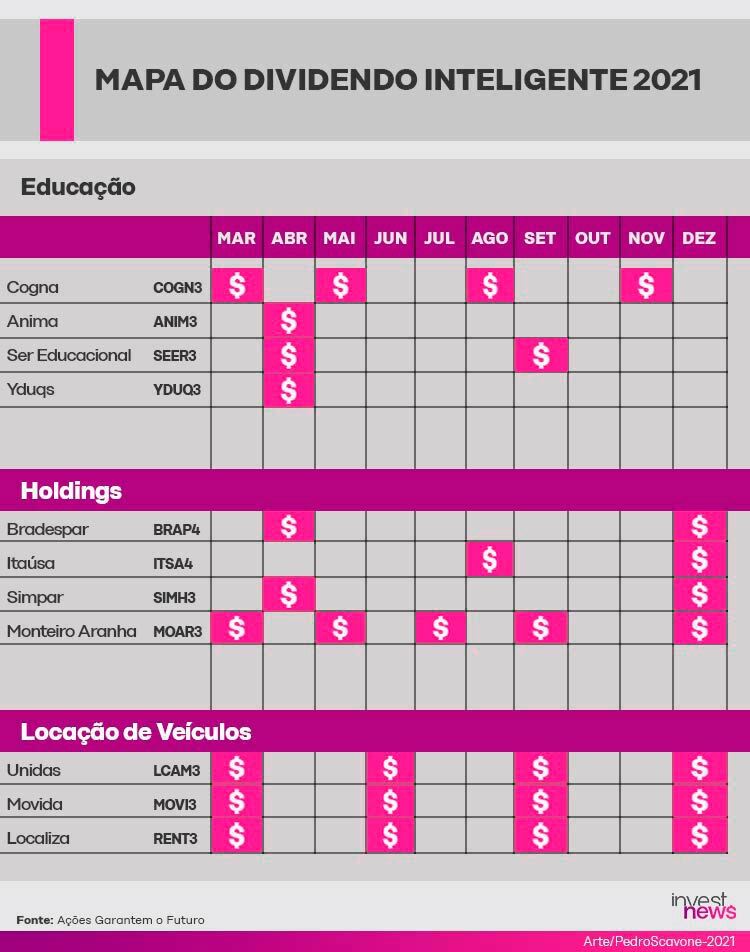

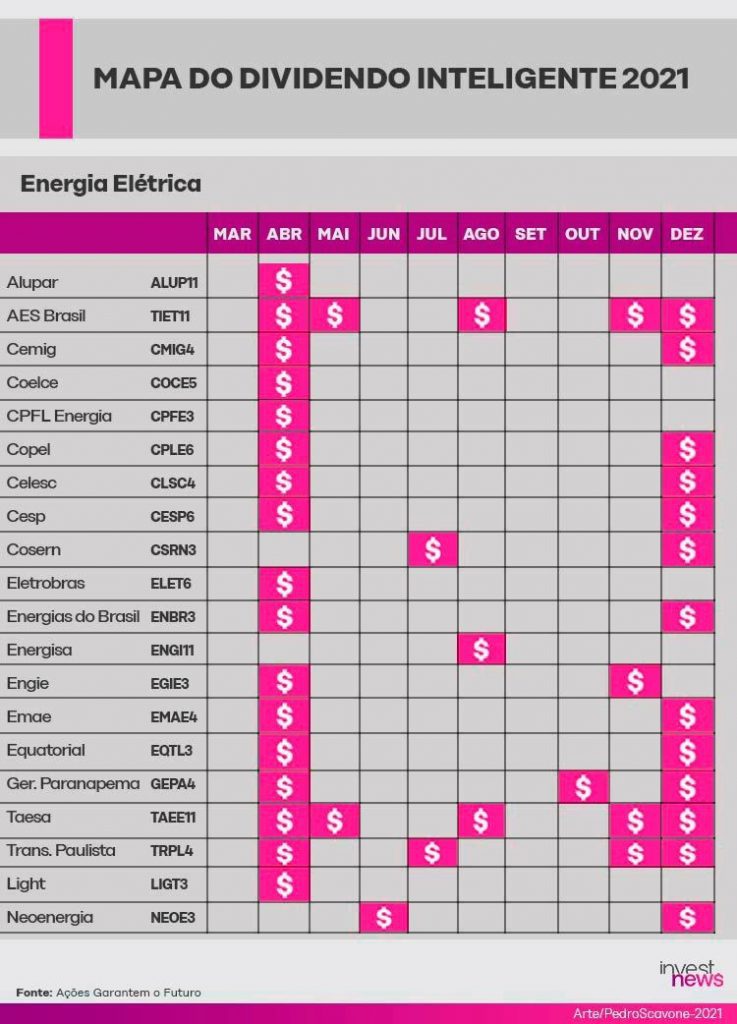

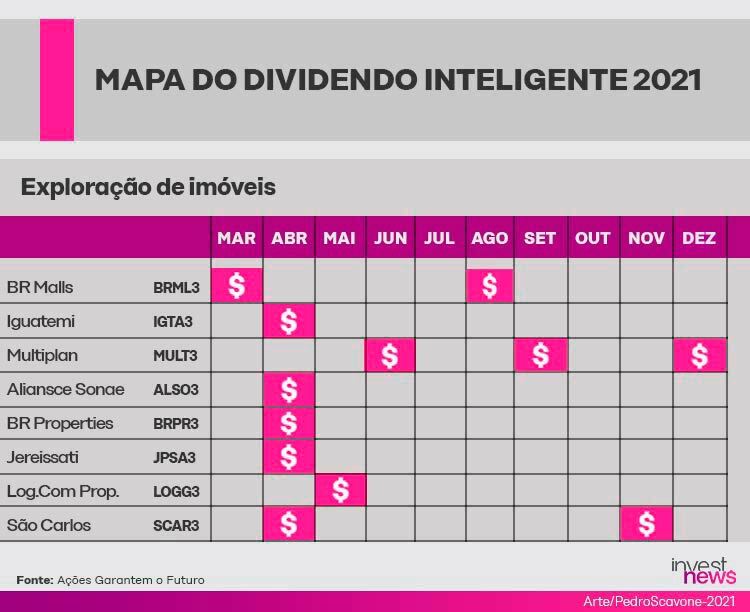

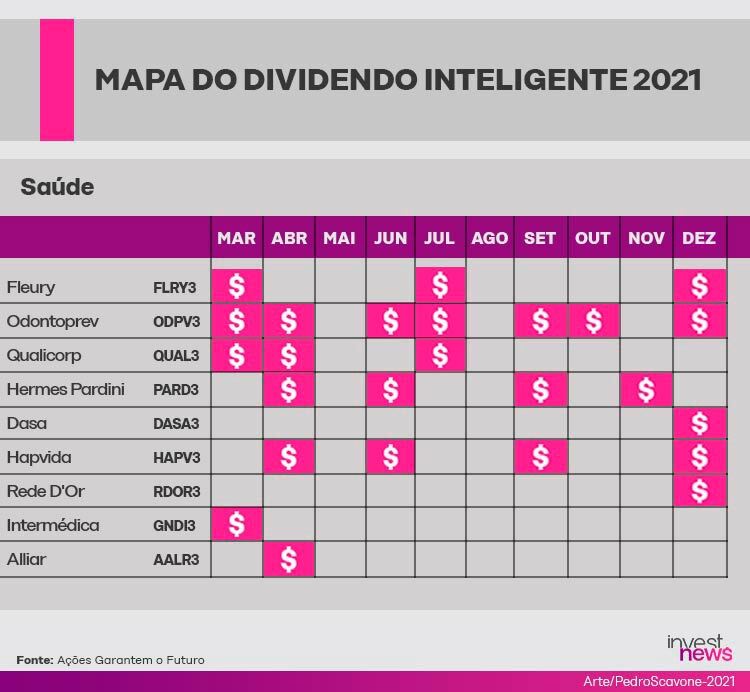

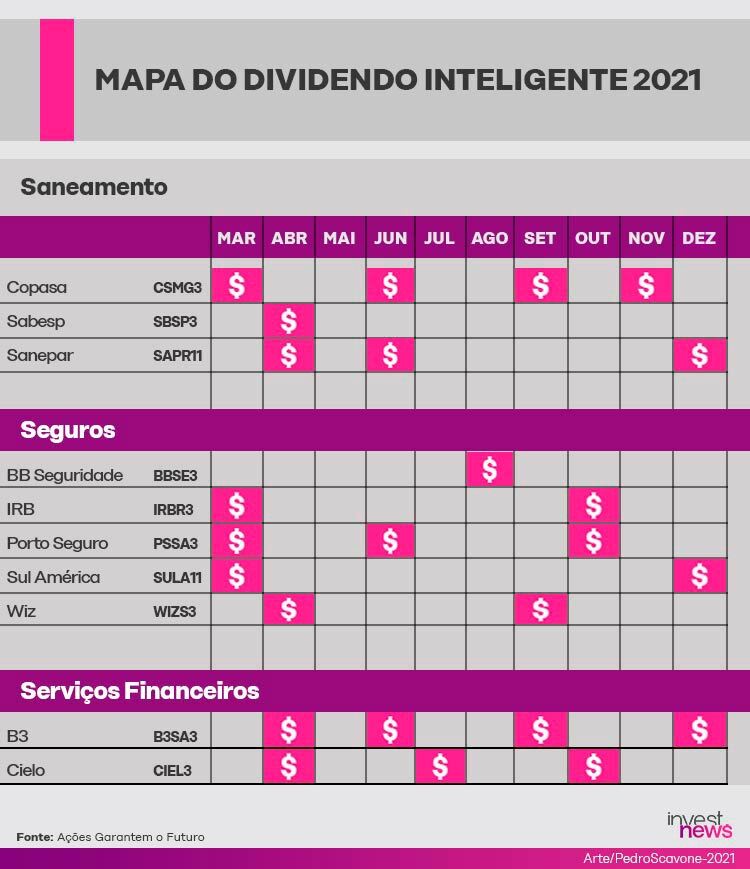

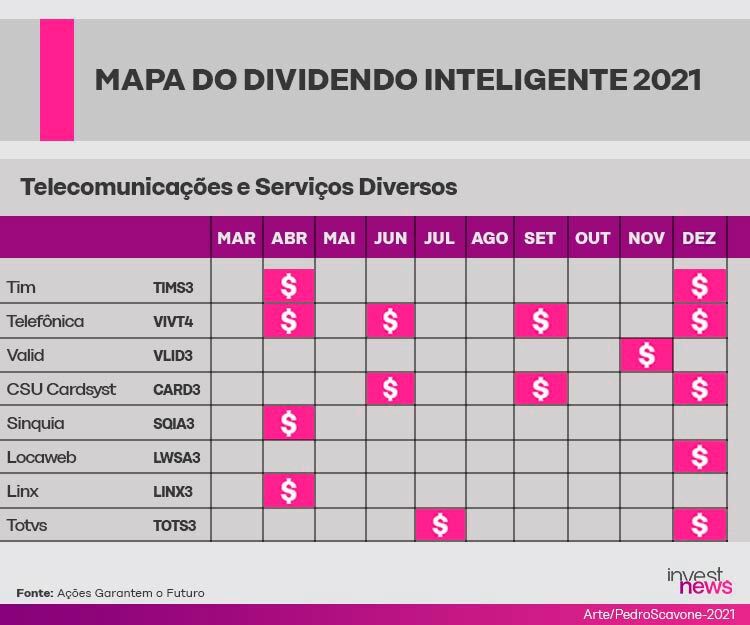

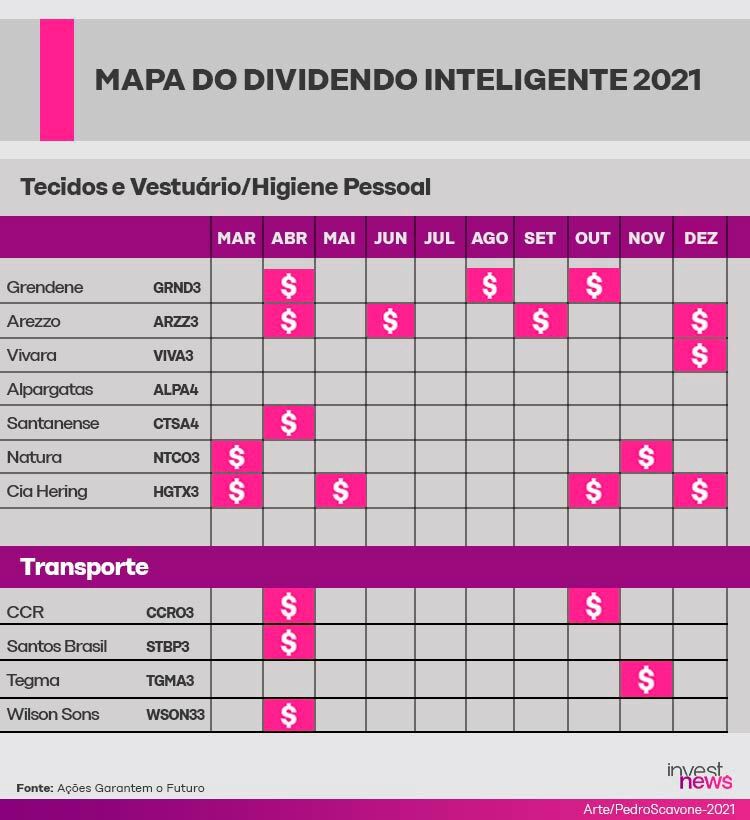

O modelo foi evoluindo ao longo dos anos e, a partir de 2019, deu origem ao Mapa do Dividendo Inteligente (MDI), que abrange 20 setores da bolsa.

Mapa do Dividendo Inteligente

Desde 2019, o Mapa do Dividendo Inteligente (MDI) é comandado por Louise Barsi, filha de Luiz Barsi Filho e sócia fundadora do Ações Garantem o Futuro (AGF). No MDI, é possível encontrar uma espécie de mapa ou calendário, considerando como base a data em que as companhias anunciam o pagamento de dividendos.

Louise explica que, com o objetivo de ser mais democrático, o Mapa foi além dos ‘5 setores à prova de balas’ e apresentou aos investidores um leque mais amplo de companhias, de diversos setores, mas escolhidas sob alguns filtros.

Entre eles: são companhias com certa previsibilidade no pagamento de dividendos (pelo menos nos últimos cinco anos) e, em sua maioria retornos superiores a 2% em dividend yield (DY).

E também foram considerados como critérios a data ex (que sinaliza o momento a partir do qual a compra de uma ação não dá mais direito a dividendos), a previsibilidade das companhias e o resultado dos seus balanços.

Contudo, Louise esclarece que o MDI não é uma recomendação de investimento. “É mais um quebra-cabeça que pode ajudar o investidor, de acordo com as suas preferências e baseado no dividendo, a ir adicionando ativos com o objetivo de criar uma carteira mensal”, esclarece.

Desta forma, o investidor pode optar por exemplo por comprar ações do Banco Itaú (ITUB4), que paga dividendos mensalmente, ou diversificar sua carteira com outras companhias que distribuem dividendos em meses diferentes, com o objetivo de manter a mesma periodicidade: todo mês “pingando” algo na conta.

No mapa foram considerados 20 setores e 154 companhias. A data apontada é sempre a que a companhia anuncia o pagamento de dividendos, segundo Luiz Barsi, o ideal ao comprar ações é se antecipar um pouco a este anúncio.

Como viver de renda?

Segundo Louise Barsi, o primeiro degrau da jornada de um investidor em busca de dividendos é questionar-se: Quanto gostaria de receber mensalmente? Ou com quanto gostaria de me aposentar por mês?

Tomando como base uma aposentadoria de R$ 1.500, Louise exemplifica: suponhamos que a pessoa quer ter uma renda de R$ 1.500 por mês. No ano, o total seria R$ 18 mil. Se essa pessoa investiu em uma ação que paga R$ 1 de dividendo por ano, precisaria de 18 mil ações para este objetivo. Se cada ação custa, por exemplo, em média R$ 10, a pessoa precisará investir R$ 180 mil no total para poder chegar a renda mensal de R$ 1.500.

Segundo Ivens Gasparotto Filho, head de consultoria da Suno Research, outra forma de fazer o cálculo de quanto precisamos investir para viver de renda é olhando o dividend yield (%). É preciso ter em mente que o retorno pode mudar conforme o tempo ou o lucro da companhia.

Por exemplo, se uma pessoa quer ter uma renda de R$ 1 mil por mês, no ano o valor seria R$ 12 mil. Investindo em uma companhia que pague em média 6% de dividend yield, a pessoa precisaria de R$ 200 mil investidos no total para alcançar seu objetivo de renda mensal.

Dessa forma, quanto maior o dividend yield, menor o valor necessário em investimentos.

Louise Barsi afirma que a estratégia de uma carteira de renda mensal funciona mais ou menos como um plano de previdência, no qual o investidor vai aportando ao longo da sua vida.

“Se você não tem R$ 200 mil, pode se organizar para ir aportando pequenas quantidades por mês durante os próximos anos”, explica. Ela afirma que o ideal é fazer disso uma meta de longo prazo (acima de 5 anos). “No lugar de comprar um plano de previdência, dar dinheiro ao gestor e pagar tributos mais na frente, você cria seu plano de previdência privada em ações”, aponta.

Para Gasparotto, é possível começar a montar a carteira de renda mensal mesmo com pouco dinheiro. Ele afirma que investir todo mês R$ 50 ou R$ 100, por exemplo, pode ajudar o investidor a criar disciplina e internalizar a cultura de dividendos. “Uma hora essa rotina vira hábito, de investir e reinvestir proventos”, explica.

Ele lembra que a jornada de um investidor com foco em dividendos não é uma corrida de 100 metros, e pode levar até 15 anos até que os valores investidos comecem a gerar uma bola de neve em favor da independência financeira.

“O primeiro passo é o hábito para que depois você tenha a capacidade de aumentar o patrimônio”, reforça.

Como escolher boas pagadoras?

Além de pensar no montante necessário para viver de renda, o investidor também precisa avaliar quais companhias são boas pagadoras de dividendos e como evitar ciladas. Nesse sentido, os especialistas estabelecem alguns critérios de seleção.

Segundo Louise, para o jeito Barsi de investir, o patamar mínimo de dividend yield para uma companhia remunerar o investidor é de 6% ao ano. “Se a companhia não remunera isso, estamos fora”, aponta. Ela, no entanto, faz a ressalva de que, em períodos de crise, o dividendo pode ser menor. “Neste caso é preciso fazer uma análise se a companhia tem perspectivas de voltar a remunerar bem os investidores”, aponta.

Ainda de olho no dividend yield, ela destaca o impacto do preço. Se o investidor coloca como filtro que a companhia pague no mínimo 6% de dividend yield, ou, por exemplo R$ 2 de dividendo ao ano, então o preço estimado da ação deveria ser R$ 33. “Estabelecemos um nível de preço razoável para a empresa e, se estiver muito acima desse valor, não compramos. Quando o preço cai, aportamos mais”, explica.

Ela cita que a maior cilada do investidor de dividendos é pagar caro por uma ação. Outros erros comuns são:

- Ficar pulando de galho em galho: segundo Louise, a estratégia de montar uma carteira mensal de dividendos é investimento a longo prazo e não é correto ficar comprando e vendendo com tanta frequência. Desta forma, existem dois motivos pelos quais o investidor deveria abandonar a sua posição em dividendos: 1) quando a companhia chegou a um patamar exageradamente caro ou 2) não vai continuar gerando os dividendos que preciso.

- Comprar apenas olhando o dividendo gordo: Muitas pessoas investem na companhia apenas de olho no dividend yield, mas não se questionam se a empresa está pagando esses dividendos de forma sustentável, ou se tem um modelo de negócio perene.

- Ser suscetível a oscilações da bolsa ou macroeconômicas: quem investe em dividendos precisa diferenciar ruído de sinal. Muitas vezes, problemas na política ou no mercado podem fazer com que o preço das companhias caia. Longe de ser um problema, essa é uma oportunidade para o investidor de dividendos. Quem investe em longo prazo deve estar apenas preocupado com a sustentabilidade das companhias.

Já Ivens Gasparotto destaca três pontos para ter uma estratégia sólida de geração de renda:

O primeiro é a visão de futuro. Segundo ele, é preciso escolher companhias que possam estar no mercado daqui há 5 ou 10 anos. Para isso, é importante escolher empresas estáveis, com saúde nos negócios e que não tenham impedimentos de continuar crescendo.

O segundo fator é a política de distribuição de dividendos. Quem pagou mais dividendos nos últimos anos e pode continuar pagando. “Analise a administração da empresa e como eles distribuem proventos”, aconselha.

O último ponto é a diversificação. Ele destaca que, mesmo sendo ações pagadoras de dividendos, é importante diversificar em diversas companhias e setores.

O que os Barsi estão comprando?

Louise revela algumas companhias nas quais investiram recentemente e outras que estão no radar deles. Em meio a todos os ruídos de mercado que impactaram no preço de algumas companhias, os Barsi foram às compras de BB Seguridade (BBSE3), Banco do Brasil (BBAS3), Eletrobras (ELET6), Sanepar (SAPR11).

E estão enxergando oportunidade em:

- BB Seguridade (BBSE3): por estar bastante descontada

- AES Brasil (TIET11): empresa tem planos ambiciosos de investimento e caixa suficiente para oportunidades.

- Banco Santander (SANB4): companhia está em um bom preço e despontando entre os bancos privados.

- As 10 ações que pagam dividendos acima da Selic