O grupo controlador da Movida, JSL e Vamos planeja reduzir significativamente seus investimentos e focar na gestão de dívida, aproveitando inclusive oportunidades para recomprar seus próprios títulos com desconto no mercado secundário, apurou o InvestNews.

O desafio vivido hoje pela Simpar ilustra muito bem a realidade de uma infinidade de companhias brasileiras, que assumiram dívidas para fazer investimentos na expansão de sua capacidade produtiva. E agora, com o aumento da Selic, atualmente em 13,25%, carregam um custo financeiro muito pesado. É o caso de empresas como Raízen e Ambipar, por exemplo.

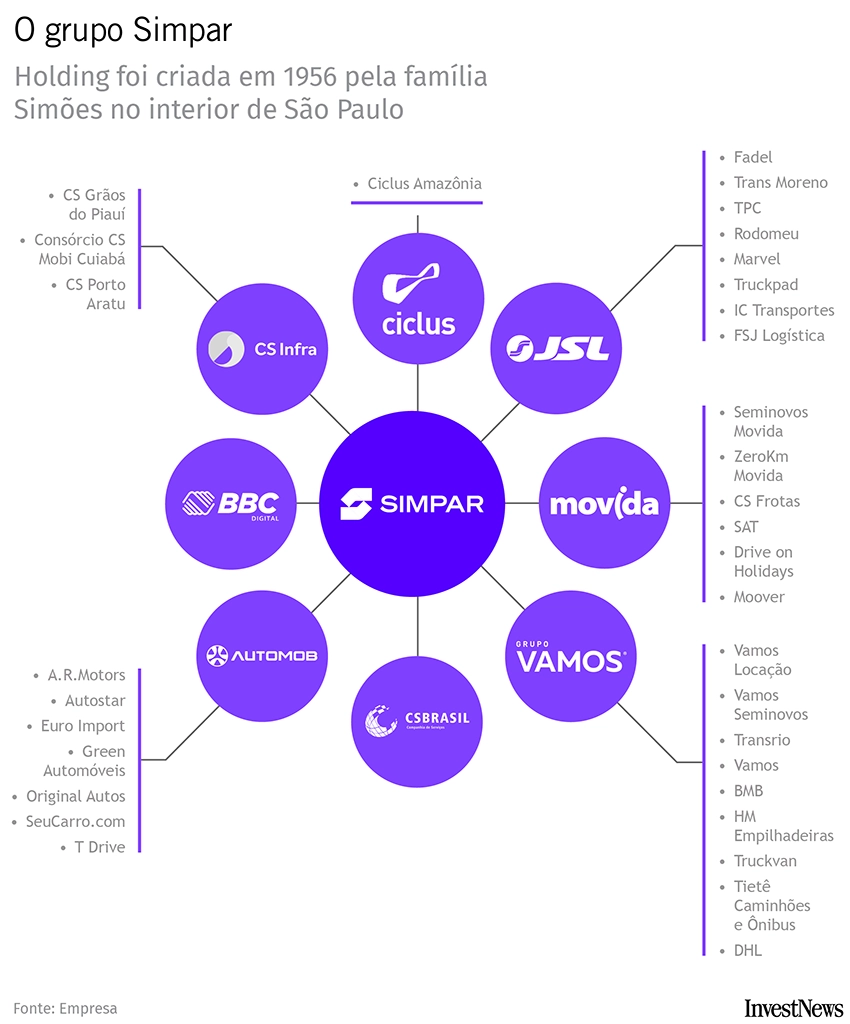

A Simpar reúne empresas de capital intensivo, ou seja, que precisam levantar volumes altos de dinheiro para conseguir manter seu negócio. Estamos falando de empresas de locação de carros e caminhões e de gestão logística. Isso significa que, para montar e manter suas frotas, o grupo precisa de um investimento alto periodicamente.

A história da Simpar remonta a 1956, quando o imigrante português Julio Simões fundou a Transportadora Julio Simões (hoje JSL) em Mogi das Cruzes (SP). Hoje, é um grupo que emprega quase 60 mil pessoas, e a liderança da Simpar permanece na família: Fernando Simões, filho caçula de Julio, está à frente dando continuidade aos negócios.

E para financiar seus investimentos, tanto a Simpar quanto suas subsidiárias emitiram títulos de dívida no mercado de capitais. Só que a preocupação com o efeito do aumento do custo financeiro da empresa acabou provocando um impacto negativo sobre o valor desses papéis negociados no mercado secundário. Para se ter uma ideia, uma debênture da Movida que foi emitida com juro de 2,95% acima da variação do CDI está sendo negociada no mercado secundário à taxa de 7%.

O problema dessa piora dos preços no mercado secundário é que a Simpar tem dívidas vencendo no curto prazo: em 2025, são aproximadamente R$ 4,8 bilhões. A preocupação dos gestores de fundos de crédito que compraram esses títulos é que a companhia acabe pagando mais caro na rolagem. E que isso piore a alavancagem de uma forma mais intensa.

A resposta da companhia a esse quadro, no entanto, tem ajudado a amenizar esse clima negativo. Segundo fontes que acompanham esse mercado, a Simpar recomprou parte das dívidas que vencem este ano. A estratégia é considerada acertada, uma vez que esses títulos estão bastante desvalorizados – ou descontados, para usar um jargão de mercado.

Para fazer a operação, a Simpar estaria negociando cerca de R$ 1,5 bilhão em financiamento com bancos, a taxas mais interessantes para a empresa do que as do mercado de capitais neste momento. Assim, a expectativa é que, uma vez concluída a operação, o grupo não tenha necessidade de acessar o mercado de capitais em 2025.

Mas não é só a gestão da dívida que está no radar. A empresa está também está disposta, se necessário, a vender ativos — os veículos que compõem a frota — para diminuir a necessidade de capex (investimento na atividade principal da empresa), que é de onde vem a necessidade de financiamento. A estratégia pode reduz o ritmo de crescimento, mas tem como benefício conter os efeitos negativos financeiros.

A Movida, empresa de locação de carros e a mais endividada do grupo, estaria planejando vender cerca de 15 mil veículos de sua frota de 248 mil unidades para otimizar a operação, segundo uma fonte que interagiu recentemente com a administração da companhia. A empresa, que representa 40% do capital investido pela Simpar, também promoveu mudança em seu comando financeiro nesta semana com a chegada de Daniela Sabbag, ex-CFO do Assaí. Os dois movimentos foram bem vistos pelo mercado.

O desafio dos juros altos não é novo para a Simpar. O grupo sentiu um desafio parecido em 2016, quando a taxa Selic chegou a 14,25% ao ano. Muita coisa mudou de lá para cá, é verdade. Mas um ponto relevante é que, há nove anos, a empresa contava com 100 mil ativos líquidos (veículos que podem ser vendidos). Hoje, são 332 mil. E a empresa já tem indicado que pode colocar esses ativos à venda caso precise reforçar o caixa, atualmente em R$ 13,9 bilhões.

“A Simpar era altamente dependente das receitas da JSL e tinha apenas uma empresa na bolsa, hoje são cinco listadas. A frota da Movida era de 100 mil veículos e hoje supera 240 mil. É um outro grupo”, acrescenta a fonte. Com o ciclo favorável de juros e liquidez de 2019 a 2021, a empresa pisou no acelerador para crescer, e a dívida acompanhou.

Com a divulgação dos resultados do quarto trimestre prevista para o fim de março, o mercado aguarda não apenas os números, mas principalmente sinais mais claros sobre como o grupo pretende equilibrar sua estrutura de capital em um cenário de juros ainda elevados.

A dívida da Simpar

A Simpar tem hoje R$ 52,6 bilhões em dívida bruta e R$ 38,7 bilhões em dívida líquida, segundo dados do balanço mais recente, referente ao terceiro trimestre de 2024. A alavancagem (relação entre dívida líquida e Ebitda) está em 3,7 vezes, se aproximando do limite de 4 vezes estabelecido nos bonds internacionais. Na prática, se esse número ultrapassar o teto, os detendores dos bonds podem pedir o pagamento antecipado da dívida, estimada no terceiro trimestre em US$ 625 milhões.

Para as debêntures locais, embora o limite seja mais baixo (3,5 vezes), a metodologia de cálculo é diferente, resultando em uma alavancagem de 2,3 vezes, patamar mais confortável.

A dívida está distribuída em sete emissões de debêntures e uma de bonds no exterior, com juros que variam de CDI + 2,2% a 3,5% para as dívidas locais, chegando a 5,20% ao ano para os títulos em dólar. Os maiores credores hoje são bondholders e debenturistas, seguidos por Bradesco e Banco do Brasil. O grupo paga quase R$ 1,5 bilhão em juros por trimestre.

Entre as empresas do grupo, a Movida é a que tem a estrutura de capital mais sensível. A locadora está com sua relação dívida líquida/Ebitda em 3,1 vezes, próxima ao limite de 3,5 vezes estabelecido em seus contratos. A Movida carrega oito emissões de debêntures, duas de CRIs e uma emissão de bonds, com juros entre CDI + 2,1% a 2,95% ao ano, chegando a 7,85% ao ano nos bonds em dólar.

Para os resultados do quarto trimestre, a XP projeta uma queda significativa no lucro líquido do grupo no quarto trimestre de 2024, para R$ 78 milhões, contra R$ 160 milhões no trimestre anterior. A pressão viria principalmente da JSL, afetada pelo custo de implementação de novos contratos, e da Vamos, que enfrenta uma desaceleração no crescimento do aluguel.