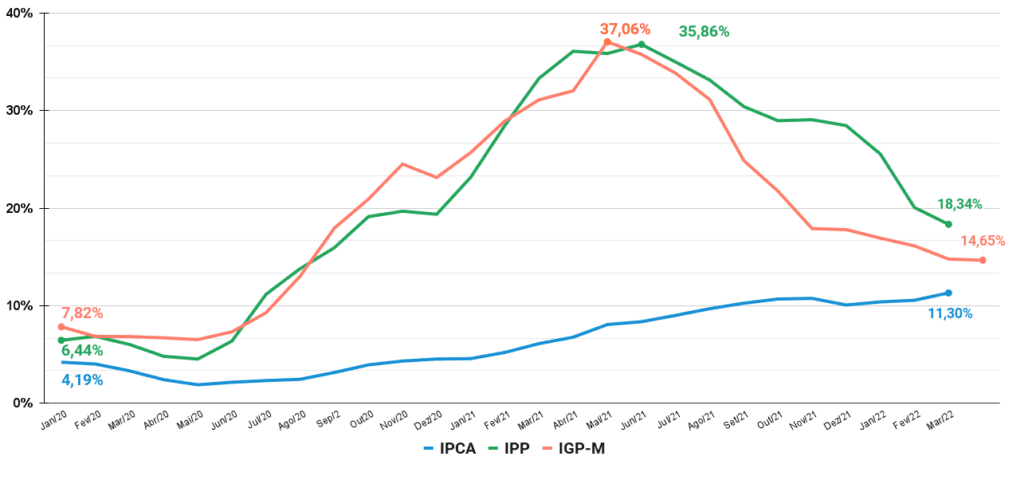

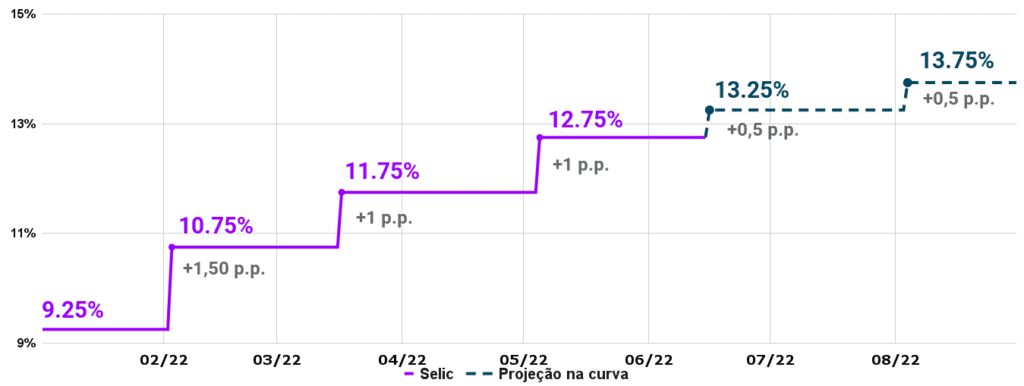

Com a Selic em 12,75% voltamos a ter uma renda fixa pagando 1% ao mês em teoria. Isso não seria possível se os juros reais pré pandemia não tivessem ficado negativos por conta da Selic em 2% em 2020. Isso nos colocou em uma lista de poucos países com uma taxa real abaixo de zero como Alemanha e Japão.

Conseguimos mudar de ciclo econômico, que geralmente leva de 4 a 6 anos para acontecer, em pouco mais de 12 meses quando saímos de Selic em 2% para 9,25% apenas em 2021. Se nosso Banco Central pode estar na frente de outros pela alta dos juros, não podemos dizer que estamos imunes à inflação global mesmo com a Selic atual.

Os juros funcionam bem como instrumento de política monetária para conter a inflação “comum”, causada pelo aumento do consumo da população.

Mas quando o assunto é inflação de custos e estrutural, a taxa de juros pode não ser tão eficaz. A inflação de custos em condições normais acontece isoladamente mas por ter acontecido de maneira mais forte com o petróleo cotado em dólar e agora afeta um dos maiores produtores de petróleo do mundo, houve uma disseminação na economia. E a inflação estrutural acontece quando não é possível entregar o produto final ao consumidor por algum motivo, como o que foi visto em Xangai. Nesses dois casos, o aumento de juros não consegue solucionar os problemas de inflação e essa é exatamente a maneira como a maioria dos Bancos Centrais estão se preparando para combater a alta dos preços.

Expectativas para a Selic

O Copom elevou novamente a Selic após as reuniões em 03 e 04 de maio. A nossa taxa básica de juros subiu 1 ponto percentual como era esperado pelo mercado passando de 11,75% para 12,75% ao ano. Pelo fato do resultado ter vindo em linha com expectativas, as reações em relação à decisão foram mínimas mas alguns detalhes do comunicado da reunião dão pistas dos cenários considerados pelo Comitê.

Pontos importantes como a pressão inflacionária causada pelos recentes lockdowns da China e sanções sobre a economia russa são os principais fatos que pioraram as projeções econômicas do Banco Central.

Pontos importantes como a pressão inflacionária causada pelos recentes lockdowns da China e sanções sobre a economia russa são os principais fatos que pioraram as projeções econômicas do Banco Central.

O BC projeta a inflação de 7,9% no final de 2022 e 4,1% em 2023 já sinalizando que não é mais possível trazer o IPCA para próximo da meta ainda em 2022.

O Copom também deixou o recado que um aumento da Selic continua porém com menor intensidade mas não cravou nenhum número, que permite mais flexibilidade na tomada das próximas decisões da Selic.Na segunda semana de maio, será divulgada a ata da última reunião que deve dar mais detalhes sobre o que os integrantes do Copom estão avaliando.

Apesar da volatilidade em reação à decisão do Copom e do Fed, o mercado ainda espera uma taxa Selic máxima de 13,75% durante o segundo semestre. Até aqui, sem grandes surpresas.

No mesmo dia da decisão de política monetária aqui do Brasil aconteceu a decisão do Federal Reserve que agradou os mercados globais com a decisão em linha com expectativas de uma alta de 0,5 p.p. trazendo a taxa de juros norte americana no intervalo de 0,75% e 1%. O que chamou bastante a atenção dos investidores foi a fala do presidente do Fed, Jerome Powell, de que uma alta de 0,74 p.p. nas próximas reuniões não é ativamente considerada.

Isso significa que os juros subirão em uma velocidade menor justamente em um momento de alta inflacionária. Os EUA registraram alta em 12 meses de 8,5% no Índice de Preços ao Consumidor (PCI), e 6,6% no Índice de Preços com Consumo Pessoal (PCE).

Enquanto boa parte dos fatores de riscos estavam dentro dos EUA como inflação de custos decorrentes do mercado de trabalho mais dinâmico e aumento de salários, agora os mesmos fatores indicados pelo nosso Banco Central podem pesar nos EUA como uma nova interrupção da cadeia produtiva por cidades na China em lockdown e sanções sobre a economia russa, como o embargo ao petróleo, que podem escalar em novas rodadas de sanções pela União Europeia. E no meio de toda pressão inflacionária global, a própria China mantém suas taxas de juros baixas como forma de estimular o crescimento econômico e o Banco Central do Japão mantém sua política de recompra ilimitada de ativos indo na contramão da tendência dos Bancos Centrais atualmente.

A preocupação com a inflação global

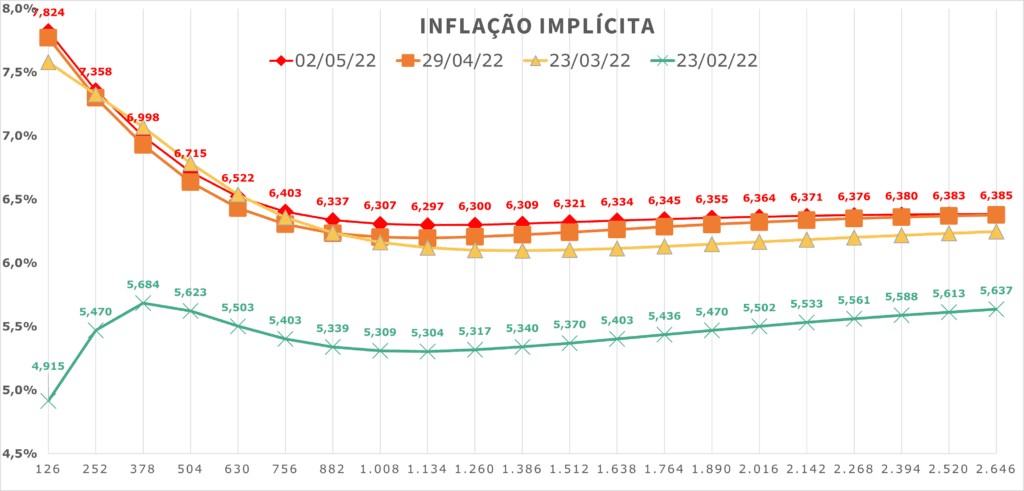

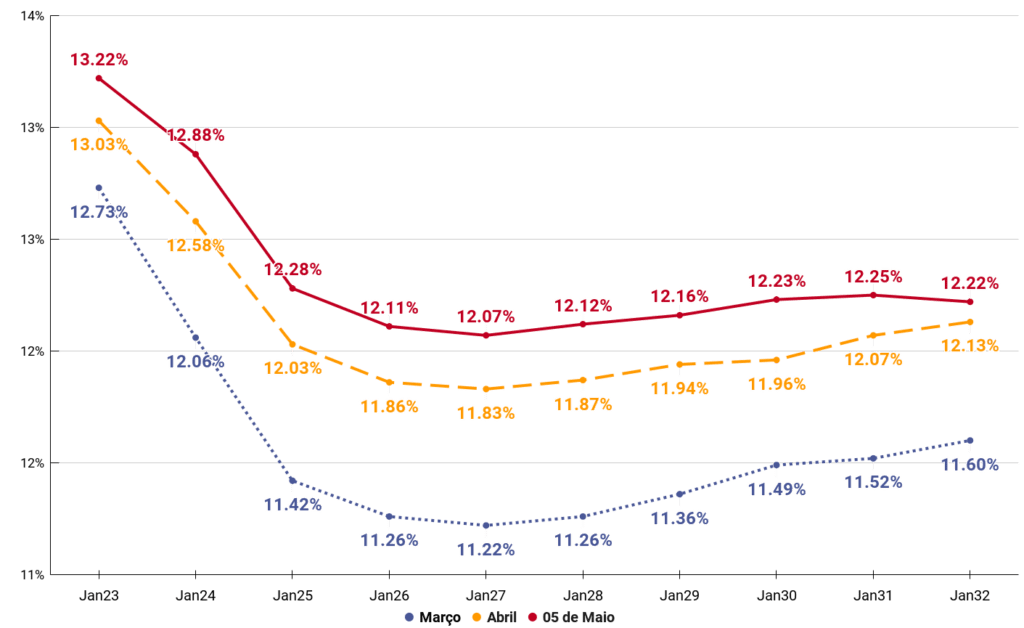

Eu preparei o gráfico abaixo para mostrar a mudança nas expectativas da inflação implícita negociada no mercado de títulos públicos brasileiros. A inflação implícita é a diferença entre as taxas prefixadas exigidas da curva de juros após subtração das taxas de juros reais dos títulos públicos indexados à inflação sempre com seus prazos respectivos.

Mesmo tendo em mente que no eixo X do gráfico vemos os prazos por dias úteis, e conforme vamos avançando no tempo, as referências das datas vão mudando, eu quero mostrar a que até o dia 23/02, véspera da invasão russa na Ucrânia, o mercado esperava uma inflação aproximada entre 4,9% e 5,47% para um prazo entre 6 meses e 1 ano. Já em 23/03, as perspectivas mudaram radicalmente frente às incertezas das complicações da guerra mas ainda havia a chance do conflito acabar mas com a chegada das sanções econômicas, a inflação europeia piorou rapidamente.

Como a normalização de oferta de commodities deve demorar mais do que o previsto para acontecer, as chances de enfrentarmos uma época de inflação e juros altos por alguns anos no mundo inteiro. E assim como os núcleos de inflação vem mostrando, essa disseminação é pior por estar relacionada ao custo de energia.

O núcleo da inflação ou inflação subjacente como nosso Banco Central gosta de chamar, busca minimizar os efeitos de itens comumente voláteis dentro da amostra do IPCA como forma de “enxergar a inflação real”, ou seja, se o núcleo da inflação sobe demais, demonstra que não são apenas os efeitos de curto prazo que estão trazendo o índice cheio para patamares mais elevados.

As próximas divulgações dos índices e seus núcleos de inflação tanto no Brasil como nos EUA e União Europeia devem dar novas pistas sobre a persistência da alta dos preços assim como novas sanções sobre commodities energéticas russas podem ajudar a disseminar essa inflação.

Curva de juros

A curva voltou a sofrer altas em abril especialmente com a divulgação de dados de inflação mostrando uma disseminação rápida na economia brasileira e também pelo risco do Fed não conseguir controlar a inflação norte americana. Especialmente em 5 de maio, um dia após as decisões de juros brasileiros e dos EUA, nossa curva de juros já refletia uma alta generalizada refletindo a maior incerteza quanto ao aperto monetário necessário para controle da inflação.

Enquanto os ciclos de alta de juros acontecem no mundo, é essencial que os Banco Centrais tenham credibilidade com o mercado. Bancos Centrais desacreditados pelos investidores podem causar a famosa desancoragem de expectativas fazendo as taxas da curva de juros se descolarem excessivamente do aceitável pelo BC.

O dilema é que a maioria dos Bancos Centrais decidiu que a inflação, que em teoria era transitória, não precisaria ser combatida com juros mais altos. Agora eles precisam saber dosar a alta dos juros de forma que não provoque uma recessão severa em suas economias mas de forma que o mercado não desacredite na sua capacidade de combater a inflação.

Dólar

Após ser negociado abaixo dos R$ 5 durante boa parte de abril, o dólar vem se valorizando nas últimas semanas refletindo um certo receio dos investidores que os EUA pudessem subir os juros mais forte que o sinalizado. Isso faz o capital estrangeiro sair do Brasil para que seja reaplicado nos EUA com maior segurança mesmo que em taxas menores do que o Brasil ofereça em um fenômeno chamado flight to quality.

Se o movimento de fuga de capital para fora do Brasil se consolidar, as chances de vermos o dólar em um patamar acima de R$ 5 por muito tempo aumentam drasticamente ainda mais a medida em que chegamos mais próximos do período de eleição onde medidas populistas com impactos fiscais negativos aparecem no radar.

Os prazos de renda fixa para maio

Vencimentos de 1 a 3 anos: Os vencimentos mais curtos são naturalmente mais expostos à taxa Selic e suas variações. Os pós fixados continuam a se beneficiar da alta dos juros que devem durar por mais tempo. Porém os investidores precisam se atentar a cobrança de IR regressiva que pode corroer parte dos rendimentos especialmente para aplicações com menos de 6 meses.

Vencimentos acima de 3 anos: Como a curva de juros segue invertida, o investidor encontra taxas maiores conforme o prazo se alonga para vencimentos a partir de 2027. Esses títulos mais longos tem mais ligação com os juros futuros negociados no mercado e interpretações da política monetária atual do que apenas da taxa Selic. Praticamente toda a curva está com inflação implícita acima de 6% e novas projeções de desaceleração da inflação podem fazer com que as taxas sofram quedas.

As formas de remuneração da renda fixa para maio

Quando falamos sobre as formas de remuneração, acabamos mencionando o que faz mais sentido no momento atual mas não conseguimos de forma generalizada indicar qual seria uma taxa exata que “valesse a pena”. Isso leva em conta muitos fatores como informações sobre o emissor do título, qualidade do crédito, entre outras.

Pós Fixados: Os títulos pós fixados continuam se beneficiando da Selic em 12,75% podendo se estender até 13,75% e com a taxa de juros não sendo mantida elevada por mais tempo que o previsto pelo mercado, mas em algum momento, atualmente estimamos que próximo do começo de 2023 deve apresentar quedas na Selic.

Indexados à inflação: Espero que tenha ficado claro que, com os novos riscos globais para economias, é aconselhado levar os títulos híbridos curtos até o vencimento. Já os títulos mais longos podem se beneficiar da melhor do cenário futuramente mas isso implica em uma operação esperando resultados específicos para variáveis incontroláveis pelo investidor que possam resultado em lucro na marcação a mercado.

Prefixados: Os títulos prefixados de curto prazo, como o Prefixado 2025, passaram de taxas de 11,5% para 12,35% e com perspectivas de aumento das taxas. Por esse motivo, o ideal é aguardar mais um pouco para que tenhamos um cenário mais claro, e o investidor que fez os investimentos baseados nas recomendações anteriores com taxas próximas de 11% não precisa resgatar o título. Apenas deixe em carteira para um momento oportuno ou levar até o vencimento, considerando que as instruções de alocar uma pequena parte do patrimônio tenham sido seguidas.

*Eduardo Perez é analista da NuInvest. Este conteúdo é de inteira responsabilidade do autor e não do InvestNews.

Veja também:

- Tesouro Selic: o que é, como funciona e simulador para investir

- COE: o que é o Certificado de Operações Estruturadas?

- O que são Emolumentos e como são calculados

![A imagem mostra a movimentada entrada da B3, a bolsa de valores brasileira, com fachada clássica e painéis laterais azuis destacando o logotipo [B]³ e o texto "BRASIL BOLSA BALCÃO", enquanto várias pessoas transitam em trajes casuais e de trabalho.](https://media.investnews.com.br/uploads/2025/01/ibovespa.webp)